Fed đã tăng lãi suất mạnh mẽ trong năm qua để kiểm soát lạm phát đạt mức cao nhất trong khoảng 40 năm và hiện vẫn đang ở trên mức mục tiêu 2%.

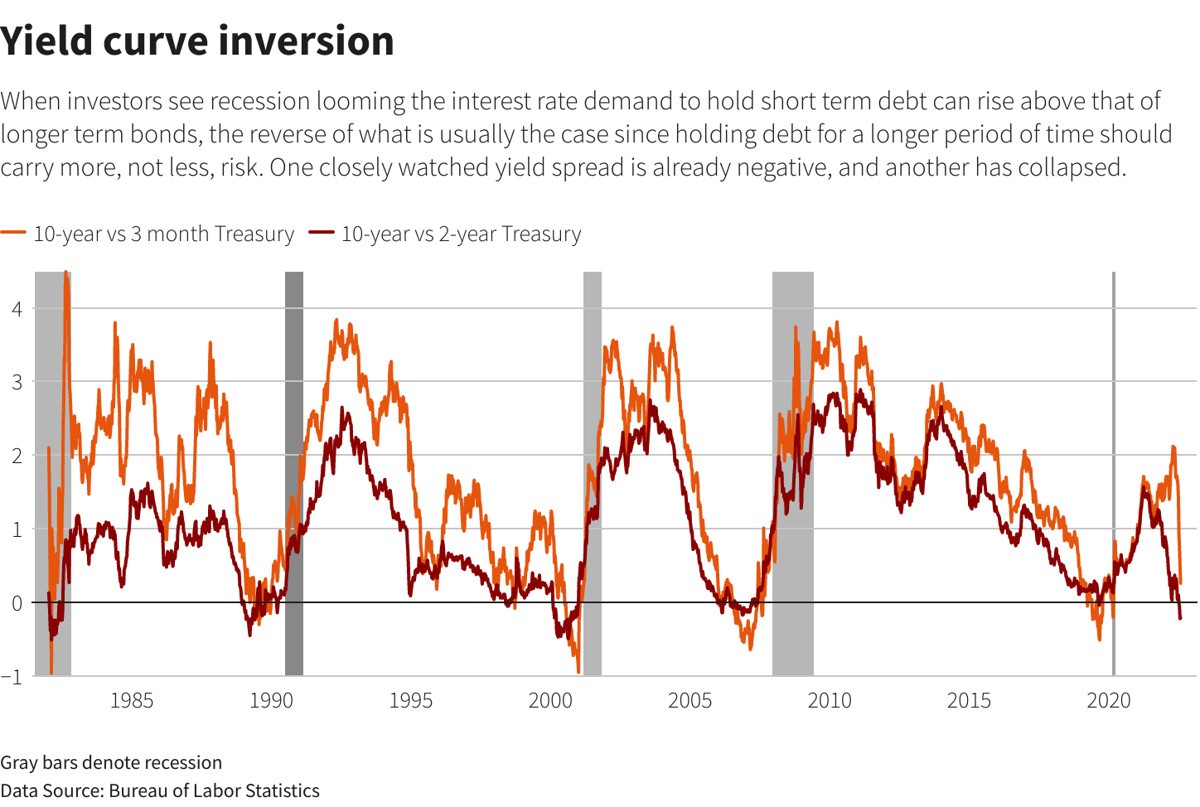

Đường cong lợi suất đảo ngược xảy ra khi lợi suất trái phiếu Kho bạc ngắn hạn cao hơn lợi suất trái phiếu Kho bạc dài hạn. Điều này cho thấy rằng mặc dù các nhà đầu tư kỳ vọng lãi suất sẽ tăng trong thời gian tới, nhưng họ tin rằng chi phí đi vay cao hơn cuối cùng sẽ gây tổn hại cho nền kinh tế và buộc Fed sau đó phải nới lỏng chính sách tiền tệ.

Hiện tượng này thường được các nhà đầu tư theo dõi chặt chẽ vì nó đã xảy ra trước các cuộc suy thoái trong quá khứ.

|

Đường cong lợi suất đảo ngược sâu nhất kể từ năm 1981 |

Hôm thứ Hai (3/7), đường cong lợi suất nhanh chóng đảo ngược xuống mức thấp nhất trong 42 năm khi các nhà đầu tư ngày càng kỳ vọng Fed sẽ tiếp tục tăng lãi suất để kiểm soát lạm phát. Các thị trường đang dự báo Fed sẽ tăng lãi suất thêm 25 điểm cơ bản vào cuối tháng này, trước đó các quan chức Fed cho biết vào tháng 6 rằng mức tăng 25 điểm cơ bản có thể xảy ra vào cuối năm nay.

Đường cong lợi suất thông thường sẽ như thế nào?

Đường cong lợi suất - biểu thị lợi suất của tất cả các trái phiếu Kho bạc - thường dốc lên khi lợi suất tăng theo kỳ hạn. Lợi suất di chuyển ngược chiều với giá.

Đường cong dốc lên thường báo hiệu kỳ vọng về hoạt động kinh tế mạnh hơn, lạm phát cao hơn và lãi suất dài hạn cao hơn. Một đường cong phẳng có thể có nghĩa là các nhà đầu tư mong đợi tăng lãi suất trong ngắn hạn và bi quan về tăng trưởng kinh tế.

Đường cong lợi suất hiện đang như thế nào?

Các nhà đầu tư xem các phần của đường cong lợi suất như các chỉ số suy thoái, chủ yếu là chênh lệch giữa lợi suất tín phiếu Kho bạc kỳ hạn 3 tháng và trái phiếu Kho bạc kỳ hạn 10 năm, và chênh lệch giữa lợi suất trái phiếu Kho bạc kỳ hạn 2 năm và 10 năm.

|

Chênh lệch lợi suất trái phiếu kho bạc kỳ hạn 2 năm và 10 năm |

Trong khi đó, lợi suất trái phiếu Kho bạc kỳ hạn 2 năm đã cao hơn lợi suất trái phiếu Kho bạc kỳ hạn 10 năm kể từ tháng 7 năm ngoái.

Sự đảo ngược đó đã nhanh chóng đạt mức âm 109,5 điểm cơ bản vào thứ Hai (3/7) do lợi suất ngắn hạn giảm ít hơn so với lợi suất dài hạn, tạo ra khoảng cách lớn nhất giữa lợi suất ngắn hạn và dài hạn kể từ năm 1981. Vào thời điểm đó, nền kinh tế đang ở trong những tháng đầu năm một cuộc suy thoái kéo dài cho đến tháng 11/1982, trở thành cuộc suy thoái kinh tế tồi tệ nhất sau đó kể từ Đại suy thoái.

Brian Jacobsen, chiến lược gia đầu tư cao cấp tại Allspring Global Investments cho biết: "Không có gì lạ khi xảy ra hiện tượng đảo ngược đường cong lợi suất, nhưng đạt mức độ lớn như vậy là điều bất thường. Chúng tôi chưa từng thấy một trường hợp nào như thế này trong một thời gian dài".

Những lo ngại về tác động kinh tế chậm trễ của lộ trình tăng lãi suất mạnh mẽ của Fed đã khiến đường cong lợi suất bị đảo ngược trong hơn một năm. Tuy nhiên, các nhà phân tích cho biết, mức độ chênh lệch ngày càng tăng gần đây đã làm sâu sắc thêm xu hướng đảo ngược này có thể là kết quả của các vị thế đòn bẩy của các quỹ phòng hộ và các nhà đầu tư tổ chức khác khi việc phát hành trái phiếu của Bộ Tài chính Mỹ tăng mạnh kể từ khi Quốc hội thông qua kế hoạch nâng trần nợ vào đầu tháng 6.

Chiến lược gia Brian Jacobsen cho biết, sự đảo ngược sâu hơn không nhất thiết có nghĩa là suy thoái sâu hơn hoặc lâu hơn.

Đường cong lợi suất đảo ngược có ý nghĩa gì?

Sự đảo ngược cho thấy rằng trong khi các nhà đầu tư mong đợi lãi suất ngắn hạn cao hơn, họ có thể đang lo lắng về khả năng kiểm soát lạm phát của Fed mà không làm tổn hại đáng kể đến tăng trưởng. Fed đã tăng lãi suất thêm 500 điểm cơ bản kể từ khi bắt đầu chu kỳ vào tháng 3/2022.

Một báo cáo năm 2018 của các nhà nghiên cứu tại Fed San Francisco cho thấy đường cong lợi suất trái phiếu kho bạc 2/10 năm đã đảo ngược từ 6 đến 24 tháng trước mỗi cuộc suy thoái kể từ năm 1955. Chỉ báo này đã đưa ra tín hiệu sai chỉ một lần trong thời gian đó.

Anu Gaggar, chiến lược gia đầu tư toàn cầu của Commonwealth Financial Network nhận thấy đường cong lợi suất trái phiếu kho bạc 2/10 năm đã đảo ngược 28 lần kể từ năm 1900. Trong 22 trường hợp trong số này, suy thoái kinh tế đã xảy ra sau đó.

Trong sáu cuộc suy thoái vừa qua, trung bình một cuộc suy thoái bắt đầu từ 6 đến 36 tháng sau khi đường cong lợi suất đảo ngược.

Trước năm nay, lần cuối cùng phần 2/10 của đường cong bị đảo ngược là vào năm 2019. Sau đó, Mỹ bước vào thời kỳ suy thoái do đại dịch gây ra vào năm 2020.

Điều này có ý nghĩa gì đối với thế giới thực?

Khi lãi suất ngắn hạn tăng, các ngân hàng Mỹ sẽ tăng lãi suất đối với nhiều khoản vay tiêu dùng và thương mại, bao gồm các khoản vay doanh nghiệp nhỏ và thẻ tín dụng, khiến việc vay mượn trở nên tốn kém hơn đối với người tiêu dùng. Lãi suất thế chấp cũng tăng.

Khi đường cong lợi suất dốc lên, các ngân hàng có thể vay với lãi suất thấp hơn và cho vay với lãi suất cao hơn. Khi đường cong phẳng hơn, biên lợi nhuận của ngân hàng bị ảnh hưởng, điều này có thể ngăn cản hoạt động cho vay.