Doanh nghiệp ngành thép liên tiếp gặp thách thức

Theo thống kê của Bộ Công thương, năm 2017 có tổng cộng 124 vụ kiện điều tra phòng vệ thương mại đối với các sản phẩm xuất khẩu của Việt Nam, trong đó có 30 vụ kiện liên quan tới thép, chủ yếu tập trung vào điều tra chống bán phá giá.

Sang năm 2018, "hung tin" vẫn dồn dập đến với ngành thép Việt. Theo thông tin từ Bộ Công thương, đầu năm, Cơ quan Chống gian lận Thương mại thuộc Ủy ban châu Âu (OLAF) đã sang làm việc với Việt Nam do nghi ngờ doanh nghiệp Trung Quốc bán thép vào Việt Nam để dùng Giấy chứng nhận xuất xứ Việt Nam nhằm tránh thuế chống bán phá giá.

Ngày 12/6, một số doanh nghiệp sản xuất thép tại Mỹ đã đề nghị Bộ Thương mại Mỹ (DOC) điều tra, áp dụng biện pháp chống lẩn tránh thuế chống bán phá giá và thuế chống trợ cấp tới Bộ Thương mại Mỹ (DOC) đối với sản phẩm thép chống ăn mòn, thép cán nguội nhập khẩu từ Việt Nam do nghi ngờ lẩn tránh thuế từ Đài Loan và Hàn Quốc.

Trước đó, DOC đã khởi xướng điều tra việc lẩn tránh thuế chống bán phá giá và chống trợ cấp đối với thép cuộn cán nguội, tôn mạ và sơn phủ màu của Việt Nam xuất sang Mỹ cũng do nghi ngờ thép Trung Quốc "đội lốt" Việt Nam để xuất sang nước này.

Ngày 18/7, Liên minh Châu Âu (EU) tuyên bố áp dụng biện pháp tự vệ tạm thời đối với 28 nhóm sản phẩm thép nhập khẩu vào EU, mỗi nhóm được quy định một mức hạn ngạch riêng, đối với lượng hàng hóa vượt hạn ngạch, mức thuế áp dụng là 25%.

Trong đó, có 3 nhóm sản phẩm từ Việt Nam là thép cán nguội hợp kim và không hợp kim, thép tấm mạ kim loại, thép không gỉ cán nguội dạng tấm và thanh. Thời gian áp dụng là 200 ngày, tính từ 19/7/2018.

Ngày 24/7, Cục Biên mậu Canada (CBSA) và Tòa Trọng tài Thương mại quốc tế Canada (CITT) ra phán quyết về mức độ ảnh hưởng của thép cuộn cán nguội Trung Quốc, Hàn Quốc và Việt Nam đối với ngành công nghiệp sản xuất thép của quốc gia này.

Ngoài thép cán nguội, CITT và CBSA cũng đang điều tra một số sản phẩm thép ống hàn carbon của Việt Nam, Philippines, Pakistan và Thổ Nhĩ Kỳ với thời hạn đưa ra phán quyết vào các ngày 18/9 và 18/10 tới.

Cũng trong tháng 7/2018, Cục Ngoại thương (DFT) - Bộ Thương mại Thái Lan đã khởi xướng điều tra gia hạn lần 2 biện pháp tự vệ đối với sản phẩm thép tấm không hợp kim cán nóng dạng cuộn và không cuộn, có hoặc không có hoa văn, có độ dày 0.9-50,0 mm và chiều rộng 100-3.048 mm nhập khẩu vào nước này, trong đó có Việt Nam.

Mới đây, Indonesia chính thức công bố áp dụng biện pháp chống bán phá giá đối với sản phẩm tôn màu nhập khẩu từ Việt Nam ở mức 12,01-28,49% trong 5 năm. Malaysia cũng thông báo điều tra chống bán phá giá đối với một số sản phẩm sắt, thép cuộn hợp kim và không hợp kim cán phẳng mạ hoặc tráng kẽm có xuất xứ/nhập khẩu từ Trung Quốc và Việt Nam.

Cổ phiếu giảm mạnh, lợi nhuận phân hóa

Với việc liên tục gặp những thông tin bất lợi từ ngành kinh doanh, cùng với thị trường chứng khoán điều chỉnh mạnh khiến cổ phiếu của hầu hết doanh nghiệp thép niêm yết và giao dịch tập trung trên sàn chứng khoán đều giảm mạnh từ đầu năm đến nay.

Chẳng hạn, thị giá cổ phiếu HSG của CTCP Tập đoàn Hoa Sen giảm từ mức 24.000 đồng/CP hồi đầu năm về quanh mức 11.000 đồng/CP như hiện tại (giá đã điều chỉnh sau khi Hoa Sen chia cổ tức bằng cổ phiếu tỷ lệ 100:10 vào ngày 31/5 và bằng tiền tỷ lệ 5% vào ngày 30/3), tức mất 55% thị giá.

Tương tự, thị giá cổ phiếu NKG của CTCP Thép Nam Kim cũng giảm từ mức 29.000 đồng/CP hồi đầu năm về 13.000 đồng/CP hiện nay, mất trên 55% thị giá.

Với cổ phiếu TVN của Tổng công ty Thép Việt Nam (VNSteel), mức giảm 31% thị giá kể từ mức đỉnh tháng 1/2018 là 13.500 đồng về 9.200 đồng. Là một trong những cổ phiếu có mức giảm "khiêm tốn" nhất, nhưng cổ phiếu HPG của CTCP Tập đoàn Hoà Phát cũng mất hơn 20% thị giá kể từ đầu năm.

Về kết quả kinh doanh, nhóm ngành thép có sự phân hóa khá rõ nét. Tại Hòa Phát, trong quý II/2018, Công ty mẹ Hòa Phát đạt doanh thu 14.430 tỷ đồng và lợi nhuận sau thuế 2.200 tỷ đồng - dẫn đầu ngành, tăng tương ứng 34% và 43% so với cùng kỳ năm 2017.

Lũy kế 6 tháng đầu năm, Hòa Phát đạt doanh thu 27.595 tỷ đồng và lợi nhuận sau thuế (Công ty mẹ) 4.406 tỷ đồng, tăng lần lượt 30% và 27% so với cùng kỳ. Với kết quả này, Hòa Phát đã hoàn thành 55% kế hoạch lợi nhuận năm.

Theo Hòa Phát, trong bối cảnh thị trường khó khăn, việc duy trì sản lượng bán hàng ổn định ở mức cao là động lực chính giúp kết quả kinh doanh của Tập đoàn tăng trưởng.

Với Tổng công ty Thép Việt Nam (VNSteel - mã TVN), báo cáo tài chính hợp nhất quý II/2018 cho thấy, doanh thu và lợi nhuận đều tăng vọt.

Cụ thể, doanh thu thuần Công ty mẹ VNSteel trong kỳ đạt 7.880 tỷ đồng, tăng 69% so với cùng kỳ năm trước; lợi nhuận sau thuế là 317,4 tỷ đồng, tăng đột biến so với con số 6,7 tỷ đồng của cùng kỳ.

Có sự đột biến này là nhờ VNSteel thu về 225 tỷ đồng tiền lãi từ các công ty liên doanh liên kết, trong khi cùng kỳ ghi nhận lỗ hơn 200 tỷ đồng. Lũy kế 6 tháng đầu năm, Công ty mẹ VNSteel đạt doanh thu 13.044 tỷ đồng, tăng 43% so với cùng kỳ và lợi nhuận sau thuế 678,4 tỷ đồng, tăng 218% và hoàn thành 67% kế hoạch lợi nhuận cả năm.

Ở chiều ngược lại, không ít doanh nghiệp lớn ghi nhận kết quả kinh doanh sụt giảm. Báo cáo tài chính hợp nhất quý III niên độ tài chính 2017-2018 (từ 1/4-30/6/2018) của Hoa Sen cho thấy, Công ty mẹ đạt doanh thu thuần 10.325 tỷ đồng, tăng 43% so với cùng kỳ niên độ trước, nhưng lợi nhuận sau thuế lại giảm 69% xuống 82,8 tỷ đồng.

Nguyên nhân chính khiến lợi nhuận trong kỳ của Hoa Sen giảm mạnh là do giá vốn và các chi phí đều tăng mạnh, nhất là chi phí tài chính do nợ vay lớn (tính đến cuối quý III là 15.880 tỷ đồng, tăng hơn 4.000 tỷ đồng so với đầu năm và chiếm 67% tổng nguồn vốn).

Lũy kế 9 tháng đầu niên độ, Công ty mẹ Hoa Sen đạt doanh thu 25.876 tỷ đồng, tăng 35%, song lợi nhuận sau thuế giảm 55% xuống 503,4 tỷ đồng.

Tương tự, tại CTCP Thép Tiến Lên (mã TLH), do giá vốn hàng bán và các chi phí như chi phí quản lý doanh nghiệp, chi phí bán hàng cùng tăng mạnh nên lợi nhuận sau thuế Công ty mẹ quý II/2018 giảm 42% về 40 tỷ đồng, dù doanh thu tăng 35% lên 1.590 tỷ đồng.

Lũy kế nửa đầu năm, trong khi doanh thu tăng 25% lên 3.057 tỷ đồng thì lợi nhuận sau thuế Công ty mẹ Thép Tiến Lên giảm 21%, về gần 180 tỷ đồng.

Cuối năm sẽ khác?

Chịu nhiều áp lực do bị kiện phòng vệ thương mại hay điều tra chống bán phá giá, nhưng ngành thép trong nước vẫn ghi nhận kết quả khá tích cực sau nửa đầu năm.

Báo cáo của Hiệp hội Thép Việt Nam (VSA) cho thấy, 6 tháng đầu năm nay, sản xuất đạt 11,74 triệu tấn, tăng 24,8% so với cùng kỳ năm trước; sản lượng bán hàng đạt 10,61 triệu tấn, tăng 36,2%, trong đó xuất khẩu đạt 2,31 triệu tấn, tăng 41,6%; giá bán thép xây dựng trong nước duy trì ổn định ở mức cao, khoảng 13,2-13,5 triệu đồng/tấn.

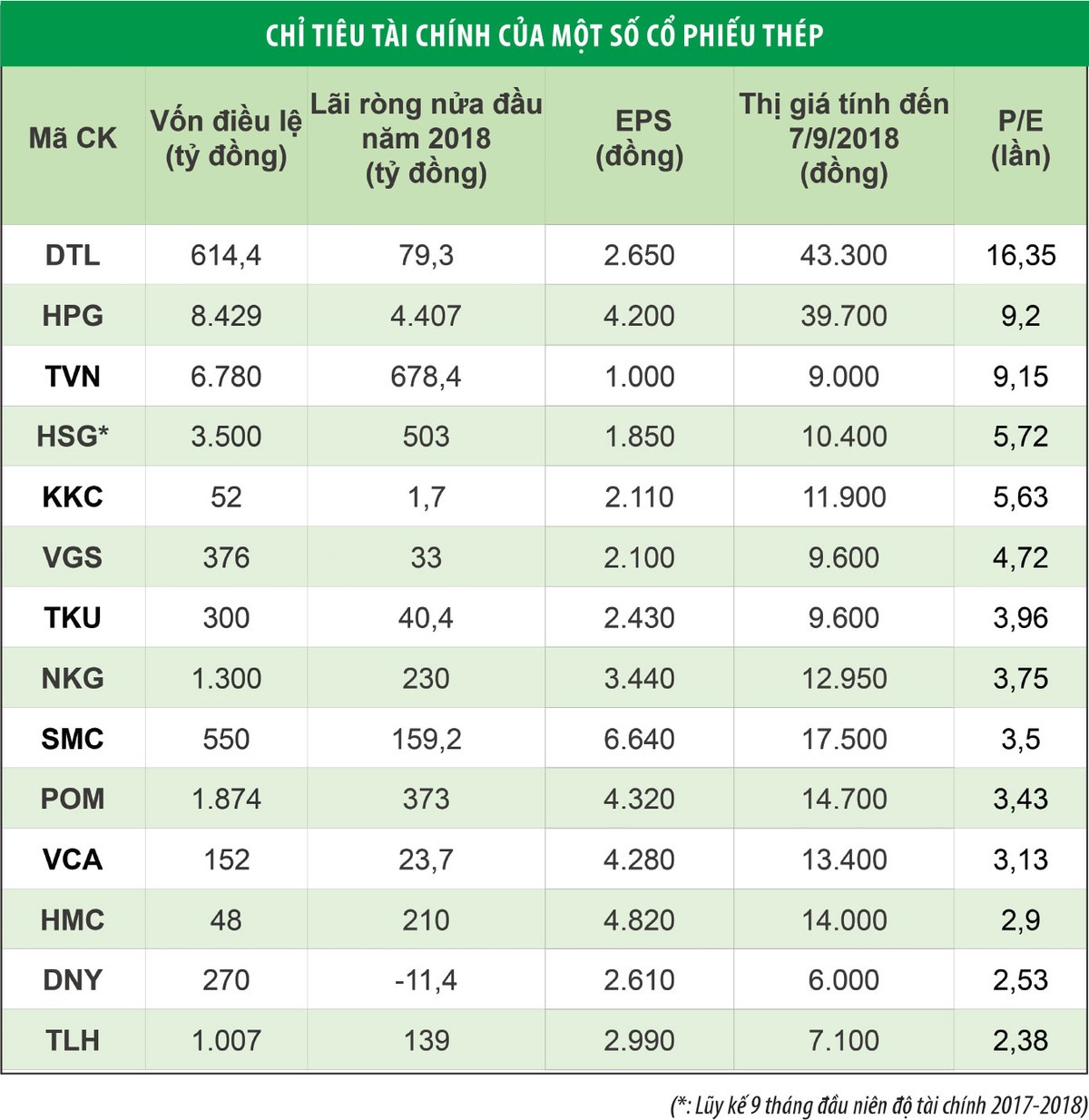

So sánh với mặt bằng chung của thị trường (P/E khoảng 17 lần), việc thị giá giảm sâu từ đầu năm khiến hệ số P/E của nhiều cổ phiếu thép rơi về mức dưới 10 lần, mở ra cơ hội đầu tư cho những người có niềm tin ngành thép sẽ hồi phục

Bộ Công thương cũng cho biết, 6 tháng đầu năm 2018, sản lượng sản xuất sắt thép thô, thép cán, thép thanh, thép góc tăng lần lượt là 43,7%; 5,3% và 16% so với cùng kỳ năm trước. Có được kết quả này, theo Bộ Công thương, chủ yếu do kinh tế trong nước tiếp tục duy trì sự ổn định, nhiều dự án hạ tầng, xây dựng, bất động sản được triển khai trong năm 2018.

Bên cạnh đó, việc giải ngân vốn đầu tư công đã được Chính phủ chú trọng, triển khai ngay từ những tháng đầu năm, tạo tiền đề tốt cho tăng trưởng của ngành.

Để bảo vệ ngành thép trong nước, những biện pháp phòng vệ cũng đã được áp dụng như áp thuế chống bán phá giá lên sản phẩm thép không gỉ cán nguội của Trung Quốc, Malaysia, Indonesia…

Cơ quan này dự báo, ngành thép sẽ tiếp tục duy trì đà tăng trưởng trong những tháng cuối năm, dự kiến mức tăng trưởng cả năm đạt khoảng 20%. Trong đó, sản xuất thép xây dựng tăng trưởng 10%, thép lá cuộn cán nguội tăng 5%, thép ống hàn tăng 15% và sản xuất tôn mạ và sơn phủ màu tăng 12%.

Về phía doanh nghiệp, từ nay đến cuối năm 2018, dự kiến có nhiều dự án được đưa vào hoạt động để nâng cao sản lượng cũng như chất lượng sản phẩm để đưa sang những thị trường mới như Campuchia, Philippines, Myanmar...

Chẳng hạn, Hoa Sen đưa thiết bị dây chuyền cán nguội, mạ kẽm, mạ màu với công suất 350.000 tấn/năm vào sản xuất; Hòa Phát đưa lò cao giai đoạn 1 tại tỉnh Quảng Ngãi với công suất 2 triệu tấn/năm vào hoạt động; SMC đầu tư hoàn chỉnh giai đoạn 2 dây chuyền cán ép, tẩy mạ tại SMC Cơ khí, nâng tổng công suất lên 300.000 tấn/năm…

Nhiều chuyên gia đánh giá, việc cổ phiếu thép sụt giảm mạnh thời gian qua chủ yếu do yếu tố thị trường. Do đó, những dự báo tích cực về thị trường thép có thể sẽ tác động làm cân bằng tâm lý nhà đầu tư.

Nếu các doanh nghiệp lớn trong ngành tiếp tục chứng minh hiệu quả hoạt động thì cơ hội cho cổ phiếu thép “sáng” hơn vào cuối năm là không nhỏ.

Về phía nhà đầu tư, không ít người lo ngại cổ phiếu thép khó có thể tăng vì các doanh nghiệp đang “ngậm” lượng hàng tồn kho lớn. Tuy nhiên, cũng có ý kiến cho rằng, khi nhu cầu thị trường tăng lên, đặc biệt trong thời điểm cuối năm, thì việc có lượng hàng lớn giá rẻ lại là lợi thế của doanh nghiệp.

Thống kê cho thấy, tính đến cuối quý II/2018, Hòa Phát có 12.887 tỷ đồng hàng tồn kho, Hoa Sen có 8.338 tỷ đồng, Thép Nam Kim (mã NKG) là 3.848 tỷ đồng, VNSteel là 2.311 tỷ đồng, Thép Tiến Lên là 1.991 tỷ đồng...

So sánh với mặt bằng chung của thị trường (P/E khoảng 17 lần), việc thị giá giảm sâu từ đầu năm khiến hệ số P/E của nhiều cổ phiếu thép rơi về mức dưới 10 lần, mở ra cơ hội đầu tư cho những người có niềm tin ngành thép sẽ hồi phục.