Đóng góp vào sức tăng tổng cầu cho nền kinh tế

Năm 2000, hầu hết lượng vốn hoạt động của các doanh nghiệp được vay từ hệ thống ngân hàng, dư nợ tín dụng chiếm 40% GDP, hoạt động huy động vốn trên TTCK trong năm đầu tiên đi vào hoạt động hầu như chưa xuất hiện. Nhưng từ năm 2006, chức năng huy động vốn trên TTCK bắt đầu được phát huy mạnh mẽ, với giá trị huy động vốn đạt 16.000 tỷ đồng, chiếm 4% tổng vốn đầu tư toàn xã hội. Những năm sau đó, giá trị huy động vốn qua TTCK không ngừng tăng cao. Tổng giá trị huy động vốn qua TTCK giai đoạn 2010 - 2014 đạt gần 950.000 tỷ đồng, gấp 4,5 lần so với giai đoạn 2005 - 2009. Tính riêng năm 2014, tổng giá trị huy động vốn qua TTCK đạt hơn 280.000 tỷ đồng (chiếm 23% tổng vốn đầu tư toàn xã hội), tăng gần 3 lần so với năm 2010, trong đó phát hành cổ phiếu và cổ phần hóa DNNN đạt gần 42.000 tỷ đồng, phát hành trái phiếu chính phủ (TPCP) đạt 241.000 tỷ đồng.

TTCK đang ngày càng trở thành kênh huy động vốn hiệu quả, không chỉ cho các doanh nghiệp, mà còn hỗ trợ Chính phủ trong cân đối ngân sách quốc gia thông qua việc huy động vốn trên thị trường TPCP.

Từ năm 2010 trở về trước, khối lượng vốn huy động thông qua phát hành TPCP còn hạn chế, nhưng trong giai đoạn 2010 - 2014, sau khi thị trường giao dịch TPCP chuyên biệt tại Sở GDCK Hà Nội chính thức đi vào hoạt động, tổng lượng vốn huy động được từ đấu thầu TPCP tăng mạnh, đạt hơn 717.000 tỷ đồng, gấp 19 lần so với giai đoạn 2005 - 2009. Riêng năm 2014, giá trị vốn huy động qua đầu thầu TPCP đạt 241.000 tỷ đồng, tăng 8,6 lần so với năm 2010.

Vai trò quan trọng của sự phát triển ổn định và bền vững về mặt quy mô của TTCK Việt Nam được thể hiện ngay cả khi đối mặt với thời điểm khó khăn nhất trong giai đoạn khủng hoảng kinh tế toàn cầu năm 2008, cho thấy hệ thống thị trường tài chính nước ta đang đi theo xu thế chung của thế giới với một cấu trúc cân bằng hơn giữa thị trường tiền tệ - ngân hàng và thị trường vốn (TTCK), bảo đảm sự ổn định của cả hệ thống tài chính.

Vốn huy động qua TTCK ban đầu chỉ chiếm tỷ trọng nhỏ so với cung tín dụng (năm 2010 chỉ đạt 11%), nhưng đã có sự cải thiện nhanh chóng nhờ các chính sách phát triển TTCK. Đến nay, tỷ lệ vốn huy động qua TTCK đạt khoảng 60% so với cung tín dụng qua hệ thống ngân hàng.

Trong năm 2014, TTCK cung ứng lượng vốn ước đạt 283.000 tỷ đồng, đáp ứng khoảng 23% tổng vốn đầu tư toàn xã hội; trong khi đó, hệ thống ngân hàng cung ứng lượng vốn ước đạt 492.000 tỷ đồng, đáp ứng khoảng 40% tổng vốn đầu tư toàn xã hội, dư nợ tín dụng ước đạt trên 101% GDP. Như vậy, về cơ bản, sự phát triển của TTCK đã từng bước góp phần hình thành hệ thống tài chính đa trụ cột.

Là một kênh đầu tư quan trọng của các nhà đầu tư

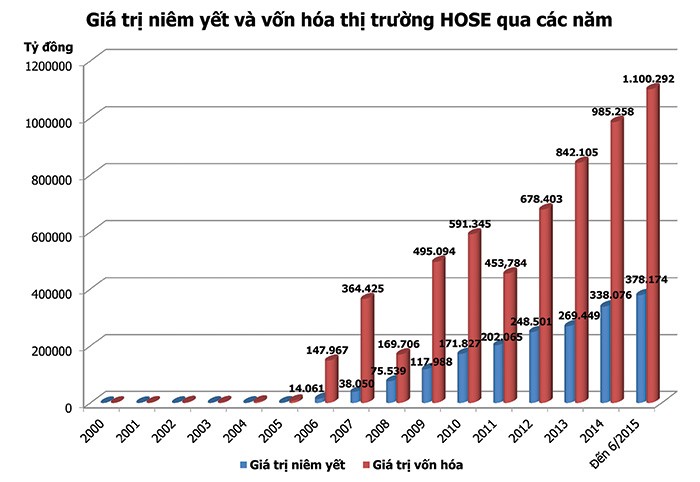

Trong những năm qua, quy mô TTCK, tính thanh khoản và số lượng nhà đầu tư tham gia thị trường tăng liên tục, thể hiện đây là một trong những kênh đầu tư mới đang được xã hội quan tâm. Cụ thể, mức vốn hóa thị trường cổ phiếu đến cuối năm 2014 đạt 1.121.000 tỷ đồng (tăng 54,4% so với đầu năm 2010), đạt trên 31% GDP (cuối năm 2007, mức vốn hóa thị trường cổ phiếu thậm chí đạt 43,23% GDP). Tính cả dư nợ trái phiếu trên thị trường trái phiếu, thì quy mô của TTCK Việt Nam đạt khoảng 54% GDP.

Số lượng nhà đầu tư trên thị trường ngày càng lớn. Tính đến cuối năm 2014, tổng số tài khoản nhà đầu tư trên thị trường là 1,4 triệu tài khoản, gấp gần 13 lần so với năm 2006. Trong đó, số lượng nhà đầu tư nước ngoài tham gia thị trường ngày càng tăng, hiện có hơn 17.000 tài khoản nhà đầu tư nước ngoài, gấp đôi so với năm 2007.

Tính thanh khoản trên TTCK liên tục được cải thiện, quy mô giao dịch có xu hướng tăng qua các năm. Trong giai đoạn 2010 - 2015, giá trị giao dịch bình quân đạt hơn 2.900 tỷ đồng/phiên, tăng gấp đôi so với giai đoạn 2005 - 2010.

Góp phần đẩy mạnh công tác CPH, cải cách DNNN

Sự phát triển của TTCK đã phục vụ và hỗ trợ tích cực cho nhiệm vụ cơ cấu lại nền kinh tế, đổi mới mô hình tăng trưởng, ổn định kinh tế vĩ mô. Trong đó, quan trọng nhất là thúc đẩy công tác cổ phần hóa, sắp xếp, đổi mới các DNNN.

Đặc biệt trong năm 2014, Thủ tướng Chính phủ ban hành Quyết định 51/2014/QĐ-TTg gắn công tác cổ phần hóa với niêm yết, đăng ký giao dịch trên TTCK được coi là bước đột phá, góp phần đẩy nhanh cổ phần hóa DNNN, cũng như minh bạch hóa hoạt động cổ phần hóa của các doanh nghiệp này. Năm 2014, hoạt động đấu giá trên 2 Sở giao dịch và qua các công ty chứng khoán tăng mạnh, tổng giá trị đạt hơn 13.000 tỷ đồng, gấp 4 lần so với năm 2013.

Trong 4 tháng đầu năm 2015, 2 Sở giao dịch đã tổ chức 34 phiên đấu giá cổ phần hóa và thoái vốn với giá trị đạt hơn 2.200 tỷ đồng, tăng 32% so với cùng kỳ năm 2014. Trong đó, giá trị cổ phần hóa đạt trên 1.500 tỷ đồng, tăng 11%; giá trị thoái vốn đạt gần 717 tỷ đồng, tăng 100%. Thông qua TTCK, tính tới tháng 4/2015, đã cổ phần hóa được 275 DNNN trong tổng số trên 400 DNNN được sắp xếp lại.

Sau khi cổ phần hóa, các DNNN nhìn chung hoạt động hiệu quả hơn. Tỷ suất lợi nhuận/vốn chủ sở hữu (ROE) đạt ở mức tương đối cao, từ 14 - 16%. Năm 2014, tỷ lệ ROE của các DNNN sau cổ phần hóa đạt 15,4%, cao hơn mặt bằng lãi suất cho vay của ngân hàng (13 - 15%). Tỷ suất lợi nhuận/tài sản (ROA) ổn định trong khoảng 2,4 - 2,6%. Bên cạnh đó, tính công khai, minh bạch cũng như trình độ quản trị công ty của các DN không ngừng được tăng cường do các doanh nghiệp này phải có nghĩa vụ công bố thông tin và quản trị công ty theo các quy định trên TTCK sau khi niêm yết.

Hỗ trợ tái cấu trúc hệ thống ngân hàng và hoàn thiện hệ thống tài chính

Nhờ vào sự phát triển của TTCK, các ngân hàng thương mại huy động được lượng vốn lớn qua phát hành cổ phiếu, đáp ứng yêu cầu tăng vốn điều lệ theo quy định của Ngân hàng Nhà nước trong tiến trình tái cấu trúc hệ thống các ngân hàng thương mại.

Từ năm 2005 đến nay, thông qua TTCK, các ngân hàng thương mại đại chúng đã huy động được hơn 252.000 tỷ đồng qua phát hành cổ phiếu, tăng tổng vốn điều lệ từ 20.600 tỷ đồng lên 272.600 tỷ đồng. Thậm chí, trong giai đoạn khó khăn nhất của hệ thống này từ năm 2009 đến 2014, TTCK đã giúp các ngân hàng thương mại huy động được 74.000 tỷ đồng.

Không chỉ trực tiếp hỗ trợ, làm tăng vốn khả dụng của các ngân hàng thương mại, TTCK còn gián tiếp hỗ trợ cung vốn cho nền kinh tế trong giai đoạn nguồn vốn từ các ngân hàng bị hạn chế do quá trình tái cấu trúc các tổ chức này.

Các giải pháp phát triển TTCK

Mặc dù TTCK có những bước tiến vượt bậc, nhưng hiện nay, nguồn vốn ngân hàng vẫn là kênh huy động vốn chính của các doanh nghiệp, đặc biệt là vốn ngắn hạn, chiếm tới 80% vốn huy động.

Chính vì vậy, TTCK cần được nhìn nhận đúng với vai trò là kênh huy động vốn trung, dài hạn chính và chủ yếu cho phát triển kinh tế; nơi kết nối giữa nhu cầu huy động vốn dài hạn với nhu cầu đầu tư dài hạn; nơi cung cấp các cơ hội đầu tư khác nhau, đa dạng hóa sở hữu, hội nhập quốc tế và thực thi các chính sách phát triển của Nhà nước và Chính phủ. Để thực hiện được các mục tiêu trên, cần có các chính sách khuyến khích dòng tiền nhàn rỗi đi vào chứng khoán, trên cơ sở hạn chế rủi ro và bảo vệ lợi ích nhà đầu tư khi tham gia TTCK.

Thứ nhất, tạo nguồn cung hàng hóa có chất lượng cao trên thị trường bằng cách nâng cao tiêu chuẩn đối với các doanh nghiệp niêm yết, thúc đẩy cổ phần hóa các DNNN và gắn cổ phần hóa với đăng ký giao dịch, niêm yết trên TTCK; đồng thời chú trọng phát triển các sản phẩm chứng khoán mới như chứng khoán phái sinh, NVDR, covered warrant...

Thứ hai, phát triển các quỹ đầu tư nhằm thu hút dòng vốn nhàn rỗi trong và ngoài nước hướng vào TTCK. Như vậy, sẽ hình thành trên TTCK những nhà đầu tư chuyên nghiệp, tạo được dòng vốn lớn và dài hạn chảy trong TTCK, hạn chế tình trạng đầu tư theo tâm lý khi nhà đầu tư nhỏ lẻ vẫn chiếm đa số.

Thứ ba, nâng cao hiệu quả quản lý, giám sát TTCK, xử lý nghiêm các trường hợp vi phạm và yêu cầu các thành viên thị trường phải tích cực tự tái cấu trúc nhằm nâng cao hiệu quả hoạt động.

Thứ tư, đẩy mạnh hỗ trợ việc thành lập tổ chức độc lập đánh giá mức tín nhiệm, xếp hạng doanh nghiệp để tạo điều kiện cho sự phát triển của thị trường trái phiếu doanh nghiệp. Khi đó, doanh nghiệp muốn huy động vốn sẽ phát hành trái phiếu, thay vì chủ yếu vay vốn ngân hàng như hiện nay, giảm áp lực cho hệ thống ngân hàng.

Thứ năm, trong điều hành chính sách tiền tệ, chính sách lãi suất thực dương (lãi suất tiền gửi ngân hàng lớn hơn tỷ lệ lạm phát) nên được thay thế bằng chính sách khác, phù hợp hơn trong bối cảnh hiện nay. Trong thời gian qua, quan niệm gửi tiết kiệm là kênh đầu tư đã khiến các ngân hàng thương mại đẩy lãi suất tiền gửi lên cao để thu hút tiền gửi, kéo theo lãi suất cho vay tăng cao, tạo ra áp lực về vốn đối với các doanh nghiệp. Lãi suất thực dương không khuyến khích người dân đầu tư vào TTCK. Tuy nhiên, để đạt được mục tiêu hướng dòng tiền vào TTCK, cần có lộ trình để cân đối hài hòa lợi ích giữa các bên.