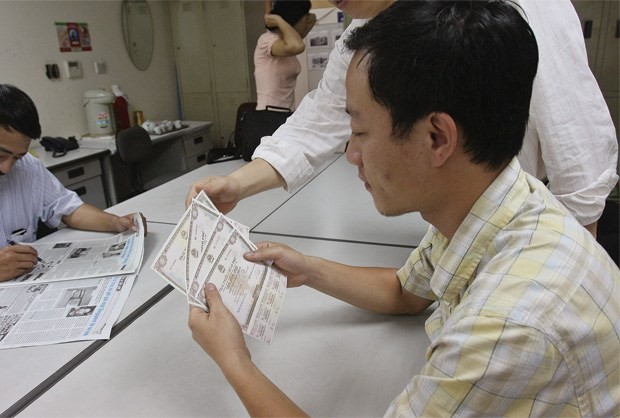

Kết thúc tháng 10, tổng giá trị trái phiếu doanh nghiệp phát hành ra đạt hơn 22.000 tỷ đồng, theo tổng hợp từ các nguồn của ĐTCK. Con số này chỉ bằng hơn một nửa của cùng kỳ năm ngoái. Trong đó, có đến 7.300 tỷ đồng là của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) phát hành. Toàn bộ là trái phiếu 10 năm, giúp bổ sung vốn để tăng hệ số an toàn vốn cho ngân hàng này.

Trong 2 tháng 9 và 10, ngoại trừ BIDV, chỉ lác đác một vài doanh nghiệp phát hành thành công, nhưng quy mô khá nhỏ, chỉ một vài trăm tỷ đồng. Những kế hoạch phát hành lớn đến nay chưa có kết quả. Nghị quyết của Eximbank phát hành 8.000 tỷ đồng trái phiếu suốt từ đầu tháng 6 nhưng đến nay, sau 5 tháng, Ngân hàng này chưa có thông báo tiếp theo. Kế hoạch phát hành của một tổ chức tín dụng và một tổ chức bất động sản lớn khác cũng chưa có tín hiệu mới trên thị trường.

Diễn biến này dường như đang đi ngược với quy luật thông thường, khi mà lãi suất ngân hàng đã tiếp tục hạ xuống, tạo điều kiện thuận lợi cho việc huy động qua kênh phát hành trái phiếu của các DN. Cùng thời gian này năm ngoái, thị trường chứng kiến các đợt phát hành hàng ngàn tỷ đồng diễn ra dồn dập, chủ yếu từ các ngân hàng như VPBank, HDBank, Maritime Bank và một vài doanh nghiệp bất động sản như Vingroup.

Từ đầu năm nay, một số chuyên gia trong ngành đã dự báo, thị trường sơ cấp TPDN năm nay chưa chắc sôi động được như năm ngoái, do tài sản đảm bảo để đi vay của doanh nghiệp đã giảm dần, trong khi các ngân hàng vẫn phải tiếp tục kiểm soát chặt chẽ rủi ro trong việc cho vay.

Đợt phát hành đáng kể nhất trong tháng 10, trị giá 200 tỷ đồng của VCBS, lại là đợt phát hành không có tài sản đảm bảo. Đợt phát hành này ít nhiều gây chú ý, bởi khả năng xoay xở huy động đủ vốn cho đợt phát hành của công ty này, bất chấp thực tế VCBS hoạt động trong lĩnh vực rủi ro là kinh doanh chứng khoán.

Trong khi đó, lợi ích của công cụ TPDN vẫn được các tổ chức phát hành tận dụng. Đối với BIDV, lượng tiền 7.300 tỷ đồng ước tính sẽ giúp hệ số an toàn vốn (CAR) của ngân hàng này tăng vọt từ 10,23% lên hơn 12,5%, theo các số liệu về các loại vốn trong tài liệu chào bán trái phiếu của BIDV.

Đối với VCBS, khi mà Vietcombank cũng như các ngân hàng khác đang phải thắt chặt việc cung vốn, cách làm “lạ” là phát hành TPDN cho nhiều nhà đầu tư cá nhân, thay vì cho một vài nhà đầu tư tổ chức như thông thường, vừa giúp CTCK này thu về được một khoản vốn lớn, vừa giảm rủi ro phải trả nợ trước hạn lớn trong trường hợp trái chủ muốn bán lại trái phiếu.

Thực tế, ngay sau đợt phát hành của VCBS, CTCK SSI cũng đã công bố kế hoạch phát hành 1.000-1.500 tỷ đồng trái phiếu. Đây cũng lại là một trường hợp hiếm hoi của một công ty chứng khoán huy động vốn qua kênh phát hành trái phiếu.