Trong khi thị trường IPO toàn cầu đang ở trạng thái “ngủ đông”, Ả Rập Xê-út cuối cùng đã quyết định phê chuẩn thương vụ IPO được chờ đợi từ lâu của công ty dầu mỏ quốc gia Saudi Aramco.

Trong một cuộc họp báo ngày 3/11, Amin H. Nasser, Tổng giám đốc điều hành của Saudi Aramco cho biết: “Đối với Saudi Aramco, được niêm yết trên sàn giao dịch chứng khoán là một vinh dự. Điều này sẽ làm tăng danh tiếng quốc tế của chúng tôi. Chúng tôi là một công ty rất mạnh, chúng tôi sẽ chia sẻ nhiều thông tin theo yêu cầu như bất kỳ một công ty đại chúng nào. Các nhà phân tích sẽ có thể kiểm tra và nghiên cứu những số liệu này, đồng thời so sánh với các công ty khác”.

Đến tháng 12, cổ phiếu của Saudi Aramco có thể bắt đầu được giao dịch trên sàn giao dịch Tadawul của Ả Rập Xê-út.

Bản thân Saudi Aramco chưa thể công bố thời điểm niêm yết trên các sàn giao dịch quốc tế, tuy nhiên, theo The Wall Street Journal, điều này có thể sẽ xảy ra vào năm 2020 - 2021.

Theo truyền thông phương Tây, bản cáo bạch sẽ được công bố vào ngày 9/11 và sau đó, tất cả các chi tiết của thương vụ IPO này sẽ được công khai.

Tất nhiên, vấn đề định giá đang là vấn đề đặc biệt quan trọng. Theo các chuyên gia phân tích đến từ các ngân hàng lớn, định giá của công ty này sẽ không vượt quá 1.500 tỷ USD, thấp hơn mức định giá 2.000 tỷ USD mà Thái tử Mohammed bin Salman nhắm đến, khi lần đầu tiên ông đưa ra ý tưởng IPO cách đây 4 năm.

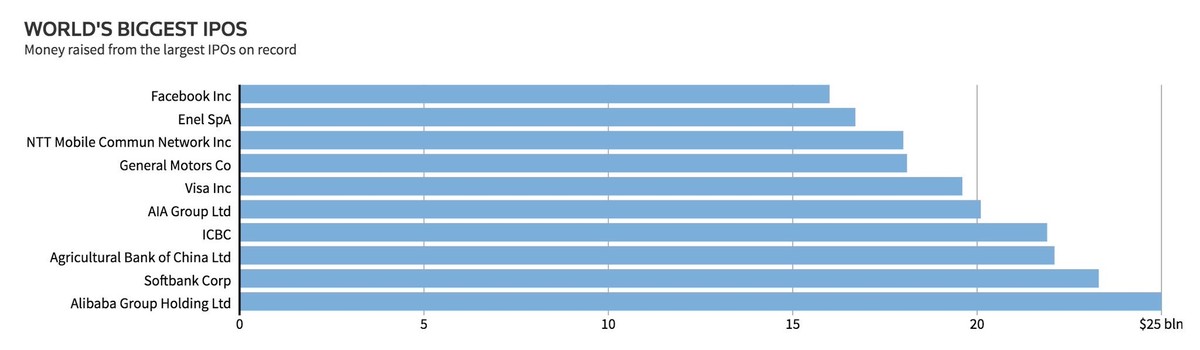

Theo nguồn tin của Bloomberg, Saudi Aramco dự kiến huy động khoảng 20 - 40 tỷ USD với định giá 1.600 - 1.800 tỷ USD. Hiện tại, danh hiệu IPO lớn nhất thế giới thuộc về gã khổng lồ Alibaba của Trung Quốc khi huy động được 25 tỷ USD vào năm 2014 tại New York.

Nếu thành công, Saudi Aramco sẽ trở thành thương vụ IPO lớn nhất trong lịch sử

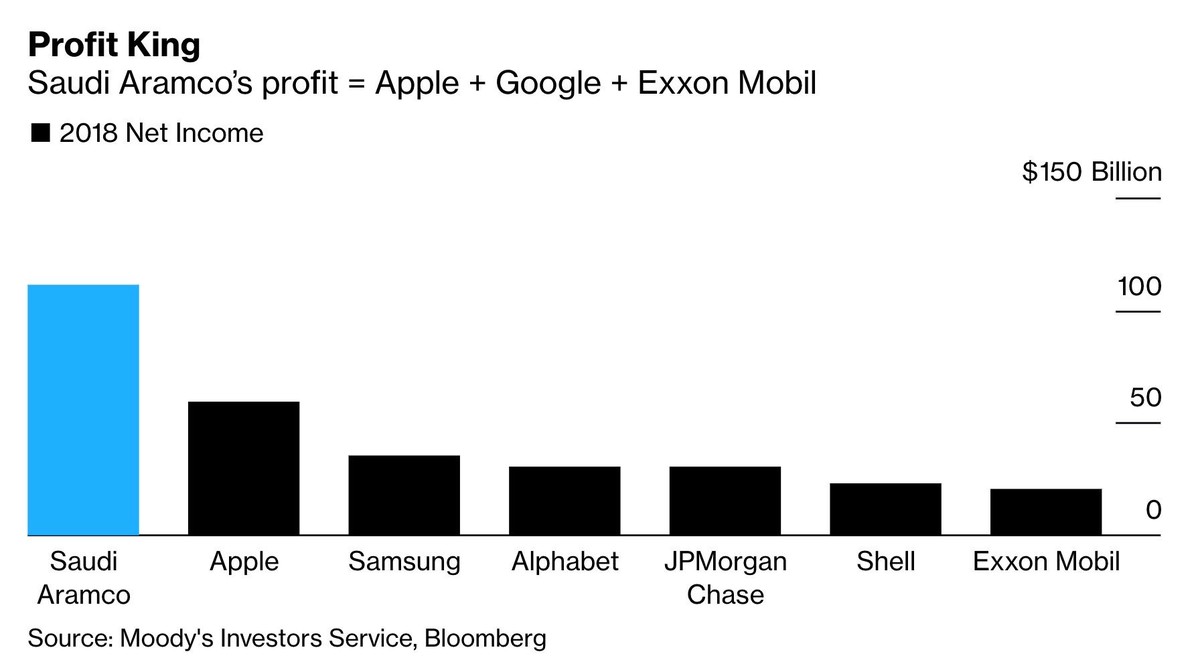

Bên cạnh đó, với việc là nhà sản xuất dầu mỏ lớn nhất thế giới, Saudi Aramco đang tạo ra một khoản lợi nhuận khổng lồ. Theo báo cáo, năm 2018, lợi nhuận ròng của tập đoàn dầu mỏ quốc gia Ả rập Xê-út rơi vào khoảng 111 tỷ USD.

Lợi nhuận của Saudi Aramco bằng tổng lợi nhuận của Apple, Google và Exxon Mobil

Theo Ranjith Raja, chuyên gia phân tích cấp cao về dầu mỏ tại Refinitiv, thương vụ IPO của Aramco đã được thị trường mong đợi từ lâu, và với số lượng cố vấn tài chính, ngân hàng tham gia vào toàn bộ quá trình, đây chắc chắn sẽ một sự kiện đáng quan tâm.

Tuy nhiên, ông Ranjith Raja thừa nhận rằng, việc định giá Saudi Aramco đang khá mơ hồ.

Ngoài ra, vụ tấn công bằng máy bay không người lái vào 2 nhà máy dầu lớn nhất của công ty này hồi giữa tháng 9 dẫn đến việc tạm thời giảm 50% sản lượng này cũng khiến các nhà đầu tư lo lắng và coi đây là một tín hiệu đáng báo động cho thị trường, cũng như thận trọng hơn trước những rủi ro.

Mặc dù vậy, Saudi Aramco vẫn cho rằng, đây không phải là một vấn đề đáng lo ngại.

Yasir Al-Rumayan, Chủ tịch của Saudi Aramco cho biết: "Không hề có mối đe dọa nào cả. Nếu các bạn muốn có bằng chứng, hãy nhìn vào giá dầu. Trong hai ngày đầu tiên sau vụ việc, giá dầu tăng khoảng 20%, nhưng ngay sau đó đã giảm 10%. Tất cả các nhà giao dịch tương lai nhận ra rằng, sự kiện này thật ra không có vai trò gì cả. Chúng tôi chiếm một phần tám sản lượng dầu toàn thế giới và nếu các doanh nhân dầu mỏ không coi sự cố này là một sự kiện nghiêm trọng, thì đây là một thỏa thuận an toàn. Đó là những gì tiền nói lên".

Giá dầu thô Brent tăng vọt sau vụ tấn công vào hai mỏ dầu lớn nhất của Saudi Aramco, song đã hạ nhiệt ngay sau đó

Trong khi đó, một số chuyên gia cho rằng, Ả Rập Xê-út quyết thúc đẩy IPO Aramco vì họ muốn kịp thời làm điều này trước khi bắt đầu một cuộc khủng hoảng toàn cầu mới. Quan điểm này hoàn toàn có cơ sở, đặc biệt là khi tình hình kinh tế thế giới tiếp tục xấu đi, và căng thẳng địa chính trị đang ngày một gia tăng ở khu vực Trung Đông.