Doanh nghiệp địa ốc đẩy mạnh kênh phát hành trái phiếu để thay thế nguồn vốn ngân hàng. Ảnh: Dũng Minh

Doanh nghiệp địa ốc đẩy mạnh kênh phát hành trái phiếu để thay thế nguồn vốn ngân hàng. Ảnh: Dũng Minh

Bộ Tài chính muốn siết lại hoạt động phát hành trái phiếu

Nghị định 163/2018 (có hiệu lực từ 1/2/2019) với những quy định nới lỏng điều kiện phát hành trái phiếu đã tạo cơ hội cho các doanh nghiệp đẩy mạnh kênh phát hành trái phiêu huy động vốn, thay thế một phần nguồn vốn tín dụng ngân hàng.

Cụ thể, Nghị định bỏ điều kiện doanh nghiệp phát hành phải có lãi năm liền kề trước (nhưng yêu cầu doanh nghiệp không có nợ gốc, lãi trái phiếu quá hạn trong 3 năm liền trước, thắt chặt về thời gian giao dịch và thực hiện cơ chế công bố thông tin đầy đủ).

Với sự cởi mở của Nghị định 163, năm 2019 đã chứng kiến một năm sôi động của thị trường trái phiếu doanh nghiệp.

Số liệu cập nhật từ Công ty Chứng khoán SSI cho biết, tổng số trái phiếu phát hành 2019 là 280.141 tỷ đồng, tương đương 93,2% giá trị chào bán và tăng 25% so với năm 2018. Hầu hết các doanh nghiệp phát hành dưới hình thức riêng lẻ, chỉ có khoảng 6% phát hành ra công chúng bởi các ngân hàng thương mại. Trong đó, các doanh nghiệp bất động sản phát hành 106.531 tỷ đồng trái phiếu, đứng thứ 2 với tỷ trọng 38%.

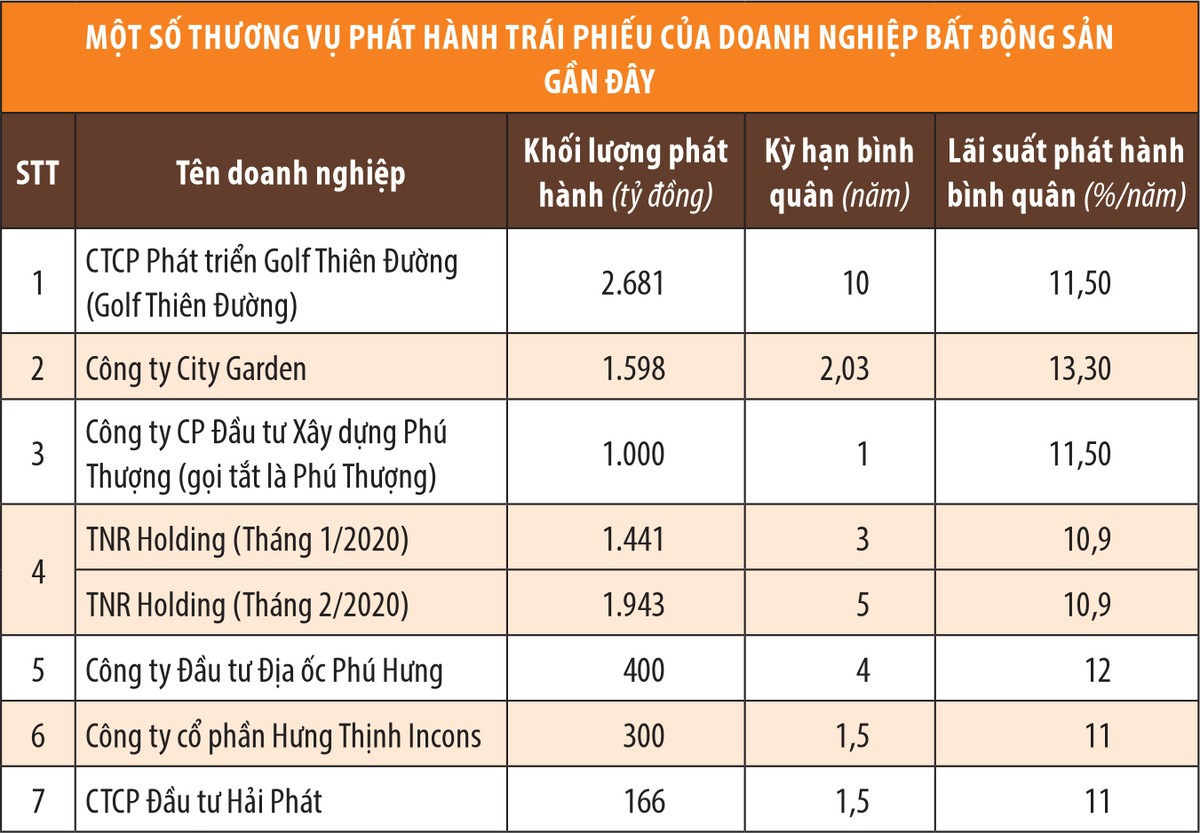

Trong 2 tháng đầu năm 2020, các doanh nghiệp địa ốc vẫn dẫn đầu trong việc phát hành trái phiếu. Cụ thể, 2 tháng đầu năm, các doanh nghiệp bất động sản đã phát hành 11.639 tỷ đồng, chiếm 60% tổng lượng phát hành ra thị trường.

Theo Bộ Tài chính, thị trường trái phiếu doanh nghiệp đã xuất hiện một số biểu hiện có thể gây rủi ro cho các nhà đầu tư và doanh nghiệp, nhất là trong bối cảnh các nhà đầu tư cá nhân nhỏ lẻ tham gia ngày một nhiều hơn. Do đó, cơ quan này đề xuất sửa đổi Nghị định 163 theo hướng nâng cao điều kiện phát hành, giới hạn khối lượng vốn phát hành không được vượt quá 3 lần vốn chủ sở hữu theo báo cáo tài chính quý gần nhất được cấp có thẩm quyền phê duyệt.

Quan điểm được Bộ Tài chính đưa ra là theo thống kê trong năm 2019, có nhiều doanh nghiệp có khối lượng phát hành trái phiếu vượt quá 3 lần vốn chủ sở hữu (chiếm 27,8% tổng khối lượng phát hành), thậm chí có doanh nghiệp vượt 50 lần, có doanh nghiệp vượt 100 lần. Nhưng đáng chú ý hơn cả, một số doanh nghiệp không làm rõ mục đích sử dụng vốn và phương án trả gốc và lãi.

Một điểm đáng chú ý khác, cơ quan soạn thảo đề nghị các đợt phát hành trái phiếu sau phải cách đợt trước tối thiểu 6 tháng và quy định trái phiếu phát hành trong mỗi đợt phải cùng điều kiện, điều khoản, để tránh trường hợp doanh nghiệp chia nhỏ thành nhiều đợt và nhiều mã trái phiếu. Thêm nữa, phạm vi giao dịch trái phiếu riêng lẻ hạn chế trong 100 nhà đầu tư suốt vòng đời trái phiếu (thay vì giới hạn trong vòng 1 năm như trước đó).

Cũng theo Dự thảo, điều kiện để công ty chứng khoán cung cấp dịch vụ tư vấn phát hành trái phiếu là tổ chức tư vấn về hồ sơ phát hành trái phiếu là công ty chứng khoán được phép cung cấp dịch vụ tư vấn hồ sơ phát hành trái phiếu theo quy định của pháp luật chứng khoán...

Không nên quá cứng nhắc

Theo Phòng Thương mại và Công nghiệp Việt Nam (VCCI), tỷ lệ giới hạn dư nợ so với vốn chủ sở hữu ở mức 3:1 như Dự thảo là khá thấp, nguy cơ gây khó khăn cho việc huy động vốn của doanh nghiệp. Thời gian vừa qua, vấn đề chống vốn mỏng đã được đưa vào đề xuất Luật sửa đổi Luật Thuế thu nhập doanh nghiệp, trong đó đưa ra các tỷ lệ 5:1; 4:1; 3:1 cho các lĩnh vực khác nhau.

Tương tự, Hiệp hội bất động sản TP.HCM (HoREA) cho rằng, hiện nay, chưa cần thiết giới hạn dư nợ trái phiếu không quá 3 lần vốn chủ sở hữu và nên để doanh nghiệp tự quyết thời gian phát hành. Bởi lẽ, theo kết quả hoạt động phát hành trái phiếu của các doanh nghiệp phát hành trái phiếu trong năm 2019, có đến 84,2% số doanh nghiệp phát hành trái phiếu có tổng giá trị trái phiếu dưới 3 lần vốn chủ sở hữu, đảm bảo được yếu tố an toàn và hợp lý.

Về điều kiện của công ty chứng khoán cung cấp dịch vụ tư vấn phát hành trái phiếu, theo VCCI, điều này được hiểu là không phải công ty chứng khoán nào cũng được cung cấp dịch vụ tư vấn, mà chỉ có những công ty chứng khoán đã được cấp phép cung cấp dịch vụ tư vấn hồ sơ phát hành trái phiếu. Quy định này có thể dẫn đến cách hiểu là cần thêm một loại giấy phép mới và có thể gây cản trở tới hoạt động phát hành trái phiếu của các doanh nghiệp và tổ chức tư vấn.

Ngoài ra, một điều kiện khác cũng được nhắc tới là cần cụ thể hóa tiêu chí về nhà đầu tư cá nhân chuyên nghiệp được phép đầu tư trái phiếu doanh nghiệp theo hình thức phát hành riêng lẻ thay vì giới hạn con số 100 nhà đầu tư. Tức là chỉ có nhà đầu tư tổ chức và cá nhân chuyên nghiệp được đầu tư trái phiếu doanh nghiệp riêng lẻ, không hạn chế số nhà đầu tư.

Theo VCCI, việc tăng cường quản lý nhà đầu tư được phép mua trái phiếu doanh nghiệp là hợp lý và theo thông lệ quốc tế, nhằm đảm bảo khách hàng có hiểu biết kỹ về các sản phẩm mình đầu tư. Tuy nhiên, việc giới hạn con số cứng nhắc có thể khiến cho việc phát hành của từng ngành, từng doanh nghiệp gặp khó khăn hơn. Do đó, chỉ cần quy định chặt chẽ các nhà đầu tư cán nhân tham gia phải là những nhà đầu tư có tổng tài sản đã trừ nợ vay cao và phải được mua qua các ngân hàng dành riêng cho họ.

Về trần lãi suất, theo TS. Cấn Văn Lực, Chuyên gia kinh tế trưởng, Ngân hàng BIDV, Điều 468 của Bộ luật Dân sự năm 2015 quy định: “Trường hợp các bên có thỏa thuận về lãi suất thì lãi suất theo thỏa thuận không được vượt quá 20%/năm của khoản tiền vay, trừ trường hợp luật khác có liên quan quy định khác”. Trong đó, cần xem xét quy định tại Luật Các tổ chức tín dụng. Theo đó, tổ chức tín dụng và khách hàng có quyền thỏa thuận về lãi suất, phí cấp tín dụng trong hoạt động ngân hàng của tổ chức tín dụng.

Về quy định khoảng cách 6 tháng giữa các đợt phát hành, ông Lực cho rằng, phải hết sức cân nhắc, vì doanh nghiệp phát hành trái phiếu căn cứ vào nhu cầu thực tế và khả năng chi trả. Do đó, cách quy định như vậy có thể là quá cứng nhắc và không cần thiết, bởi đã có các quy định khống chế khối lượng phát hành.

Ông Lê Hoàng Châu, Chủ tịch HoREA cho rằng, việc sửa đổi, bổ sung Nghị định 163 là cần thiết để tạo hành lang pháp lý phát triển thị trường trái phiếu doanh nghiệp minh bạch, lành mạnh, vừa trở thành một trong những nguồn cung ứng vốn đầu tư trung hạn, dài hạn cho doanh nghiệp, trong đó có doanh nghiệp bất động sản, vừa đảm bảo quyền và lợi ích hợp pháp, chính đáng của các nhà đầu tư trái phiếu.

Tuy vậy, cần lưu ý rằng, thị trường vốn Việt Nam chưa phát triển đầy đủ, chưa có các nguồn vốn trung hạn, dài hạn cho thị trường bất động sản. Trong khi Ngân hàng Nhà nước đang thực hiện lộ trình hạn chế dần tín dụng vào lĩnh vực bất động sản, do đó, khi xem xét sửa đổi, bổ sung Nghị định 163/2018/NĐ-CP chỉ mới sau 1 năm thực hiện, không nên có quan điểm siết lại thị trường trái phiếu doanh nghiệp tại thời điểm này.

Thay vào đó, ông Châu cho rằng, cơ quan quản lý chỉ nên tập trung xây dựng các quy định pháp luật nhằm tăng cường tính minh bạch của phương án phát hành trái phiếu. Thẩm định, đánh giá tín nhiệm của doanh nghiệp phát hành trái phiếu. Trách nhiệm giải trình của doanh nghiệp phát hành trái phiếu. Tăng cường cơ chế giám sát, kiểm soát của cơ quan nhà nước có thẩm quyền về yêu cầu sử dụng vốn trái phiếu đúng mục đích theo phương án phát hành trái phiếu.

Hotline Báo Đầu tư Bất động sản: 0966.43.45.46 Email:dautubatdongsan.vir@gmail.com