Tuy nhiên, các sản phẩm trên thị trường còn thiếu sự đa dạng, hiện mới có giao dịch cổ phiếu, trái phiếu chính phủ, trái phiếu doanh nghiệp. Riêng sản phẩm ETF mới được đưa vào giao dịch trên Sở GDCK TP. HCM (HOSE) nhưng vẫn chưa thể hiện rõ vai trò là kênh đầu tư mới cho các thành viên thị trường. Vì vậy, để tăng thanh khoản, thu hút thêm nguồn vốn mới vào thị trường, việc đưa trái phiếu doanh nghiệp lên niêm yết là giải pháp tương đối hoàn hảo cho TTCK Việt Nam.

Thực trạng thị trường trái phiếu doanh nghiệp

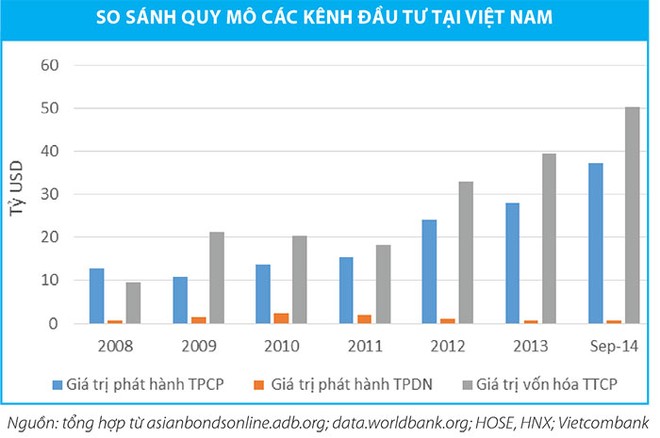

Cùng với việc thiếu đa dạng về sản phẩm, sự lệch pha giữa các thị trường với nhau cũng rất lớn. Đơn cử, thị trường trái phiếu doanh nghiệp còn rất nhỏ so với quy mô của thị trường cổ phiếu và trái phiếu chính phủ. Tính đến ngày 30/9/2014, quy mô vốn hóa của các cổ phiếu niêm yết trên HOSE và Sở GDCK Hà Nội (HNX) đạt 1,2 triệu tỷ đồng, tổng giá trị phát hành trái phiếu chính phủ đạt 790 nghìn tỷ đồng, trong khi tổng giá trị phát hành trái phiếu doanh nghiệp chỉ đạt 11,8 nghìn tỷ đồng, bằng 1% vốn hóa thị trường cổ phiếu và bằng 1,5% tổng giá trị phát hành trái phiếu chính phủ.

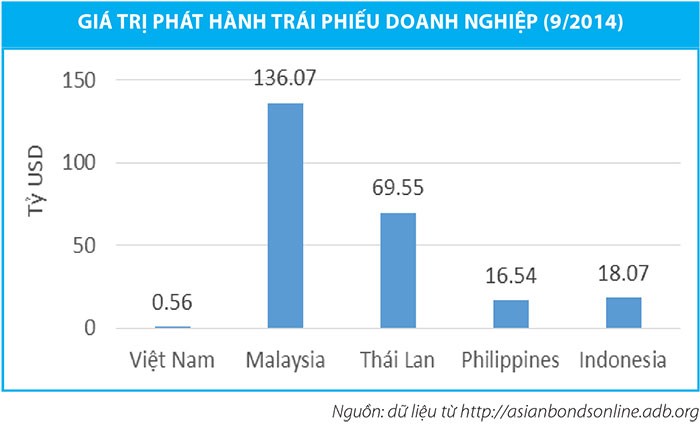

Trong khi đó, thị trường trái phiếu doanh nghiệp đã phát triển rất mạnh tại các thị trường tài chính tiên tiến trên thế giới như Mỹ, châu Âu, Singapore, Hồng Kông… cả về quy mô và tính thanh khoản, thậm chí là cao hơn cả thị trường cổ phiếu. Trong khu vực Đông Nam Á, thị trường trái phiếu nội tệ của các nước như Malaysia, Thái Lan, Philippines, Indonesia cũng rất phát triển. Tính đến tháng 9/2014, tổng giá trị phát hành trái phiếu doanh nghiệp của các quốc gia trên lần lượt đạt 136 tỷ USD, 69,5 tỷ USD, 16,5 tỷ USD, 18 tỷ USD, cao hơn nhiều so với con số 0,56 tỷ USD của Việt Nam.

Bên cạnh đó, thị trường trái phiếu doanh nghiệp tại Việt Nam hiện giao dịch khá ảm đạm, các doanh nghiệp niêm yết muốn phát hành trái phiếu doanh nghiệp thường phải kèm theo điều kiện chuyển đổi sang cổ phiếu (trái phiếu chuyển đổi) mới có thể hấp dẫn nhà đầu tư. Tuy nhiên, loại trái phiếu này còn tồn tại nhiều hạn chế, như lãi suất tương đối thấp và các điều kiện chuyển đổi không phải lúc nào cũng thuận lợi mà còn phụ thuộc vào diễn biến của thị trường cổ phiếu.

Thực tế, nhu cầu đầu tư vào trái phiếu doanh nghiệp vẫn có, nhưng cái khó là tìm nguồn cung trái phiếu doanh nghiệp đạt được các tiêu chí thông tin, định mức rủi ro của thị trường. Thống kê cho thấy, chỉ tính riêng các quỹ đầu tư đăng ký thành lập tại Việt Nam (vẫn tồn tại một lượng lớn các quỹ thành lập ở nước ngoài nhưng hoạt động quỹ ở Việt Nam), hiện có 24 quỹ đầu tư chuyên nghiệp, với quy mô vốn 13 nghìn tỷ đồng. Ngoài các quỹ này, còn có các tổ chức tài chính đặc biệt khác như công ty bảo hiểm hoặc ngân hàng - với nguồn vốn đầu tư trung và dài hạn từ hệ thống ngân hàng tính đến hết quý III/2014 khoảng 1 triệu tỷ đồng (*), nhưng các tổ chức này vẫn khó khăn trong khâu tìm kiếm các trái phiếu doanh nghiệp đạt đủ các tiêu chuẩn an toàn, thanh khoản, thay thế cho các sản phẩm trái phiếu truyền thống như trái phiếu chính phủ.

Hạn chế của thị trường trái phiếu doanh nghiệp

Thực trạng trên là do đâu, lý do nào gây ra sự chậm tiến so với các thị trường khác trong khu vực và thế giới? Trong bài viết này, người viết đề cập một cách chung nhất những khó khăn và tồn tại của thị trường trái phiếu doanh nghiệp Việt Nam.

Thứ nhất, thị trường trái phiếu doanh nghiệp của Việt Nam còn thiếu minh bạch. Thông tin về thị trường còn phân tán, thiếu hệ thống và chưa được cập nhật, khiến giới đầu tư khó nắm bắt thông tin về thị trường. Dẫn đến tình trạng bất cân xứng thông tin, điều này trực tiếp gây khó khăn cho các doanh nghiệp muốn phát hành trái phiếu và giảm đi sức hấp dẫn đối với nhà đầu tư cả trong và ngoài nước.

Nguyên do thứ hai nằm ở nhà đầu tư. Các nhà đầu tư tổ chức, trong đó chủ thể ngân hàng thương mại với quy mô và tiềm lực gần được xem như thống lĩnh và chiếm đa số, thì chỉ tập trung nắm giữ trái phiếu chính phủ. Mà điều này xuất phát từ quy định cân đối hệ số an toàn ngành, cũng như các rủi ro về thanh toán chưa rõ ràng của trái phiếu doanh nghiệp.

Nguyên do nữa dẫn đến thị trường trái phiếu doanh nghiệp khó tiếp cận nguồn vốn từ các tổ chức trong và ngoài nước là rào cản pháp lý. Mặc dù hiện nay đã có khung pháp lý cho phát hành và niêm yết trái phiếu doanh nghiệp, nhưng vẫn còn thiếu một số quy định mang tính bước ngoặt, nhằm tạo điều kiện đưa sản phẩm trái phiếu doanh nghiệp đến đông đảo nhà đầu tư, trong đó có thiếu hụt khung khổ pháp lý về thành lập và tổ chức hoạt động của tổ chức định mức tín nhiệm độc lập, đây được xem như một kênh “định giá” trái phiếu, tạo niềm tin và đảm bảo an toàn cho giao dịch trái phiếu doanh nghiệp. Khi mà trái phiếu doanh nghiệp được “định giá” chuẩn, việc giảm thiểu rủi ro cho các đối tượng đầu tư là hiển nhiên.

Cuối cùng là yếu tố mang tính kỹ thuật, đó là Việt Nam vẫn chưa có mô hình thị trường thứ cấp phát triển về trái phiếu doanh nghiệp. Việt Nam chưa đa dạng các mô hình giao dịch tập trung, ví như thị trường Mỹ, bên cạnh thị trường tập trung điện tử tại các sở giao dịch, họ còn có các giao dịch “outcry”, các giao dịch này giữa các nhà môi giới lớn (market makers) - là những người tạo ra thanh khoản cho thị trường thứ cấp, tạo cầu nối cho các giao dịch lô lớn như trong giao dịch trái phiếu. Cũng phải nói thêm rằng, thị trường thứ cấp là nơi mua đi bán lại các tài sản phát hành trong đợt phát hành lần đầu ở thị trường sơ cấp, là nơi tạo thanh khoản, tăng tính lỏng cho sản phẩm, tạo điều kiện thu hút nhà đầu tư lớn, nhà tổ chức thị trường tham gia mua/bán lần phát hành đầu tiên (thị trường sơ cấp).

Sự cần thiết niêm yết trái phiếu doanh nghiệp

Với thực trạng và tồn tại nêu trên, đồng thời áp dụng các kinh nghiệm thực tiễn trên thế giới, việc đưa trái phiếu doanh nghiệp lên sàn niêm yết là giải pháp tương đối hoàn hảo cho thị trường, điều này là cấp thiết và cần làm ngay đối với TTCK Việt Nam.

Niêm yết trái phiếu doanh nghiệp sẽ giải quyết được các khuyết tật thị trường về mất cân xứng thông tin, ngoài các yêu cầu công bố thông tin bắt buộc đối với phát hành trái phiếu doanh nghiệp riêng lẻ, việc niêm yết trái phiếu doanh nghiệp sẽ tạo điều kiện quản lý và giám sát giữa các thành viên thị trường với nhau thông qua các sở GDCK, hay thậm chí cả các cơ quan quản lý nhà nước như Ủy ban Chứng khoán Nhà nước.

Thêm nữa, khi chủ trương đưa trái phiếu doanh nghiệp niêm yết được thông qua, việc hoàn thiện khung pháp lý, cụ thể như thành lập, tổ chức và hoạt động các chủ thể định mức tín nhiệm độc lập sẽ sớm được ban hành, tạo điều kiện tiên quyết cho thị trường hoạt động xuyên suốt và hiệu quả.

Cũng giống như cổ phiếu, việc niêm yết trái phiếu doanh nghiệp sẽ giải được bài toán khó về thanh khoản. Giao dịch tập trung sẽ giúp các nhà đầu tư tìm đến nhau dễ dàng hơn, với các quy chuẩn trái phiếu được niêm yết cũng làm tăng nhu cầu gặp nhau giữa họ. Thị trường thứ cấp cũng từ đó mà phát triển mạnh hơn, tăng niềm tin cho nhà đầu tư, thu hút thêm vốn từ nền kinh tế.

Ngoài rủi ro thanh khoản, rủi ro thanh toán cũng được hạn chế rất lớn khi trái phiếu doanh nghiệp được niêm yết. Nhiều thành viên thị trường muốn đầu tư vào trái phiếu doanh nghiệp, nhưng rủi ro thanh toán là rào cản rất lớn, ví như trong hoạt động đầu tư của các tổ chức như ngân hàng thương mại, rủi ro thanh toán được đưa lên hàng đầu. Trong khi các trái phiếu doanh nghiệp khi niêm yết đòi hỏi thông tin minh bạch hơn và cơ chế thanh toán tập trung thống nhất, tạo niềm tin và có cơ sở cho việc thanh toán khi đến hạn.

Vì vậy, niêm yết trái phiếu doanh nghiệp sẽ tạo thêm niềm tin cho nhà đầu tư, thu hút lượng vốn lớn nhàn rỗi trong nền kinh tế và cả dòng vốn từ bên ngoài, tăng hiệu quả sử dụng nguồn vốn cho nền kinh tế. Niêm yết trái phiếu còn giúp mở rộng hoạt động sản xuất - kinh doanh cho doanh nghiệp, tăng lợi nhuận, tạo thêm việc làm và góp phần thúc đẩy tăng trưởng kinh tế.