Ngân hàng là nhóm dẫn đầu về huy động trái phiếu trong 9 tháng đầu năm nay.

Ngân hàng là nhóm dẫn đầu về huy động trái phiếu trong 9 tháng đầu năm nay.

Vô tư lách luật chào bán trái phiếu

Sau gần 9 tháng triển khai Nghị định số 153/2020/NĐ-CP của Chính phủ về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ theo hướng siết chặt hơn điều kiện chào bán, thị trường trái phiếu doanh nghiệp trong nước vẫn khá sôi động.

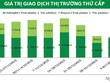

9 tháng đầu năm, tổng khối lượng phát hành trái phiếu doanh nghiệp trong nước đạt 385.035 tỷ đồng.

Báo cáo mới nhất của Hiệp hội Thị trường trái phiếu Việt Nam cho thấy, trong 9 tháng đầu năm, tổng khối lượng phát hành trái phiếu doanh nghiệp trong nước đạt 385.035 tỷ đồng.

Ngoài nhóm ngân hàng đẩy mạnh phát hành nhằm bổ sung vốn ngắn hạn và tăng vốn cấp 2, đảm bảo các tiêu chuẩn Basel II, thì nhóm doanh nghiệp bất động sản tiếp tục duy trì thói quen huy động vốn qua kênh trái phiếu, với tổng khối lượng phát hành thành công là 126.700 tỷ đồng.

Thông tin về “bom nợ” trái phiếu 300 tỷ USD của tập đoàn bất động sản Evergrande tại Trung Quốc dường như không làm nhà đầu tư trong nước e ngại với trái phiếu doanh nghiệp, đặc biệt là trái phiếu do doanh nghiệp bất động sản phát hành.

Nhiều ý kiến cho rằng, mặc dù doanh nghiệp bất động sản Việt Nam sử dụng đòn bẩy tài chính lớn không kém doanh nghiệp cùng ngành tại Trung Quốc (nợ vay ròng/vốn chủ sở hữu khoảng 0,6 - 0,7 lần), song khả năng trả nợ lại tốt hơn nhiều.

Hơn nữa, tỷ suất lợi nhuận gộp của ngành bất động sản tại Việt Nam cũng cao hơn nhiều so với Trung Quốc, nên doanh nghiệp bất động sản vẫn sống khỏe, có nhiều tiềm năng phát triển.

Theo ông Cao Minh Hoàng, Giám đốc đầu tư chứng khoán, Công ty Chứng khoán VNDirect, nhìn vào pha tăng trưởng của kinh tế Việt Nam, có thể thấy, dòng vốn FDI vẫn rót vào đều đặn hàng năm, bất động sản khu công nghiệp có triển vọng tăng trưởng tốt.

Trong khi đó, ở phân khúc bất động sản nhà ở, dù thu nhập trung bình của người dân trước mắt bị ảnh hưởng bởi dịch Covid-19 song tiềm năng tăng trưởng vẫn rất cao, trong khi tỷ lệ đô thị hóa còn thấp so với khu vực nên nhu cầu rất lớn.

Tuy nhiên, trong số liệu thống kê về các đợt phát hành trái phiếu doanh nghiệp trong 9 tháng đầu năm của VBMA, có nhiều điểm đáng chú ý. Cụ thể, tỷ lệ chào bán ra công chúng rất thấp, chỉ chiếm 3,01%, do những vướng mắc về điều kiện phát hành. Thay vào đó, các doanh nghiệp chủ động phát hành riêng lẻ.

Mặt bằng lãi suất trung hạn đã có xu hướng giảm rõ rệt trong 2 năm trở lại đây, nhưng có khoảng 11% giá trị trái phiếu phát hành không có tài sản bảo đảm hoặc bảo đảm bằng cổ phiếu, lãi suất của các đợt phát hành này cũng nằm ở nhóm kịch trần (đa phần từ 10,5 - 13%/năm).

Phần lớn giá trị phát hành của các nhóm này nằm ở các doanh nghiệp chưa niêm yết và rất khó xác định về mức độ rủi ro khi chưa có định giá doanh nghiệp và rất nhiều trái phiếu của các doanh nghiệp này được chào bán công khai riêng lẻ với các nhà đầu tư.

Chẳng hạn, trên Diễn đàn “Cộng đồng trái phiếu - cổ phiếu - tài chính”, có tới hàng chục mẩu tin khác nhau được đưa lên từ đầu tháng 10/2021 tới nay, công khai chào bán trái phiếu doanh nghiệp riêng lẻ cho nhà đầu tư cá nhân nhỏ lẻ.

Theo các tin chào bán này, không cần đến 2 tỷ đồng (điều kiện tối thiểu để nhà đầu tư tham gia đợt phát hành trái phiếu riêng lẻ theo Nghị định 153/2020/NĐ-CP - PV), nhà đầu tư có thể mua trái phiếu của nhiều doanh nghiệp như trái phiếu TTE (Công ty cổ phần Đầu tư năng lượng Trường Thịnh), trái phiếu API (Tập đoàn APEC), trái phiếu Pizza 4P’s (của Golden Gates), trái phiếu của Tuấn Minh Group…

Ngoài mức lãi suất gửi tới nhà đầu tư rất hấp dẫn và đa dạng từ 11 - 12,9%/năm, để tăng thêm uy tín, các quảng cáo còn bổ sung thêm các đơn vị tư vấn, đơn vị bảo lãnh, đơn vị kiểm toán đều là những công ty chứng khoán, ngân hàng cỡ lớn tại Việt Nam để thuyết phục người có nhu cầu.

Cần thị trường thứ cấp để lọc “sạn”

Để có vốn kinh doanh trong bối cảnh ngân hàng hạn chế dòng vốn tín dụng chảy vào bất động sản, các doanh nghiệp địa ốc đã và đang tích cực tìm tới kênh trái phiếu doanh nghiệp. Tuy nhiên, việc nhiều tổ chức “lách luật” để phân phối trái phiếu riêng lẻ tới các nhà đầu tư không đủ “chuẩn” đã dấy lên lo ngại về sự phát triển bền vững của thị trường.

Hồi giữa tháng 9/2021, Ủy ban Chứng khoán Nhà nước đã có công văn gửi các công ty chứng khoán, yêu cầu tuân thủ các quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ.

Theo cơ quan này, “thị trường trái phiếu doanh nghiệp đã có sự tăng trưởng mạnh mẽ, góp phần phát triển thị trường vốn, thị trường chứng khoán, tuy nhiên, cũng đã xuất hiện một số hiện tượng chào bán, phân phối, chuyển quyền sở hữu chưa phù hợp với quy định của pháp luật”.

PGS.TS. Đinh Trọng Thịnh, giảng viên Học viện Tài chính cho biết, việc nhiều doanh nghiệp phát hành trái phiếu “ba không” - không xếp hạng tín nhiệm, không tài sản bảo đảm, không bảo lãnh thanh toán - với khối lượng lớn gấp nhiều lần vốn chủ sở hữu là rất đáng báo động, tiềm ẩn rủi ro không chỉ cho nhà đầu tư mà cho cả hệ thống tài chính tiền tệ.

“Chỉ một vài doanh nghiệp nhỏ vỡ nợ thì lòng tin nhà đầu tư với trái phiếu doanh nghiệp sẽ ngay lập tức sụt giảm, doanh nghiệp cũng khó huy động vốn qua kênh này”, ông Thịnh cảnh báo.

Đồng quan điểm, TS. Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng cho rằng, nhiều nhà đầu tư mua trái phiếu do ngân hàng phân phối thì nhầm tưởng trái phiếu đó được các ngân hàng bảo lãnh.

Cá biệt có một số doanh nghiệp công bố huy động vốn với lãi suất cao, nhưng không có phương án kinh doanh khả thi rõ ràng, chỉ đưa ra những tuyên bố rất chung chung. Trong khi đó, với việc rất nhiều doanh nghiệp không phải doanh nghiệp niêm yết, nhà đầu tư trái phiếu dù chuyên nghiệp cũng khó lòng kiểm soát được tình hình tài chính của doanh nghiệp.

Do đó, bên cạnh tăng cường giám sát từ các cơ quan quản lý, thì cần phải tái cấu trúc thị trường theo một hướng đi chuyên biệt hơn, minh bạch và rõ ràng. Đặc biệt là việc thiết lập một thị trường giao dịch thứ cấp, nơi các nhà đầu tư có thể mua đi bán lại cũng như các thông tin về tình hình tài chính của doanh nghiệp được công khai, minh bạch

Diễn biến đáng chú ý, Bộ Tài chính đang lấy ý kiến rộng rãi với dự thảo Thông tư về tổ chức giao dịch trái phiếu doanh nghiệp phát hành riêng lẻ trên hệ thống giao dịch chứng khoán của Sở Giao dịch chứng khoán.

Dưới góc nhìn của ông Trần Đức Anh, Giám đốc Vĩ mô và chiến lược thị trường, Công ty Chứng khoán KB Việt Nam (KBSV), khi có một sàn giao dịch tập trung, có trái phiếu niêm yết trên thị trường, có người mua người bán và có hàng hóa niêm yết sẽ giúp kích hoạt thanh khoản cho thị trường trái phiếu thứ cấp.

Với việc đưa thị trường trái phiếu doanh nghiệp thứ cấp đi vào hoạt động trên HNX là động thái tích cực, giúp việc mua bán trái phiếu thuận tiện hơn.

Theo vị chuyên gia, khi sàn giao dịch thứ cấp được thành lập và tiến tới là thành lập các đơn vị xếp hạng tín nhiệm doanh nghiệp, dòng vốn đầu tư sẽ chảy mạnh hơn vào thị trường trái phiếu doanh nghiệp. Bởi khi ấy, nhiều nhà đầu tư bớt sẽ yên tâm hơn về độ rủi ro cũng như tính thanh khoản của loại chứng khoán này.

Bộ Tài chính đang lấy ý kiến rộng rãi với dự thảo Thông tư về tổ chức giao dịch trái phiếu doanh nghiệp phát hành riêng lẻ trên hệ thống giao dịch chứng khoán của Sở Giao dịch chứng khoán theo quy định tại Điều 16, Nghị định số 153/2020/NĐ-CP.

Theo đó, để được giao dịch trái phiếu doanh nghiệp riêng lẻ tại sở giao dịch chứng khoán, trái phiếu doanh nghiệp riêng lẻ phải đáp ứng 6 tiêu chuẩn. Trong đó, có ba điểm đáng chú ý.

Thứ nhất, doanh nghiệp phát hành có mức vốn điều lệ từ 30 tỷ đồng trở lên theo báo cáo tài chính năm gần nhất được kiểm toán.

Thứ hai, hoạt động kinh doanh của năm liền trước năm giao dịch trên hệ thống phải có lãi và không có lỗ lũy kế căn cứ trên báo cáo tài chính năm gần nhất được kiểm toán.

Thứ ba, trái phiếu của công ty không phải công ty đại chúng phải có tài sản bảo đảm hoặc bảo đảm thanh toán toàn bộ gốc, lãi khi đến hạn.

Theo các chuyên gia, với những trái phiếu phát hành dưới chuẩn, những doanh nghiệp không muốn phát hành trên sàn vẫn có thể giao dịch trên thị trường phi chính thức. Nhà đầu tư sẽ nhận thấy rõ, mua bán theo hình thức này sẽ tiềm ẩn nhiều rủi ro, có thể mất vốn sẽ rất cảnh giác. Nhà phát hành tại thị trường phi tập trung cũng huy động vốn rất khó.