Trong bối cảnh lạm phát, tỷ giá có vai trò quan trọng để hạn chế sức ảnh hưởng từ việc giá cả hàng hoá thế giới tăng nhanh

Trong bối cảnh lạm phát, tỷ giá có vai trò quan trọng để hạn chế sức ảnh hưởng từ việc giá cả hàng hoá thế giới tăng nhanh

Những dao động... bình thường

USD đã tăng lên mức cao nhất gần hai năm vào phiên giao dịch tuần qua, sau cuộc họp của Cục Dự trữ Liên bang Mỹ (Fed), củng cố kỳ vọng về các đợt tăng lãi suất. Theo đó, các quan chức Fed ủng hộ mức tăng 0,5% lãi suất tại cuộc họp tháng 3/2022, đặc biệt trong bối cảnh áp lực lạm phát gia tăng.

Thực tế, lạm phát đã hiện diện sâu rộng trong các nền kinh tế, trong đó có Việt Nam. Có nhiều nguyên nhân gây ra lạm phát và cung tiền được nhận định là một trong những nguyên nhân chính.

Ông Nguyễn Đức Long, Vụ trưởng Vụ Dự báo Thống kê, Ngân hàng Nhà nước cho biết, thời gian qua, cơ quan này rất quan tâm tới việc điều hành các chỉ tiêu tiền tệ để kiểm soát lạm phát ở mức hợp lý. Mức hợp lý ở đây tức là lạm phát không chỉ đạt mục tiêu trong năm nay, mà còn không tạo áp lực cho năm sau.

Phân tích cụ thể hơn, ông Long cho hay, tỷ lệ tăng trưởng tín dụng khoảng 10 năm trước đây rất cao, nhưng thời gian qua luôn được đặt ở mức phù hợp với thị trường. Tín dụng luôn hướng đến các lĩnh vực sản xuất - kinh doanh, hạn chế dòng tiền đi vào lĩnh vực rủi ro, nhất là bất động sản.

Đồng thời, thanh khoản luôn được Ngân hàng Nhà nước duy trì ổn định, mặt bằng lãi suất liên ngân hàng hợp lý để hỗ trợ thị trường ngoại hối và tỷ giá.

“Ngân hàng Nhà nước hiểu rằng, trong bối cảnh lạm phát, tỷ giá có vai trò quan trọng để hạn chế sức ảnh hưởng từ việc giá cả hàng hoá thế giới tăng nhanh”, ông Long nói.

Đồng quan điểm, ông Lê Quang Trung, Phó tổng giám đốc VIB nhận định, kinh tế Việt Nam đang phát triển, một phần nhờ hoạt động xuất khẩu ngày càng sâu rộng vào thị trường thế giới. Xuất khẩu nhiều sẽ thu về được nhiều ngoại tệ, giúp dự trữ ngoại hối tiếp tục tăng. Tuy nhiên, không ít nước trên thế giới có tỷ lệ lạm phát rất cao, nguyên vật liệu nhập về từ các quốc gia đó sẽ khiến Việt Nam nhập khẩu lạm phát và bài toán đặt ra là kiểm soát nhập khẩu lạm phát.

“Lạm phát tăng sẽ làm suy hao tích luỹ của đất nước nên phải kiểm soát được dưới mục tiêu 4% của Chính phủ đề ra, do đó, trong điều hành tỷ giá sẽ hướng tới như vậy”, ông Trung nêu quan điểm.

Theo ông Trung, điều hành tỷ giá không có nghĩa “đè” đồng Việt Nam tăng so với ngoại tệ, mà do nội tại vĩ mô đất nước ổn định, xuất khẩu tiếp tục tăng dẫn đến xuất siêu, vô hình trung khiến đồng nội tệ mạnh hơn. Nếu tỷ giá đồng Việt Nam ổn định, thậm chí tăng nhẹ sẽ giúp ổn định giá trị và tăng niềm tin vào đồng nội tệ, đồng thời góp phần kiềm chế nhập khẩu lạm phát.

“Điểm mấu chốt trong cách điều hành tỷ giá của cơ quan quản lý như hiện nay là một trong những yếu tố kiềm chế được nhập khẩu lạm phát. Đây là mục tiêu kép của điều hành chính sách tỷ giá. Còn những biến động tăng vài đồng của tỷ giá trong tuần qua không có gì bất thường (tỷ giá trung tâm USD cuối tuần qua là 23.101 đồng/USD)”, ông Trung nhấn mạnh.

Còn theo ông Long, với việc điều hành đồng bộ như vậy, có thể thấy diễn biến lạm phát trong thời gian qua luôn được kiểm soát theo đúng mục tiêu. Trong đó, lạm phát toàn phần đều dưới mức 4%. Đối với lạm phát cơ bản, dao động từ 0,8 - 2%, mức hợp lý đối với Việt Nam. Đây là yếu tố quan trọng và hỗ trợ trong việc ổn định được nền kinh tế vĩ mô và kỳ vọng kiểm soát lạm phát đề ra.

TS. Lê Xuân Nghĩa, chuyên gia kinh tế chia sẻ, ông vẫn tin vào cách điều hành chính sách tiền tệ của Ngân hàng Nhà nước thời gian vừa qua, vững vàng, chuyên nghiệp và rút kinh nghiệm được từ những năm trước. Do đó, không quá lo ngại về lạm phát tiền tệ.

“Khi Ngân hàng Nhà nước kiểm soát được cung tiền, lạm phát chi phí đẩy cũng được kiềm chế khá nhanh, có thể trong quý sau không bị kích hoạt lên và vòng lạm phát sau giảm so với vòng trước”, ông Nghĩa nói.

|

Vẫn còn những quan ngại

Theo một số định chế tài chính quốc tế như Ngân hàng Thế giới và Ngân hàng Phát triển châu Á (ADB), triển vọng phục hồi của Việt Nam bị ảnh hưởng bởi những rủi ro ngắn hạn. Đó là đại dịch Covid-19 vẫn đang diễn biến phức tạp với các ca nhiễm tăng cao, có thể khiến quá trình trở lại bình thường của nền kinh tế trong năm nay bị cản trở. Cuộc xung đột giữa Nga và Ukraine khiến tốc độ phục hồi kinh tế toàn cầu chậm lại và giá dầu thế giới tăng cao có khả năng ảnh hưởng trực tiếp đến hoạt động xuất nhập khẩu của Việt Nam và giá dầu trong nước, ảnh hưởng đến lạm phát.

Bộ phận ngoại hối của HSBC đã tăng nhẹ mức dự báo tỷ giá USD/VND trong ngắn hạn, nhưng mức dự báo đến cuối năm vẫn là 22.800.

“Đồng nội tệ của Việt Nam có thể bị suy yếu do những bất ổn trên thị trường tài chính toàn cầu và việc các nền kinh tế tiên tiến ngừng thực hiện chính sách tiền tệ và tài khóa mở rộng, làm cho nhập khẩu đắt hơn và gia tăng áp lực lạm phát”, ông Nguyễn Minh Cường, chuyên gia kinh tế trưởng ADB nhận định.

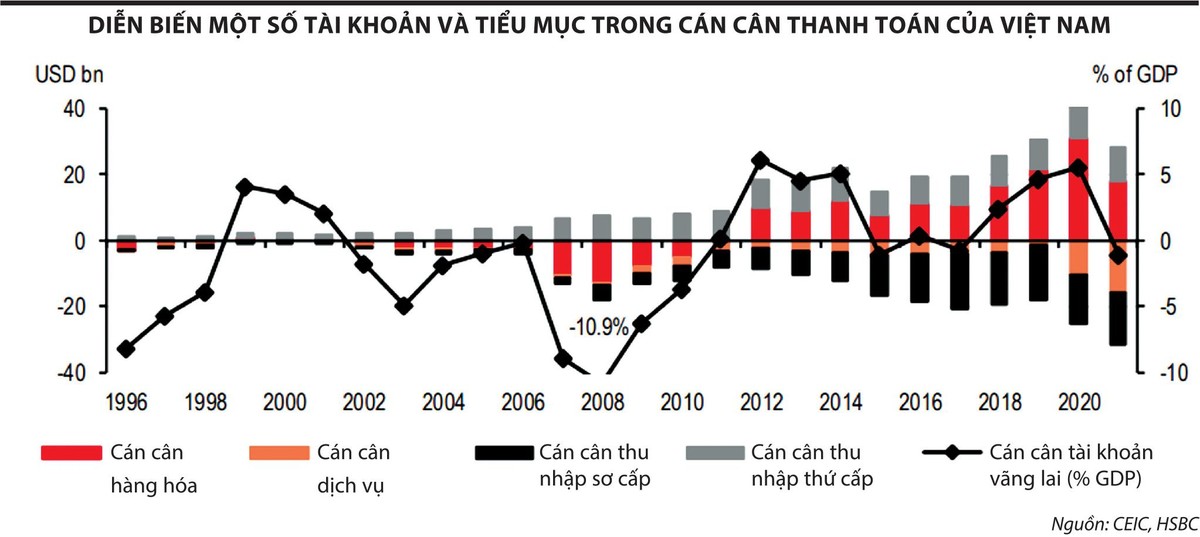

Một nghiên cứu của HSBC cho biết, mặc dù xuất khẩu phục hồi mạnh mẽ, nhưng thặng dư thương mại của Việt Nam trong quý I/2022 thu hẹp xuống mức tối thiểu 0,8 tỷ USD. Cán cân thương mại bị thu hẹp khiến lợi thế tài khoản vãng lai của Việt Nam giảm sút. Thực tế, Việt Nam ghi nhận thâm hụt tài khoản vãng lai 1,1% GDP năm 2021, lần thâm hụt đầu tiên trong vòng 4 năm. Bất chấp lượng kiều hối tăng mạnh, thặng dư thương mại nhỏ hơn, đạt khoảng 5% GDP, không đủ bù đắp cho thiếu hụt nguồn thu nhập chính và nguồn thu từ du lịch sụt giảm. Điểm sáng của năm 2022 chính là việc Việt Nam mở cửa lại biên giới, sẽ thúc đẩy doanh thu ngành du lịch. Tuy nhiên, tốc độ phục hồi có khả năng sẽ chậm.

“Trước tác động do giá dầu thế giới tăng cao, chúng tôi dự báo, Việt Nam sẽ có thêm một năm thâm hụt tài khoản vãng lai trong năm 2022, nhưng mức độ thâm hụt dự kiến chỉ khoảng 0,2% GDP. Xét những khó khăn bên ngoài, bộ phận ngoại hối của HSBC đã tăng nhẹ mức dự báo tỷ giá USD/VND trong ngắn hạn, nhưng mức dự báo đến cuối năm vẫn là 22.800”, chuyên gia phân tích của HSBC nói.

Theo ông Đinh Đức Quang, Giám đốc điều hành Khối kinh doanh tiền tệ, Ngân hàng United Overseas Bank (UOB), tỷ giá USD/VND đang dần phục hồi từ mức thấp nhất vào cuối tháng 1/2022 khoảng 22.630 sau khi Fed bắt đầu chính sách thắt chặt tiền tệ và nâng lãi suất trong tháng 3 vừa qua. Tâm lý trên thị trường ngoại hối tại châu Á, bao gồm cả VND, tiếp tục bị ảnh hưởng từ hoạt động quân sự của Nga tại Ukraine. Rủi ro trên dòng vốn đầu tư nước ngoài tại Việt Nam đã tăng lên trong thời gian gần đây do kỳ vọng tăng lãi suất mạnh mẽ của Fed.

“Chúng tôi dự báo, Fed sẽ tăng lãi suất tại mỗi cuộc họp trong số 6 cuộc họp FOMC còn lại cho năm 2022, đưa lãi suất cơ bản của USD lên khoảng 1,75 - 2% vào cuối năm 2022. Do đó, chúng tôi giữ quan điểm thận trọng đối với VND và dự báo VND sẽ giảm giá nhẹ cùng với các đồng tiền khác tại châu Á so với USD. Chúng tôi tiếp tục dự báo tỷ giá USD/VND đạt mức 23.000 trong quý II/2022, 23.100 trong quý III/2022, 23.200 trong quý IV/2022 và 23.300 trong quý I/2023”, ông Quang chia sẻ.