Ngành hàng tiêu dùng được đánh giá là nhiều tiềm năng cho hoạt động M&A

Ngành hàng tiêu dùng được đánh giá là nhiều tiềm năng cho hoạt động M&A

- Giai đoạn 2014 - 2018 được chờ đợi là bắt đầu của làn sóng thứ hai của hoạt động M&A tại Việt Nam, với tổng giá trị kỳ vọng đạt 20 tỷ USD cho giai đoạn, so với mốc 15 tỷ USD của làn sóng thứ nhất.

- Một thị trường M&A đang hoàn thiện và phát triển, cơ hội từ cổ phần hóa doanh nghiệp nhà nước lớn, dòng vốn ngoại và sự trỗi dậy của các tập đoàn tư nhân trong giai đoạn tới sẽ được kỳ vọng là động lực cho làn sóng thứ hai. Nhóm Nghiên cứu MAF

Giai đoạn 2003 – 2013 và sự hình thành Làn sóng thứ nhất

Trong giai đoạn 2003 - 2013, Việt Nam đã được chứng kiến một làn sóng M&A, được ghi nhận là làn sóng thứ nhất.

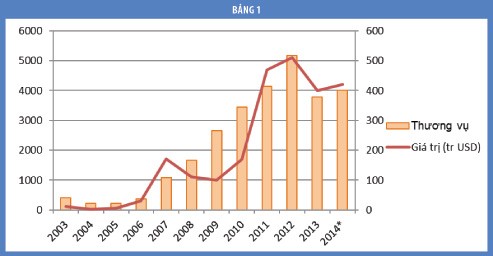

Hoạt động M&A tại Việt Nam bắt đầu từ năm 2003 - 2004, với giá trị khoảng vài trăm triệu USD/năm và bắt đầu tăng trưởng liên tục những năm sau đó. Tuy nhiên, tăng trưởng thực sự là từ thời điểm 2008 – 2013. Trong giai đoạn này, hoạt động M&A tại Việt Nam tăng trưởng gấp 5 lần về giá trị thương vụ, từ con số 1,08 tỷ USD lên đến mốc kỷ lục năm 2012, giá trị thương vụ đạt 5,1 tỷ USD.

Con số 5 tỷ USD có thể là một cột mốc đánh dấu sự phát triển của hoạt động M&A tại Việt nam giai đoạn này.

Giai đoạn 2008 - 2013 được đánh giá là giai đoạn hình thành thị trường, M&A tại Việt Nam từ những thương vụ đơn lẻ với tổng giá trị dưới 1 tỷ USD trở thành một thị trường với quy mô 5 tỷ USD.

Xét về số lượng thương vụ, các thương vụ liên quan đến doanh nghiệp nội địa chiếm đa số, với 77%. Con số này cho chúng ta thấy, hoạt động M&A liên quan đến nhóm doanh nghiệp nội diễn ra sôi động tại Việt Nam. Tuy nhiên, giá trị các thương vụ liên quan đến doanh nghiệp nội địa không lớn.

Các thống kê cho thấy, các thương vụ doanh nghiệp Việt Nam thực hiện thường ở quy mô dưới 10 triệu USD (47% số thương vụ). Điều này được lý giải do tại Việt Nam, chủ yếu là doanh nghiệp nhỏ và vừa, các doanh nghiệp lớn của nhà nước được tiến hành cổ phần hóa và thoái vốn chưa nhiều.

Xét về giá trị thương vụ, các thương vụ lớn đều có liên quan đến yếu tố nước ngoài. Nhà đầu tư nước ngoài chiếm 66% giá trị các giao dịch M&A trong giai đoạn 2008 – 2013 (Bảng 1).

Bối cảnh của làn sóng thứ nhất

Làn sóng thứ nhất diễn ra trong bối cảnh phát triển và biến động của thị trường chứng khoán, nỗ lực của các doanh nghiệp trong việc tái cấu trúc và tồn tại vượt qua khủng hoảng. Đồng thời, Việt Nam, với môi trường chính trị ổn định, một thị trường mới nổi, đã thu hút sự quan tâm của nhiều nhà đầu tư quốc tế đối với các lĩnh vực có nhiều tiềm năng như tiêu dùng, ngân hàng, bất động sản, công nghệ thông tin…, cũng như các lĩnh vực mở cửa và các cam kết song phương và đa phương mà Việt Nam ký kết với các tổ chức và quốc gia.

Về pháp lý, các hoạt động M&A manh nha tại Việt Nam với cơ sở pháp lý tại Luật Doanh nghiệp, Luật Đầu tư, Luật Chứng khoán và các luật chuyên ngành khác. Dấu mốc quan trọng là Luật Doanh nghiệp năm 2005, trong đó tạo khuôn khổ pháp lý quan trọng cho các hoạt động kinh doanh của doanh nghiệp nói chung và các hoạt động mua bán, chuyển nhượng cổ phần nói riêng, tạo tiền đề cho hoạt động M&A trong giai đoạn sau này.

Tuy nhiên, cơ sở pháp lý cho hoạt động M&A trong giai đoạn này được đánh giá là chưa đồng bộ và đang trong quá trình hoàn thiện.

M&A theo ngành: Ngân hàng, hàng tiêu dùng, bất động sản chiếm ưu thế

Cùng với quá trình tái cấu trúc và với tiềm năng của ngành, ngân hàng là lĩnh vực tập trung nhiều thương vụ lớn trong giai đoạn này. Những thương vụ phát hành riêng lẻ lớn của các ngân hàng thương mại nhà nước cổ phần hóa như Vietcombank, VietinBank. Các thương vụ hợp nhất đầu tiên trong ngành như Ngân hàng TMCP Sài Gòn được hợp nhất từ 3 ngân hàng, Habubank và SHB… đã được thực hiện trong giai đoạn này.

Ngành hàng tiêu dùng được đánh giá là nhiều tiềm năng cho hoạt động M&A, với tổng giá trị thương vụ lên đến 1 tỷ USD/năm, chiếm 25% tổng giá trị M&A tại Việt Nam. Các thương vụ mua lại trong ngành với tỷ lệ cổ phần chi phối cho thấy xu hướng các nhà đầu tư nước ngoài đang thực hiện mở rộng chuỗi giá trị và tiếp cận thị trường thông qua M&A.

Với bất động sản, chính những khó khăn trong năm 2010 - 2012 khiến cho hoạt động M&A trong lĩnh vực này diễn ra tương đối sôi động. Giao dịch M&A trong lĩnh vực bất động sản đã diễn ra tương đối đa dạng, bao gồm cả chuyển nhượng dự án, chuyển nhượng tòa nhà văn phòng, khu nghỉ dưỡng… Các thương vụ lớn trong ngành bất động sản được thực hiện với sự tham gia của các nhà đầu tư nước ngoài.

Tính chất thương vụ: Thâu tóm và hợp nhất xuất hiện ngày càng nhiều

So với các thương vụ của những năm trước năm 2008, từ năm 2010, các thương vụ đã diễn ra với tính chất phức tạp hơn nhiều. Các thương vụ thâu tóm thù địch (hostile) trên sàn chứng khoán cũng đã xuất hiện nhiều hơn.

Năm 2010, bắt đầu nổi lên những thương vụ chào mua công khai và thôn tính trên sàn. Tiêu biểu là thương vụ Công ty cổ phần Thủy sản Hùng Vương (HVG) chào mua Công ty cổ phần Thủy sản An Giang (AGF), Công ty cổ phần Dược Viễn Đông (DVD) có các động thái mua cổ phiếu với ý định thâu tóm Công ty cổ phần Dược Hà Tây (DHT)...

Những năm sau đó là các thương vụ có tính chất phức tạp hơn hẳn. Các thương vụ chào mua công khai hoặc thâu tóm trên sàn chứng khoán là dấu hiệu phát triển chuyên nghiệp hơn của chứng khoán Việt Nam cũng như phương thức M&A ở Việt Nam. Việc khởi động xu hướng chào mua công khai trên thị trường đang đẩy các công ty đại chúng đối mặt với khả năng bị thâu tóm, bị mua lại, bị sáp nhập bất cứ lúc nào.

M&A là kênh thu hút vốn đầu tư nước ngoài và Xu hướng đầu tư của Nhật Bản, ASEAN

Xét về chủ thể tham gia M&A, trong tổng số 5,1 tỷ USD giá trị các thương vụ trong năm 2012 tại Việt Nam thì các thương vụ có yếu tố nước ngoài chiếm tỷ trọng 66% về giá trị. Như vậy, có thể nhận định trong giai đoạn này, bên cạnh vốn FDI, M&A là kênh quan trọng thu hút vốn đầu tư nước ngoài.

Trong số các nhà đầu tư có thương vụ hoặc giao dịch tại Việt Nam, Nhật Bản và ASEAN chiếm ưu thế với những thương vụ M&A trong các ngành ngân hàng, bất động sản, tiêu dùng và vật liệu.

Trong năm 2011 - 2013, các tập đoàn từ Nhật Bản có đóng góp nhiều nhất vào dòng tiền M&A cho thị trường Việt Nam, với tổng giá trị thương vụ lên đến 2,5 tỷ USD. Nhà đầu tư Nhật Bản đang có xu hướng đầu tư mạnh vào 2 ngành hàng tiêu dùng và tài chính. Đây là 2 lĩnh vực có tốc độ tăng trưởng nhanh trong những năm gần đây và là mục tiêu đầu tư của nhiều định chế tài chính nước ngoài.

Tiêu biểu nhất trong lĩnh vực tài chính là thương vụ phát hành cổ phần có giá trị lớn nhất từ trước đến nay của Vietcombank. Ngân hàng này phát hành riêng lẻ 15% cổ phần cho Mizuho. Ngoài ra, VietinBank và Bảo Việt cũng là điểm đến lần lượt của UFJ Mishubishi Bank và Sumitomo Life. Trong lĩnh vực hàng tiêu dùng có sự kiện Unicharm mua lại 95% cổ phần của Diana, với giá trị ước khoảng 129 triệu USD; Kirin Holding mua lại cổ phần chi phối tại Công ty cổ phần Thực phẩm quốc tế - Interfood (IFS); Daio Paper mua cổ phần của Giấy Sài Gòn; Glico mua 10,5% vốn điều lệ của Kinh Đô...

Dòng vốn của ASEAN đến từ các Singapore, Thái Lan, Indonesia với các thương vụ trong lĩnh vực vật liệu và hàng tiêu dùng. Điển hình như thương vụ Simen Grasik mua lại Xi măng Thăng Long, SCG mua lại Prime Group….

Chiến lược M&A chủ động của doanh nghiệp Việt nam

M&A đã manh nha xuất hiện ở Việt Nam cách đây không lâu và chỉ thực sự sôi động khoảng 5 năm trở lại đây, nhưng cũng đã để lại dấu ấn đậm nét như một kênh đầu tư quan trọng của giới đầu tư Việt Nam. 5 năm qua cũng đã chứng kiến sự trưởng thành mạnh mẽ trong việc chủ động tiếp cận và làm chủ M&A của giới doanh nghiệp Việt Nam mà cụ thể là tỷ lệ các doanh nghiệp Việt Nam đóng vai trò là người đi mua ngày càng tăng.

Doanh nghiệp điển hình về chiến lược tăng trưởng thông qua hoạt động M&A là Masan. Trong những năm qua, Masan đã tăng cường hoạt động M&A, đồng thời với sự đầu tư của quỹ đầu tư quốc tế, nên vốn điều lệ, doanh thu và giá cổ phiếu của Masan tăng mạnh trong giai đoạn vừa qua. Hàng loạt doanh nghiệp khác đã và đang thực hiện chiến lược này phải kể đến các công ty như Kinh Đô, Thủy sản Hùng Vương, Viettel, Vingroup, Pan Pacific, HDBank…

Quan niệm về M&A của doanh nghiệp Việt Nam thay đổi theo hướng tích cực

Mức độ quan tâm của doanh nghiệp về hoạt động M&A ngày một tăng. Có đến 77% số doanh nghiệp có quan tâm đến hoạt động này cho thấy M&A đã và đang là một trong những vấn đề nóng được giới đầu tư và doanh nghiệp quan tâm tìm hiểu để chủ động trước sự biến chuyển và cơ hội do M&A mang lại.

Thái độ của các chủ doanh nghiệp với hoạt động M&A cũng thay đổi mạnh mẽ trong giai đoạn này. Quan niệm chỉ doanh nghiệp lỗ mới là đối tượng M&A trước đây đã thay đổi khi nhiều doanh nghiệp đã có chiến lược xây doanh nghiệp để bán một cách chủ động.

Những cơ sở và động lực của Làn sóng thứ hai

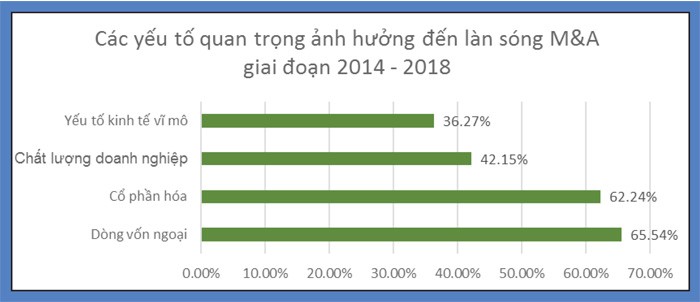

Nhóm nghiên cứu đã tiến hành một cuộc thăm dò ý kiến của 1.000 đại diện từ các doanh nghiệp và nhà đầu tư về triển vọng của làn sóng thứ hai và cơ hội từ cổ phần hóa doanh nghiệp nhà nước.

Đánh giá của về làn sóng thứ hai, có 72% nhất trí với nhận định sẽ có làn sóng thứ hai của hoạt động M&A trong giai đoạn tới 2014 – 2018, trong khi đó 28% nhận định chưa chắc chắn cho xu hướng này.

Những cơ sở cho Làn sóng thứ hai

Tiềm năng của thị trường:

Về quy mô thị trường, trong giai đoạn “làn sóng thứ nhất”, giá trị M&A tại Việt Nam dù có tăng trưởng mạnh mẽ, nhưng vẫn chỉ tương đương 1/4 quy mô của các quốc gia trung bình tại ASEAN như Thái lan, Malaysia và bằng 1/7 so với Singapore và Indonesia, hai quốc gia có hoạt động M&A mạnh mẽ nhất trong khu vực. (theo Zephyr M&A)

Điều đó cho thấy, thị trường M&A tại Việt Nam còn nhiều tiềm năng và dư địa để phát triển. Sự phát triển chung của nền kinh tế, của các doanh nghiệp và khả năng thu hút vốn ngoại sẽ là điều kiện để cho các thương vụ M&A diễn ra mạnh mẽ hơn.

Mặt khác, tỷ lệ các doanh nghiệp có hoạt động M&A mới chỉ chiếm tỷ trọng nhỏ trong số các doanh nghiệp tại Việt Nam, ước tính mới 1,5% các doanh nghiệp Việt Nam có liên quan đến M&A.

Khuôn khổ pháp lý:

Giai đoạn 2014 – 2018, so với giai đoạn trước, hoạt động M&A tại Việt Nam có nền tảng khuôn khổ pháp lý hoàn chỉnh hơn. Các luật và hướng dẫn thực hiện đã được Quốc hội đưa vào chương trình sửa đổi như Luật Đầu tư và Luật Doanh nghiệp, Luật Chứng khoán, Luật Thuế thu nhập doanh nghiệp, Luật Ngân hàng và các tổ chức tín dụng.

Chương trình cổ phần hóa:

Việt Nam đang thực hiện chương trình tái cơ cấu nền kinh tế nhằm nâng cao hiệu quả, năng lực cạnh tranh và đảm bảo phát triển bền vững. Tại Hội nghị Triển khai nhiệm vụ tái cơ cấu doanh nghiệp nhà nước 2014 - 2015, Thủ tướng Nguyễn Tấn Dũng đã khẳng định, kiên quyết thực hiện bài bản, có lộ trình việc cổ phần hóa 432 doanh nghiệp theo kế hoạch trong 2 năm 2014-2015, đồng thời tiếp tục rà soát, bổ sung thêm các doanh nghiệp nhà nước cần phải cổ phần hóa theo hướng giảm mạnh hơn doanh nghiệp 100% vốn nhà nước và doanh nghiệp mà Nhà nước giữ cổ phần chi phối.

Đặc biệt, những công ty, tập đoàn nhà nước lớn sẽ được cổ phần hóa giai đoạn này như Vietnam Airlines, MobiFone, các tập đoàn lớn như dệt may, xi măng, thép, các doanh nghiệp ngành giao thông – vận tải… sẽ là nguồn hàng quan trọng cho các thương vụ M&A và lựa chọn đối tác chiến lược lớn.

Chương trình tái cấu trúc doanh nghiệp nhà nước, cùng với hoạt động M&A tại Việt Nam đã phát triển mạnh mẽ trong thời gian qua là cơ sở của làn sóng M&A thứ hai được dự báo sẽ diễn ra trong giai đoạn 2014 – 2018. Làn sóng M&A này sẽ là động lực quan trọng góp phần thúc đẩy tái cơ cấu đầu tư, doanh nghiệp và hệ thống tài chính ngân hàng.

Tính chất của hoạt động M&A tại Việt Nam

So với giai đoạn thứ nhất, hiện tại, hoạt động M&A tại Việt Nam đã bước vào giai đoạn phát triển mới. M&A không còn mang tính chất sự vụ, mà là chiến lược đầu tư của doanh nghiệp. Nhiều doanh nghiệp cả khối nhà nước và tư nhân và lựa chọn M&A là chiến lược tăng trưởng đột phá. Yếu tố này chính là động lực quan trọng để thúc đẩy sự hình thành các thương vụ M&A có quy mô lớn.

Dòng vốn ngoại cho hoạt động M&A

65,54% ý kiến cho rằng, dòng vốn ngoại cho hoạt động M&A được đánh giá là yếu tố quan trọng nhất quyết định thành công của làn sóng thứ hai. Điều này được lý giải bởi đây được coi là nguồn lực để có thể mua lại số cổ phần của các doanh nghiệp được Nhà nước bán ra trong giai đoạn 2014 - 2018, với những doanh nghiệp quy mô lớn.

Kết luận

Có nhiều cơ sở để nhận định cho một làn sóng thứ hai của hoạt động M&A tại Việt Nam trong giai đoạn 2014 - 2018. Làn sóng thứ hai diễn ra sẽ gắn liền với quá trình tái cấu trúc mạnh mẽ doanh nghiệp nhà nước và sự lớn mạnh của các tập đoàn tư nhân tại Việt nam.

Nhiều cơ hội sẽ mở ra cho các doanh nghiệp Việt Nam. Kiến thức, kinh nghiệm và khát vọng đột phá sẽ là yếu tố quyết định thành công của doanh nghiệp trong làn sóng thứ hai sắp tới.