Các đợt tăng lãi suất nhanh chóng của các ngân hàng trung ương, hậu quả của việc Trung Quốc đóng cửa nghiêm trọng và gián đoạn chuỗi cung ứng toàn cầu là nguyên nhân đằng sau tâm lý xấu đi của các nhà đầu tư. Các nhà phân tích cho rằng các thị trường khu vực có thể gặp khó khăn trong việc thu hút dòng vốn đầu tư nước ngoài trong năm nay vì tốc độ tăng lãi suất của các ngân hàng trung ương là yếu tố chính tạo ra sự không chắc chắn trong ngắn hạn.

Trong khi đó, rủi ro xung quanh Covid-19 và xung đột Nga-Ukraine cũng có thể đè nặng lên các nỗ lực phục hồi nói chung.

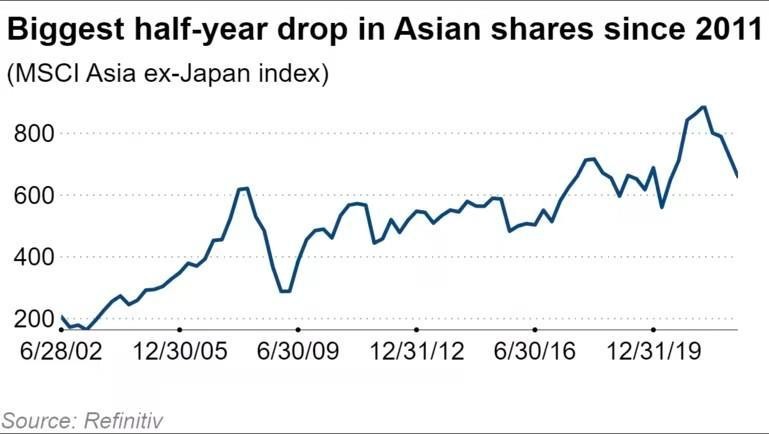

Tính đến ngày 22/6, chỉ số MSCI AC Asia ex-Japan Index - thước đo các cổ phiếu được theo dõi nhiều nhất của khu vực châu Á ngoài Nhật Bản - đã giảm khoảng 18% trong năm nay. Đây là mức giảm lớn nhất trong nửa năm kể từ cuối năm 2011. Chỉ số này chủ yếu bao gồm các thị trường mới nổi với Trung Quốc và Đài Loan (Trung Quốc) chiếm khoảng một nửa, Hàn Quốc và Ấn Độ với khoảng 15% mỗi thị trường.

|

Chỉ số MSCI AC Asia ex-Japan Index. |

Aninda Mitra, người đứng đầu chiến lược đầu tư và vĩ mô khu vực châu Á tại BNY Mellon Investment Management ở Singapore cho biết: “Cú sốc kép giữa lạm phát cao và thắt chặt chính sách mạnh mẽ tại các nền kinh tế phát triển lớn đang dẫn đến khủng hoảng chi phí sinh hoạt và hoạt động chậm lại”.

Vào tháng 3, Cục Dự trữ Liên bang (Fed) đã tăng lãi suất chính sách lần đầu tiên sau khoảng ba năm. Khi lạm phát tiếp tục tăng cao, Fed đã quyết định tăng lãi suất thêm 50 điểm cơ bản vào tháng 5, mức tăng lớn nhất trong 22 năm và tăng thêm 75 điểm cơ bản vào tháng 6 - mức tăng lãi suất lớn nhất kể từ năm 1994.

“Những điều này rất quan trọng đối với châu Á vì hầu hết các quốc gia thị trường mới nổi đều rất cởi mở với thương mại và dễ bị ảnh hưởng bởi sự thay đổi của nhu cầu toàn cầu. Do đó, sự đi xuống trong kỳ vọng tăng trưởng và lợi nhuận đã kéo hầu hết các chỉ số chứng khoán châu Á xuống thấp hơn”, chiến lược gia Aninda Mitra cho biết.

Châu Âu cũng đã bị ảnh hưởng. Ngân hàng Trung ương châu Âu (ECB) đầu tháng này thông báo sẽ chấm dứt nới lỏng định lượng từ tháng 7 và nâng lãi suất lần đầu tiên sau 11 năm. Ngân hàng Trung ương Anh (BoE) đã tăng lãi suất 5 lần liên tiếp kể từ tháng 12/2021.

Peggy Mak, người đứng đầu bộ phận nghiên cứu tại SAC Capital cho biết: “Các ngân hàng trung ương dường như ngày càng phải tăng cường chu kỳ tăng lãi suất trước những bất ngờ tiếp tục tăng lên về lạm phát. Các thị trường đang định giá vì lo ngại rằng những nỗ lực làm giảm lạm phát này có thể dẫn đến sự phá hủy nhu cầu, kéo các nền kinh tế vào suy thoái”.

Mức giảm mạnh nhất kể từ 2011

Lần cuối cùng Chỉ số MSCI AC Asia ex-Japan Index giảm mạnh như vậy là vào nửa cuối năm 2011 với mức giảm 19% sau thảm họa động đất và sóng thần ở Nhật Bản. Thảm họa đã làm tổn hại một phần đáng kể chuỗi cung ứng của thế giới, đáng chú ý nhất là trong ngành công nghiệp ô tô.

Trong năm 2011, một loạt các cuộc khủng hoảng nợ có chủ quyền gia tăng khi châu Âu phải vật lộn để ngăn chặn tình trạng vỡ nợ của Hy Lạp và giảm bớt áp lực tài khóa ở Ý và Pháp. Bất chấp nỗ lực tái cơ cấu của các nhà chức trách, các nhà đầu tư vẫn lo ngại Khu vực đồng tiền chung châu Âu có thể bước vào một cuộc suy thoái khác, tác động đến các đối tác thương mại của khu vực ở các nền kinh tế mới nổi, đặc biệt là Trung Quốc.

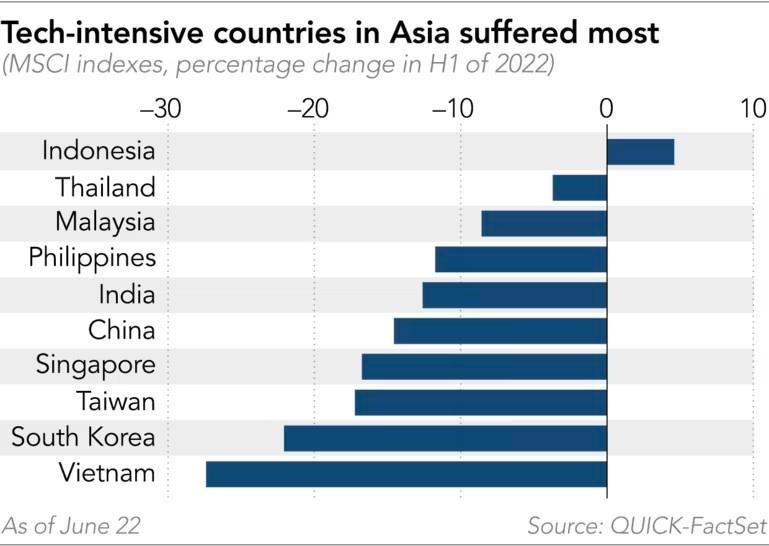

Tuy nhiên, trong năm nay, sự sụt giảm ở các thị trường mới nổi châu Á bắt nguồn từ việc lãi suất tăng và nền kinh tế toàn cầu tăng trưởng chậm lại. Các cổ phiếu công nghệ tăng trưởng cao đã không thể giữ được mức định giá cao.

|

Các thị trường chứng khoán châu Á giảm mạnh trong nửa đầu năm 2022 |

Chỉ số MSCI AC Asia ex-Japan Index chủ yếu bị chi phối nhiều bởi lĩnh vực công nghệ với khoảng 25% tổng giá trị vốn hoá thị trường và đây là lý do chính dẫn đến sự suy thoái trong năm nay. Điều này đặc biệt nghiêm trọng đối với chứng khoán Hàn Quốc và Đài Loan (Trung Quốc) vì chất bán dẫn có xu hướng giảm giá do lo ngại về lượng hàng tồn kho tăng lên.

Nikkei Asia đưa tin trong tháng này rằng Samsung đang tạm dừng các đơn đặt hàng mua sắm mới và yêu cầu các nhà cung cấp trì hoãn hoặc giảm các lô hàng linh kiện và phụ tùng cho đến cuối tháng 7 vì lượng hàng tồn kho cao.

Phản ánh nhu cầu tiêu dùng suy yếu và lạm phát toàn cầu gia tăng, động thái này của nhà sản xuất điện thoại thông minh và TV lớn nhất thế giới đã ảnh hưởng đến các nhà cung cấp linh kiện, chẳng hạn như tấm nền và chip.

Tương tự như vậy ở Đài Loan (Trung Quốc), Tập đoàn Taiwan Semiconductor Manufacturing Co. (TSMC) và MediaTek đang đứng trước nguy cơ nhu cầu yếu và hàng tồn kho cao hơn trong nửa cuối năm và có thể lượng hàng tồn kho sẽ giảm trong quý I/2023.

Hơn nữa, các cổ phiếu của các tập đoàn lớn bao gồm TSMC, Tencent Holdings và Samsung Electronics đều đã giảm khoảng 20% trong năm nay.

Các công ty lớn của Trung Quốc là một trong những công ty hoạt động kém hiệu quả nhất khu vực. Các đợt phong toả ở các thành phố lớn đã ảnh hưởng đến người tiêu dùng của những tập đoàn thương mại điện tử như Alibaba, JD.com và Meituan.

Andy Budden, Giám đốc Đầu tư tại Capital Group cho biết: “Sự hồi sinh của Covid và việc áp dụng rộng rãi các biện pháp khóa cửa sau đó đã tác động lớn đến hoạt động kinh tế và động lực của quốc gia”.

Thị trường chứng khoán Đông Nam Á

Trong khi đó, các thị trường Đông Nam Á lại là một trong những thị trường tăng điểm trong giai đoạn bất ổn này. Chiến lược gia Mitra tại BNY Mellon Investment Management cho biết: “Thị trường chứng khoán của các nhà xuất khẩu hàng hóa ròng - và các nền kinh tế châu Á ít cởi mở hơn - đã hoạt động tương đối tốt”.

Các quốc gia thâm dụng hàng hóa như Indonesia và Malaysia là những điểm sáng tương đối trong khu vực khi được hưởng lợi từ việc mở cửa trở lại sau đại dịch Covid-19, lạm phát thấp hơn và triển vọng hàng hóa tích cực nói chung. Chỉ số MSCI của Indonesia tính đến thời điểm hiện tại đã tăng 4,6% trong năm nay. Mặc dù Chỉ số MSCI Malaysia giảm 8,6% trong năm nay, nhưng mức giảm là nhỏ so với các nước cùng khu vực.

Mặc dù là một nền kinh tế mở và không phải là nước xuất khẩu hàng hóa ròng, Thái Lan cũng đã thành công nhờ thị trường mở cửa trở lại sau các hạn chế của đại dịch, và đồng Baht suy yếu của Thái Lan đã cải thiện định vị cạnh tranh và lợi nhuận cho các công ty Thái Lan. Mặc dù ngành du lịch đã phục hồi khiêm tốn trong năm nay, nhưng ngành này vẫn còn cần một thời gian mới tạo ra 20% tổng sản phẩm quốc nội như giai đoạn năm 2019.

Sailaja Devireddy, người đứng đầu dịch vụ tiếp thị quỹ tại Acuity Knowledge Partners, một công ty nghiên cứu tài chính Ấn Độ cho biết: “Sự mở cửa trở lại của các nền kinh tế là điềm tốt cho các quốc gia dựa vào hàng hóa và du lịch, đặc biệt là các nền kinh tế ở châu Á với dân số nội địa khá lớn”.

Mặc dù vậy, một số nhà phân tích tin rằng mối nguy lớn nhất đối với triển vọng tươi sáng hơn này là liệu các ngân hàng trung ương Đông Nam Á có thể điều chỉnh bình thường hóa chính sách tiền tệ một cách hợp lý hay không. Nếu các ngân hàng trung ương tăng lãi suất quá nhanh sẽ có nguy cơ kìm hãm tăng trưởng kinh tế, trong khi việc tăng lãi suất quá chậm có thể kích thích dòng vốn chảy ra ngoài và đồng tiền mất giá.

Theo Moody's Analytics, gần như tất cả các quốc gia châu Á - Thái Bình Dương đã bắt đầu bình thường hóa chính sách tiền tệ, ngoại trừ Việt Nam, Thái Lan và Indonesia. Các quốc gia này có khả năng sẽ bắt đầu thắt chặt chính sách trong quý III năm nay, nếu không phải là vào cuối tháng 6 sau đợt tăng mạnh lãi suất 75 điểm cơ bản của Fed trong tháng này.

“Các thị trường mới nổi có thể không thể tăng lãi suất với tốc độ tương tự, vì điều này có thể ảnh hưởng đến khả năng cạnh tranh xuất khẩu và làm suy yếu khả năng vay của các doanh nghiệp trong nước. Nhưng nếu không theo kịp tốc độ có thể làm suy yếu bảng cân đối tài chính và gây ra nguy cơ các đồng tiền của thị trường mới nổi bị bán xuống”, chiến lược gia Peggy Mak cho biết.