Thị trường vốn chưa phát triển, các doanh nghiệp vẫn dùng vốn vay ngân hàng là chủ yếu trong đầu tư – kinh doanh

Thị trường vốn chưa phát triển, các doanh nghiệp vẫn dùng vốn vay ngân hàng là chủ yếu trong đầu tư – kinh doanh

Tiết kiệm và đầu tư

Chia sẻ với Báo Đầu tư Chứng khoán, TS. Nguyễn Trí Hiếu, chuyên gia kinh tế cho biết, thời gian ông ở bên Mỹ mấy chục năm chưa gặp trường hợp lãi suất huy động của các ngân hàng về 0%, mà ở mức 0,5%/năm, tức là vẫn đảm bảo một chút lợi ích cho người gửi tiền ở một đất nước mà tỷ lệ tiết kiệm thấp hàng đầu thế giới. Mỹ là nơi mà những chi tiêu lớn, căn bản như nhà cửa, xe cộ, học hành… rất nhiều đến từ nguồn đi vay.

Lãi suất gần đây được đưa xuống thấp tại Mỹ là điều người dân không bất ngờ, vì đâu đó Chính phủ cũng đưa ra những tín hiệu báo trước hay có những dấu hiệu trong nền kinh tế như lạm phát giảm rất mạnh. Khi lạm phát giảm mạnh, người dân đều hiểu nền kinh tế có thể đang đi vào suy thoái và sẵn sàng chấp nhận lãi suất thấp, không rút tiền ra.

Thậm chí, với một số ngân hàng trên thế giới, khi gửi tiền tiết kiệm, người dân không những không được nhận lãi suất, mà còn phải trả phí cho ngân hàng và nhiều người vẫn giữ tiền ở ngân hàng vì lý do an toàn.

“Ở Mỹ có nhiều nguồn đầu tư nên người dân không mặn mà với việc gửi tiền tiết kiệm, dù họ cũng có sổ tiết kiệm (savings book) nhưng chủ yếu giữ tiền trong ngân hàng để phục vụ mục đích chi tiêu, thanh toán”, TS. Hiếu nói và cho biết: “Đây là sự khác biệt lớn về văn hóa tiết kiệm, chi tiêu với người tiêu dùng Việt Nam”.

TS. Hiếu cho biết, khi mới quay trở lại làm việc, bản thân ông cũng có những bất ngờ nhất định thời gian đầu, người dân Việt Nam có thói quen gửi tiết kiệm, không chỉ giữ vai trò tích trữ tài sản, mà còn coi đây là một kênh đầu tư an toàn.

“Về lý thuyết tài chính, mở một sổ tiết kiệm không phải là đầu tư và đầu tư là lời ăn lỗ chịu, chứ câu chuyện thực ở đây là cho ngân hàng vay lấy lãi. Người Việt có thói quen này bởi thị trường tài chính thiếu những công cụ đầu tư, nên tập trung tiền vào ngân hàng và tiền gửi tiết kiệm là công cụ rất quan trọng”, TS. Hiếu nói.

|

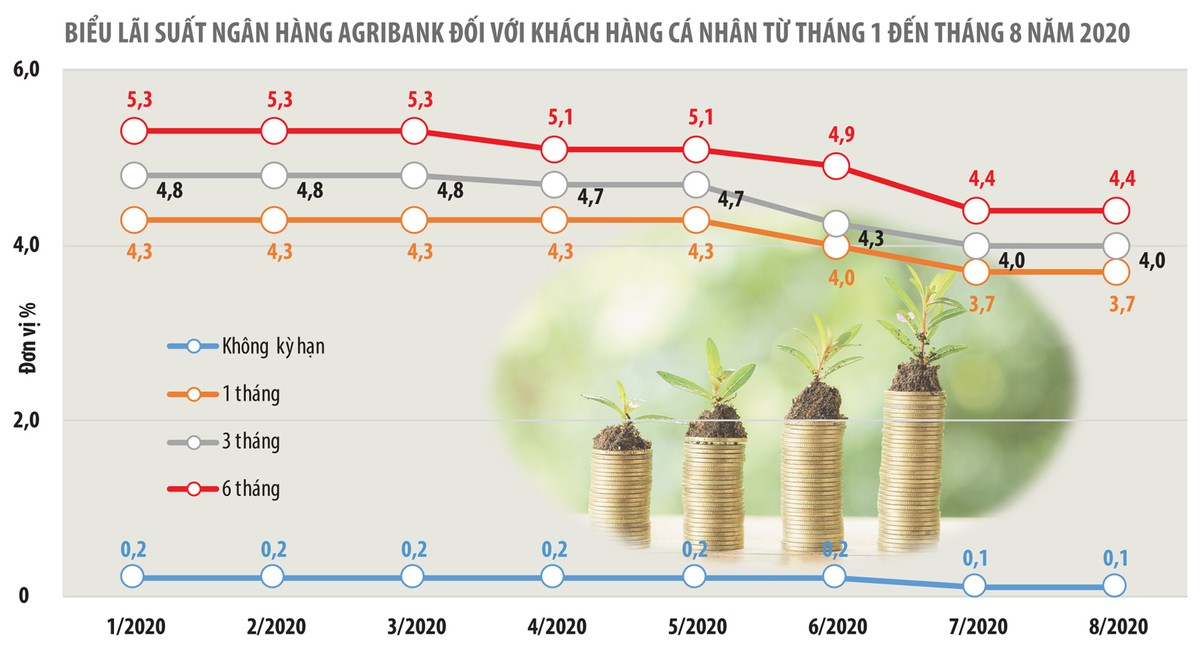

Lãi suất tiền gửi liên tục hạ từ khi dịch bùng phát |

Câu chuyện cá nhân của TS. Hiếu là một chủ đề thời sự, từ khi dịch bùng phát vào tháng 4 đến nay, hầu như mỗi tháng có một đợt hạ lãi suất của các ngân hàng. Gần đây nhất, vào đầu tháng 8, sau một đợt hạ “định kỳ” như vậy, tất cả các mức lãi suất tiền gửi với kỳ hạn dưới 12 tháng đều ở dưới mức 5%/năm và thấp nhất là kỳ hạn 1 tháng tại 4 ngân hàng có vốn nhà nước chi phối đều đang ở mức 3,5%/năm.

“Trong khoảng 15 năm trở lại đây, theo tôi nhớ thì lãi suất tiền gửi chưa bao giờ thấp như hiện nay và vấn đề là lãi suất vẫn đang theo chiều hướng giảm xuống. Nếu xuống thấp hơn nữa sẽ có thể thay đổi dòng chảy tiền gửi”, TS. Hiếu chia sẻ.

Trong mọi lý thuyết thì việc đặt lãi suất ở mức thấp sẽ kích thích tiêu dùng và đầu tư khi làm giảm nhu cầu tiết kiệm của người dân, hướng dòng vốn sang hoạt động kinh doanh. Thực tế, ngay giai đoạn hiện nay, gần như không ngân hàng trung ương nào không hạ lãi suất. Ở Mỹ hay châu Âu, các chuyên gia kinh tế còn tranh luận về việc có nên đưa lãi suất xuống mức âm không?

Tác động về mặt kích thích kinh tế thì khá rõ, nhưng với Việt Nam, một câu chuyện rất lớn đó là thay đổi thói quen tiết kiệm và đầu tư.

Điều này không thay đổi được trong một sớm một chiều, ngay cả với chi tiêu cá nhân của TS. Hiếu. Ông cho biết: “Về Việt Nam gần 20 năm tôi có thay đổi một chút, nhưng là mới gần đây bằng việc mở sổ tiết kiệm, còn trước đây tôi vẫn giữ thói quen như bên Mỹ - để tiền vào ngân hàng cho mục tiêu thanh toán. Tuy nhiên, tôi cũng không để tiền ở Việt Nam, mà chuyển về cho gia đình đầu tư bên Mỹ”.

Một câu chuyện về tác động của lãi suất thấp là ở Nhật Bản, được ông Nguyễn Tú Anh, Vụ trưởng Vụ Kinh tế tổng hợp, Ban Kinh tế Trung ương cho biết, lãi suất âm không phải là xấu ở đất nước này. Nhật Bản có dân số già, người hưởng lương hưu nhiều hơn so với các quốc gia khác. Người hưởng lương hưu sẽ không có cách gì để tăng thu nhập, ngoài cách lạm phát âm, giá hàng hoá giảm đi, nên tự nhiên tiền lương hưu tăng. Lạm phát không tăng thì lãi suất phải hạ xuống, nhưng lãi suất ở đây là lãi suất danh nghĩa kéo xuống thấp.

Nếu lãi suất tiếp tục hạ?

Thông tin đáng chú ý được một chuyên gia ngân hàng chia sẻ là tín dụng của hệ thống tính đến hiện nay là 8,5 triệu tỷ đồng và huy động vốn là 9,5 triệu tỷ đồng.

Một điểm rất đáng chú ý đó là dù lãi suất hạ, nhưng người tiêu dùng thậm chí còn tiết kiệm hơn. Báo cáo mới đây của Nielsen Viet Nam, cập nhật tình hình về chỉ số Niềm tin người tiêu dùng Việt Nam quý II/2020 cho biết, Việt Nam là quốc gia vượt lên vị trí đứng đầu với việc có nhiều người tiêu dùng tiết kiệm nhất thế giới với mức độ tăng nhẹ (69%-72%), theo sau là Hồng Kông (68%) và Singapore (65%).

“Vào quý II/2020, người Việt Nam thừa nhận rằng, họ đã chi tiêu ít hơn so với quý trước”, báo cáo cho biết.

|

Theo bà Louise Hawley, Tổng giám đốc Nielsen Việt Nam, việc giãn cách xã hội để phòng chống đại dịch Covid-19 đã tạo nên hiệu ứng domino, với những doanh nghiệp như khách sạn, bar và nhà hàng phải đóng cửa tạm thời hoặc vĩnh viễn và đồng thời, sức chi tiêu của người tiêu dùng cũng suy giảm vì có ít cơ hội chi tiêu hơn trước đây. Bên cạnh đó, hậu quả của việc cắt giảm nhân sự và bất ổn định trong công việc đã làm gia tăng sự lo lắng về thu nhập cũng như tài chính của các hộ gia đình.

“Ngay cả khi chúng ta đều nhận thấy một sự hồi phục trong những tháng gần đây, nhu cầu của người tiêu dùng vẫn đang ở mức thấp và những tác động xa hơn về việc suy giảm chi tiêu sẽ ngày càng rõ ràng trong những tuần sắp tới. Ngoài ra, người tiêu dùng cũng giảm tần suất ghé thăm các cửa hàng, nhà hàng và nhiều địa điểm ngoại tuyến khác, kết hợp cùng mối quan ngại về tài chính là nguyên nhân dẫn đến sự hạn chế chi tiêu cho những việc như giải trí, quần áo mới và ăn uống bên ngoài”, bà Louise Hawley giải thích.

Quỹ Tiền tệ quốc tế (IMF) cho biết, mặt bằng lãi suất cho vay bình quân của Việt Nam đang ở mức 7,7%/năm ở cả kỳ hạn ngắn, trung và dài. Đây là mức lãi suất cho vay thấp hơn nhiều so với các nước trong khu vực châu Á như Mông Cổ 16,81%/năm, Myanmar 16%/năm, Indonesia 10,01%/năm, Bangladesh 9,62%/năm, Ấn Độ 9,4%/năm… Để có được mức lãi suất cho vay thấp như vậy là nhờ lãi suất huy động đang ở vùng thấp nhất trong vòng 10 năm và ở mức “hiếm gặp” trong một chu kỳ dài hơn là 20 năm qua.

Tác động của hạ lãi suất bằng con số trong tổng huy động vốn, theo tính toán của TS. Hiếu là 9,5 triệu tỷ đồng, có khoảng 10% huy động mới là 950.000 tỷ đồng theo biểu lãi suất đã thay đổi từ đầu năm đến nay, ước giảm trung bình từ 1-1,5%/năm.

Theo đó, 950.000 tỷ đồng nhân với mức lãi suất giảm 1-1,5%/năm, nghĩa là các ngân hàng tiết kiệm được từ 9.500 tỷ đồng đến khoảng 14.250 tỷ đồng do giảm lãi suất, hoặc ngược lại thì đây là số tiền mà người gửi tiền được hưởng giảm đi so với trước.

Rõ ràng, mặt lợi là giảm lãi cho vay, nhưng băn khoăn của người gửi tiền là bị giảm thu nhập. Vậy nếu giảm tiếp lãi suất huy động từ nay đến cuối năm có làm dịch chuyển tiền gửi khỏi ngân hàng?

TS. Hiếu cho rằng, tại Việt Nam không nên đề cập tới mức lãi suất gần về 0% ở thời điểm này, bởi với lượng tiết kiệm rất lớn mà người dân không gửi nữa thì hệ thống tài chính sẽ xảy ra tình trạng mất thanh khoản, nền kinh tế đi vào khủng hoảng. Ở vế còn lại là doanh nghiệp, nguồn vốn đầu tư hiện nay vẫn chủ yếu do ngân hàng cung ứng do thị trường vốn còn kém phát triển.

Không ai đoán được tương lai nhưng nếu lãi suất về gần 0% nghĩa là ngân hàng không cần huy động vốn là điều chắc chắn không thể xảy ra đối với thị trường Việt Nam

“Nếu NHNN không bơm tiền, hệ thống sẽ mất tính thanh khoản, khủng hoảng ập đến sẽ tạo ra cơn địa chấn lớn, vỡ nợ và điều này từng xảy ra ở Trung Quốc. Các doanh nghiệp không trả nợ được ngân hàng và việc hỗ trợ của NHNN cho ngân hàng thương mại hạn chế, khiến ngân hàng mất thanh khoản, dẫn đến làn sóng tháo chạy khỏi ngân hàng”, TS. Hiếu nói.

Câu chuyện cần quan tâm hiện nay là đà giảm lãi suất huy động có nên tiếp tục không và hạ đến mức nào là vừa?

Theo TS. Lê Xuân Nghĩa, chuyên gia kinh tế, hạ lãi suất gần về gần 0% sẽ đối mặt với nguy cơ rơi vào bẫy thanh khoản, ngân hàng “chết”. Khi đó, người dân sẽ không gửi tiền tiết kiệm nữa, mà quay sang mua vàng và ngoại tệ bởi họ tin là vàng và ngoại tệ không xuống giá, thậm chí tăng giá, trong khi đồng Việt Nam vốn đã mất giá. Điều nguy hại hơn là khi người dân không gửi tiền tiết kiệm vào ngân hàng thành một thói quen, từ nay trở đi người dân không tin ngân hàng nữa.

Thực tế, tại Việt Nam chưa bao giờ lãi suất về gần 0%/năm, dù vẫn có sự đầu tư vào vàng và các lĩnh vực khác như chứng khoán, bất động sản… Tuy nhiên, bất động sản đang có những rủi ro vì chịu tác động của dịch bệnh, thị trường chứng khoán rất khó khăn để lên mức 900 điểm cho VN-Index, vàng vẫn có rủi ro về giá tuy có sự hấp dẫn so với những kênh khác, nên tiền vẫn đổ vào ngân hàng…

Tìm điểm cân bằng

Để trả lời câu hỏi về chính sách điều hành lãi suất hiện tại, Báo Đầu tư Chứng khoán đã trao đổi với một chuyên gia ngân hàng và vị này khẳng định “bàn lãi suất về gần 0% là không hợp lý tại Việt Nam, đặc biệt trong điều kiện hiện nay với bối cảnh dịch bệnh còn diễn biến phức tạp và lạm phát mục tiêu của Việt Nam là 4%”.

Theo chuyên gia trên, dù kinh tế khó khăn nhưng vẫn đang có nhu cầu nhất định để sử dụng vốn, trong khi lãi suất nếu về gần 0% sẽ thể hiện sử dụng vốn quá trì trệ.

Nền kinh tế Việt Nam phụ thuộc vào tín dụng ngân hàng nhiều, cầu về vốn lúc nào cũng cao. Thời điểm hiện nay do dịch bệnh Covid-19 nên cầu tín dụng tạm thời chậm lại, nhưng vẫn có nhu cầu lớn nên vẫn phải huy động vốn. Cần huy động vốn thì mức lãi suất người gửi tiền phải thấy mình chấp nhận được và ngân hàng thấy an toàn về thanh khoản.

Trong khoảng 20 năm qua, lãi suất tiền gửi ngân hàng gần như đều ở trên lạm phát, trừ trường hợp năm 2012 khi lạm phát tăng vọt trên 20%. “Lãi suất thực dương” - tức là lãi tiền gửi phải cao hơn lạm phát, gần như là quy định bất thành văn trong điều hành lãi suất. Tuy nhiên, năm nay có thể điều đó không diễn ra.

Vị chuyên gia ngân hàng trên cho biết, cũng không có công thức nào cho việc bắt buộc phải thực hiện lãi suất thực dương, mà đây chỉ là yếu tố cần xem xét. “Không ai đoán được tương lai, nhưng nếu lãi suất về gần 0% nghĩa là ngân hàng không cần huy động vốn là điều chắc chắn không thể xảy ra đối với thị trường Việt Nam”, ông khẳng định.

Quan sát cho thấy, các quốc gia đang áp dụng lãi suất gần 0% hoặc âm là những quốc gia có nền tài chính phát triển. Chẳng hạn, Nhật Bản đã đưa lãi suất huy động về âm, nhưng không thể so sánh trong bối cảnh nền kinh tế của hai quốc gia là khác nhau: Thứ nhất, kinh tế Nhật Bản trì trệ nhiều năm; thứ hai, thị trường vốn phát triển rất mạnh và sâu với lượng cổ phiếu, trái phiếu lớn và tín dụng ngân hàng chỉ ở mức độ nhất định.

“Tại Việt Nam, tín dụng ngân hàng đang chiếm trên 130% GDP, trong khi thị trường vốn vẫn chưa phát triển đáng kể. Trước đây, NHNN giữ cho lãi suất không tăng đã là một thành công lớn, chứ chưa dám nói đến việc ổn định lãi suất, trong khi hiện nay lãi suất còn giảm là điều kiện quá tốt để hỗ trợ cho nền kinh tế. Lãi suất gần 0% là điều sẽ không xảy ra”, vị chuyên gia ngân hàng tái khẳng định.

Trước câu hỏi, liệu mức lãi suất giảm tiếp trong thời gian tới sẽ là bao nhiêu? Chuyên gia ngân hàng cho biết, việc này sẽ do thị trường quyết định. Minh chứng là thời điểm đầu tháng 8, dù chưa có quyết định của NHNN, nhưng lãi suất trên thị trường giảm thể hiện trạng thái thanh khoản tốt trong bối cảnh sử dụng vốn chậm, tín dụng đến thời điểm hiện tại mới tăng hơn 4% so với cuối năm ngoái. “Lãi suất thể hiện giá của vốn. Khi thanh khoản tốt, nguồn vốn dồi dào, lãi suất sẽ giảm”, ông nói.

Với giả thuyết nếu lạm phát thấp nữa, lãi suất trong thời gian tới sẽ thế nào? Vị chuyên gia ngân hàng cho biết, đây sẽ là quan hệ hai chiều giữa người gửi tiền và ngân hàng. Người gửi tiền bao giờ cũng có hai vấn đề: Thứ nhất, đặt mục tiêu đầu tiên là bảo toàn vốn và kênh ngân hàng là lựa chọn đầu tiên căn cứ trên cơ sở các kênh khác, cũng như khả năng sử dụng vốn ở các kênh khác; thứ hai, căn cứ trên cơ sở lạm phát để cân đối.

Đối với các ngân hàng cũng tương tự, trên cơ sở lạm phát để định giá lãi suất là bao nhiêu và ngược lại. Tuy nhiên, lạm phát không phải là cơ sở duy nhất để xác định lãi suất huy động vốn, mà còn nhiều yếu tố khác như chi phí cơ hội, kỳ vọng về tỷ giá, khả năng mở rộng tín dụng…

“Hiện thị trường vẫn đang có trần lãi suất huy động 6 tháng trở xuống, nhưng thực tế là lãi suất đang dưới mức trần này, cho thấy bản chất cung cầu đang điều tiết để ra được mức giá tốt và thị trường đang tự vận hành rất ổn. Thị trường không sử dụng trần mà NHNN quy định là tốt, vì đây dẫu sao cũng là biện pháp hành chính của cơ quan quản lý, nếu lãi suất và tỷ giá lúc nào cũng sát trần có nghĩa là thị trường không bình thường”, vị chuyên gia ngân hàng nói.

Về chính sách lãi suất trong thời gian tới, chuyên gia ngân hàng dự báo, sẽ tiếp tục theo cung cầu về vốn. Nhà quản lý sẽ cố gắng ổn định và giảm lãi suất được chừng nào tốt chừng đó để hỗ trợ doanh nghiệp vay vốn. Ngược lại, các ngân hàng vẫn phải đảm bảo huy động được tiền để cho vay, sử dụng vốn. Bản chất ngân hàng là trung gian tài chính, khi nào người gửi tiền thấy chấp nhận được với mức lãi suất hiện tại thì lúc đó ngân hàng mới yên tâm về thanh khoản để cho vay.