Yếu tố thị trường ảnh hưởng trực tiếp đến hoạt động M&A ngành FMCGs

Yếu tố thị trường ảnh hưởng trực tiếp đến hoạt động M&A ngành FMCGs

M&A trở thành một hoạt động kinh tế sôi nổi nhất trên thế giới, được coi là con đường ngắn nhất, hiệu quả nhất trong hoạt động đầu tư, bởi nó tiết kiệm được nguồn lực, thời gian và tránh được các rào cản thương mại.

Nếu trong thời kỳ hội nhập, M&A là công cụ thu hút nguồn lực và mở rộng quy mô doanh nghiệp, thì trong thời kỳ suy thoái kinh tế, M&A là một phương thức hữu hiệu giúp thoát khỏi suy thoái, phục hồi và phát triển.

Trong những năm qua, do biến động kinh tế thế giới, hoạt động M&A tại Việt Nam có nhiều chuyển biến, với sự nổi bật của các thương vụ trong ngành hàng tiêu dùng nhanh (Fast Moving Consumer Goods - FMCGs).

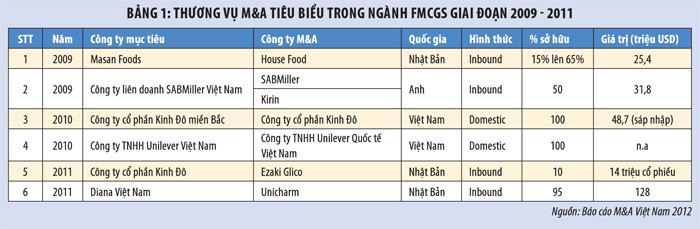

Quay lại quá khứ, khi hoạt động M&A ở Việt Nam còn ở mức sơ khai, thương vụ M&A trong ngành FMCGs đã xuất hiện, trong đó nổi lên thương vụ Kinh Đô mua lại công ty kem chiếm hơn 50% thị trường kem Việt Nam là kem Wall’s (Unilever) năm 2003.

Đây được coi là thương vụ thành công nhất khi một doanh nghiệp trong nước mua lại thương hiệu của nước ngoài. Đến nay, Kem Kinh đô (Kido’s) vẫn giữ 60% thị phần kem trung và cao cấp, đồng thời mở rộng những thị trường ngách với các sản phẩm sữa chua dành cho trẻ em, kem ăn với các hương vị truyền thống phù hợp với khẩu vị người tiêu dùng Việt Nam.

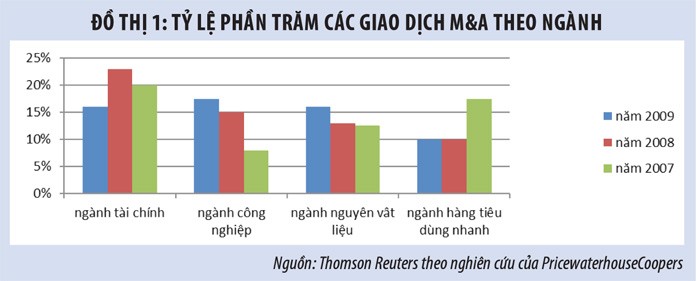

Tuy nhiên, hoạt động M&A ngành này chỉ thực sự sôi động từ năm 2007 khi Việt Nam gia nhập Tổ chức Thương mại thế giới (WTO). Thống kê số liệu thương vụ từ năm 2007 đến năm tháng 6/2013 cho thấy, nếu trước năm 2007, số thương vụ M&A ngành FMCGs chỉ từ 4 – 12 vụ, thì năm 2007, ngành này có 19 thương vụ, chiếm tỷ lệ 17,5% tổng số giao dịch M&A. Trong năm đó, ngành FMCGs và tài chính nổi bật lên trong các hoạt động M&A.

Năm 2008, cuộc khủng hoảng kinh tế thế giới khởi nguồn ở Mỹ đã gây thiệt hại đáng kể cho kinh tế toàn cầu. Việt Nam cũng không ngooại lệ với sụt giảm GDP từ 8,46% năm 2007 xuống còn 6,31% năm 2008, lạm phát lên ở mức cao 2 con số, thu nhập chi cho tiêu dùng chỉ ở mức 65,426 tỷ USD. Các yếu tố này đã khiến M&A ngành FMCGs năm 2008 giảm, chỉ là 15 thương vụ. Tuy nhiên, M&A của ngành này vẫn chiếm khoảng 10% trong tổng số thương vụ M&A (Bảng 2.8).

Năm 2009, mặc dù tỷ trọng các giao dịch mua bán theo ngành FMCGs vẫn chiếm 10% tổng số giao dịch M&A, nhưng số thương vụ đã tăng mạnh, với 25 thương vụ. Sau năm 2009 là thời kỳ số thương vụ M&A ngành FMCGs tăng mạnh mẽ. Cụ thể, năm 2010 ghi nhận 40 thương vụ trong ngành với tổng giá trị các thương vụ là 425 triệu USD, chiếm 25% tổng giá trị của thị trường (Bảng 1).

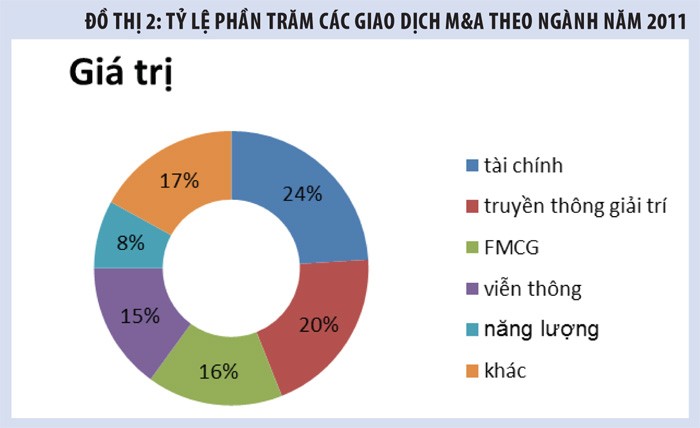

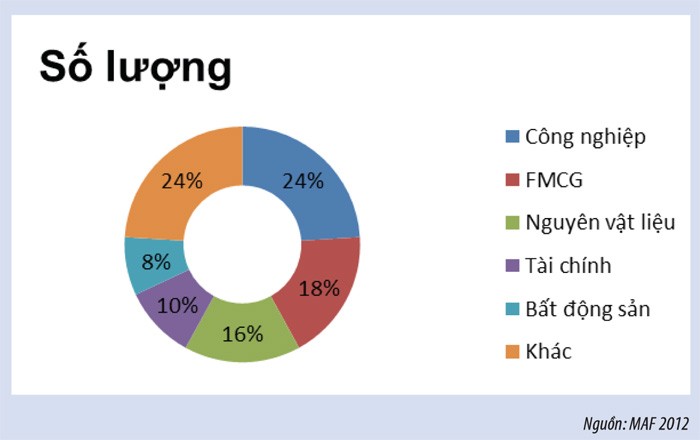

Năm 2011, hoạt động M&A tại Việt Nam được coi là đáng chú ý nhất, với tổng giá trị các thương vụ đạt khoảng 6,3 tỷ USD, trong đó các thương vụ trong ngành FMCGs chiếm 25% giá trị với 48 thương vụ (Đồ thị 2).

Năm 2012, hoạt động M&A ngành FMCGs diễn ra sôi động với số lượng và giá trị lớn. Tuy nhiên, điểm nổi bật của năm này là hầu hết các giao dịch có quy mô nhỏ và vừa với 15 thương vụ trị giá dưới 10 triệu USD, ngoại trừ duy nhất thương vụ M&A của Ezaki Glico (Nhật Bản) chi 34 triệu USD để có được 10% cổ phần của Kinh Đô.

Năm 2013, kinh tế rơi vào khó khăn, nhưng cũng là năm thành công của hoạt động M&A tại Việt Nam. Ngoài những thương vụ đình đám trong các lĩnh vực bất động sản như Lotte Hotels & Resorts mua lại 70% khách sạn Legend (TP.HCM), Công ty TNHH Minor International Public (MINT, có trụ sở chính tại Thái Lan) mua lại Life Heritage Resort Hội An và Life Resort Quy Nhơn với giá trị 16 triệu USD; hay trong lĩnh vực thủy sản như thương vụ Công ty cổ phần Hùng Vương (HVG) thỏa thuận bán 30 triệu cổ phiếu cho một đối tác Singapore với giá 30.000 đồng/cổ phiếu.

Năm 2013 chứng kiến nhiều thương vụ nổi bật trong ngành FMCGs, cụ thể thương vụ bán 49% Highlands Coffee của Công ty Việt Thái quốc tế (VTI) cho Jollibee (tập đoàn thức ăn nhanh của Philippines). Trong thương vụ này, Jollibee phát triển chuỗi cà phê này tại Việt Nam và đưa các sản phẩm của Highlands Coffee vào hệ thống Jollibee trên toàn châu Á. Thương vụ này giúp gia tăng đáng kể giá trị cho Jollibee, cũng như giúp cà phê Việt Nam được thế giới công nhận có chất lượng tốt hơn.

Ngành FMCGs năm 2013 cũng chứng kiến thương vụ M&A tiêu biểu giữa KKR và Masan Consumer. Sau khi rót 159 triệu USD vào tháng 4/2011, đến tháng 11/2013, KKR tiếp tục rót 200 triệu USD cho Masan Consumer và nắm 2 ghế trong thành viên HĐQT. Đây là thương vụ đầu tư từ một công ty tư nhân nước ngoài lớn nhất từ trước đến nay.

Nhờ tiền giải ngân của KKR, Masan Consumer trong thời gian qua đã thực hiện hàng loạt thương vụ M&A lớn trong ngành giải khát và thực phẩm như mua 53% cổ phần của VinaCafe Biên Hòa (VCF), 40% cổ phần của Proconco (Cám Con cò) và 63,5% cổ phần của Nước khoáng Vĩnh Hảo.

Hoạt động M&A ngành FMCGs đóng góp đáng kể cho hoạt động M&A cũng như sự phát triển kinh tế của Việt Nam, với việc thu hút mạnh nguồn vốn đầu tư nước ngoài đến từ Nhật Bản, Mỹ và Đông Nam Á… Hoạt động M&A ngành FMCGs ở Việt Nam bị tác động bởi nhiều nguyên nhân khác nhau và có thể được chia thành 2 nhóm vi mô và vĩ mô.

Nhóm yếu tố vĩ mô

Yếu tố thị trường ảnh hưởng trực tiếp đến hoạt động M&A ngành FMCGs.

Việt Nam với 90 triệu dân, trong đó khoảng 70% dân số trong độ tuổi lao động (từ 15 đến 60 tuổi), 56% dân số dưới 30 tuổi, thực sự là tiền đề cho sự phát triển ngành FMCGs.

Thị trường Việt Nam được đánh giá là đích ngắm của các nhà đầu tư châu Âu, châu Mỹ bởi lợi thế thành viên khối ASEAN. Theo Hiệp định Thương mại hàng hóa ATIGA của ASEAN, tất cả các hàng rào thuế quan sẽ được xóa bỏ vào năm 2015, linh hoạt tới năm 2018 cho các nước Campuchia, Lào, Myanmar, Việt Nam.

Việc xóa bỏ thuế quan sẽ giúp xây dựng ASEAN thành một thị trường chung với luồng lưu chuyển tự do của hàng hóa, dịch vụ, đầu tư, vốn và lao động lành nghề. Đồng thời, việc liên kết kinh tế giữa các quốc gia thành viên ASEAN sẽ giúp giảm chi phí kinh doanh, tăng hiệu quả thương mại đầu tư, mang lại nhiều cơ hội cho các doanh nghiệp. Nhiều doanh nghiệp nước ngoài vào Việt Nam như bước tiếp theo mở rộng thị trường năng động này.

Tuy không có lợi nhuận đột biến như ngành tài chính, nhưng ngành FMCGs có tốc độ tăng trưởng tương đối đều đặn, bất chấp khủng hoảng kinh tế. Thống kê của Kantar Worldpanel cho thấy, kể từ năm 2003 đến năm 2008, mức tăng trưởng của ngành này chiếm từ 8 đến 12% tổng giá trị thị trường.

Năm 2008, cuộc khủng hoảng kinh tế thế giới đã đem đến cục diện mới cho thế giới. Các nền kinh tế lớn nhất thế giới như Anh, Mỹ... chịu ảnh hưởng trầm trọng. Nhưng mặt hàng tiêu dùng nhanh vẫn tăng trưởng mạnh. Tốc độ tăng trưởng FMCGs ở Việt Nam vẫn cao nhất châu Á và đạt 18%.

So với năm 2009, ngành FMCGs Việt Nam năm 2010 đạt mức tăng trưởng 22% về sản lượng và 23% về doanh số, vượt xa các nước trong khu vực châu Á - Thái Bình Dương. Năm 2011, ngành FMCGs Việt Nam đạt hơn 8 tỷ USD về giá trị.

Năm 2012, báo cáo của Nielsen cho thấy, ngành FMCGs Việt Nam vẫn đạt mức tăng trưởng cao nhất khu vực châu Á. Đến cuối năm 2013, ngành này đạt mức độ tăng trưởng hơn 17%, tăng 6% so với quý III cùng năm. Tốc độ tăng trưởng FMCGs ổn định khiến cho thị trường Việt Nam M&A trong ngành FMCGs Việt Nam sôi động.

Ngoài ra, phải kể tới yếu tố tốc độ tăng trưởng kinh tế và thu nhập được chi cho tiêu dùng. Dự báo của Tổ chức Giám sát Kinh doanh Quốc tế (BMI) cho thấy, tổng mức tiêu dùng thực phẩm Việt Nam trong giai đoạn 2009-2014 tăng 67,3%, và riêng trong năm 2014, mức tiêu dùng này ước tính đạt 426.997 tỷ đồng. Mức tiêu thụ bình quân theo đầu người ước đạt 56,4% (tương đương 4.537.628 đồng) vào năm 2014. Ước tính, ngành thực phẩm và đồ uống của Việt Nam sẽ có tốc độ tăng trưởng kép. BMI dự báo, Việt Nam tiếp tục là thị trường hấp dẫn các doanh nghiệp trong nước và nước ngoài đầu tư chiến lược vào lĩnh vực này.

Nhóm nhân tố vi mô

Các nhân tố vi mô mà các nhà đầu tư thường quan tâm là: Tài sản cố định và dòng vốn lưu động, thị phần và hệ thống phân phối, thương hiệu, công nghệ và năng lực kinh doanh, tình hình tài chính và nhân sự, năng lực lãnh đạo và thiện chí hợp tác, cổ đông, văn hóa doanh nghiệp và nguồn nhân lực….

Tài sản hiện vật và vốn lưu động của doanh nghiệp quyết định từ 40% - 50% đến giá trị của doanh nghiệp, thường được phân tích, đánh giá kỹ lưỡng trước khi tiến hành thương vụ. Tài sản hiện vật và vốn lưu động không chỉ đảm bảo việc đưa ra đề xuất và minh chứng cho năng lực sản xuất, mà còn là thước đo sự cố gắng của doanh nghiệp, làm tăng lợi thế về giá trong quá trình diễn ra hoạt động M&A.

Kênh phân phối là nhân tố quan trọng tác động mạnh tới hoạt động cung ứng sản phẩm của doanh nghiệp mục tiêu. Bên mua trong ngành FMCGs không chỉ quan tâm tới cơ sở sản xuất, mà còn muốn sở hữu hệ thống kênh phân phối rộng lớn. Hệ thống kênh phân phối giúp sản phẩm của doanh nghiệp đi mua tiếp cận được thị trường mục tiêu một cách hiệu quả và tiết kiệm chi phí nhất.

Trong một số trường hợp M&A trong ngành FMCGs, kênh phân phối là nhân tố vi mô quan trọng nhằm phát triển thị trường. Trường hợp M&A thâu tóm, hệ thống kênh phân phối rộng lớn giúp doanh nghiệp mục tiêu tự tin trong đàm phán, chiếm ưu thế thương lượng trong quá trình diễn ra M&A.

Cuối cùng, thương hiệu là một tài sản vô hình của doanh nghiệp trong ngành FMCGs. Dựa vào thương hiệu, doanh nghiệp được định vị trong mắt của khách hàng. Chính vì thế, khi tiến hành M&A, doanh nghiệp thu mua ngoài mục đích thâu tóm doanh nghiệp đơn thuần vì lý do tiết kiệm thời gian chiếm lĩnh thị trường, họ rất quan tâm tới thương hiệu trong lòng người tiêu dùng, đặc biệt là yếu tố lòng tin trong giá trị thương hiệu – điều mà không chỉ được xây dựng bằng quảng cáo, truyền thông.

Trong ngành FMCGs, thương hiệu được xác định bởi các nhân tố phụ như: giá trị thương hiệu, tỷ lệ nhận diện thương hiệu, thị phần các sản phẩm của doanh nghiệp trên thị trường, và dựa trên các góc độ: giá trị kinh tế, thu nhập lợi thế, cơ sở chi phí, giá trị chuyển nhượng. Ví dụ, trên thế giới, khi Oracle mua lại PeopleSoft vào năm 2004, công ty này đã sẵn sàng tăng giá tiền chuyển nhượng từ 5 tỷ USD lên 6,3 tỷ USD và chốt lại ở con số khổng lồ 9,4 tỷ USD (theo Eweek.com). Có thể không ai biết giá trị cụ thể thương hiệu PeopleSoft là bao nhiêu, nhưng chắc chắn, phần tài sản cố định của PeopleSoft không thể gia tăng gần gấp đôi trong vòng 18 tháng. Giá trị thương hiệu cũng như lợi thế thương mại của PeopleSoft được Oracle định giá trên 4,4 tỷ USD.

Những thay đổi trong nhóm nhân tố vi mô và vĩ mô đã tạo nên chuyển biến rõ rệt các thương vụ M&A ngành FMCGs ở Việt Nam, giúp hoạt động M&A ngành này ngày càng sôi động hơn.