Năm 2019 gần qua đi và hàng loạt doanh nghiệp thông báo tạm ứng cổ tức với tỷ lệ khá cao như Ðá Núi Nhỏ (NNC), Thực phẩm Sao Ta (FMC), VEAM (VEA), Khu công nghiệp Tín Nghĩa (TIP)… Ngân hàng Vietcombank (VCB) cũng dự chi gần 3.000 tỷ đồng để tạm ứng cổ tức tỷ lệ 8% cho cổ đông sau một năm kinh doanh rất thành công.

Hay một số doanh nghiệp ngành điện như Nhiệt điện Hải Phòng (HND) chi 250 tỷ đồng trả cổ tức (tỷ lệ 5%), Thủy điện - Ðiện lực 3 (DRL) tạm ứng đợt 3 với tỷ lệ 20%...

Ðầu tư để nhận cổ tức là một chiến lược đã được nhiều nhà đầu tư áp dụng thành công trên thế giới, tuy nhiên, vẫn còn rất nhiều “sự ngộ nhận và ngây thơ” đối với chiến lược này.

Mọi việc sẽ không đơn giản là thống kê tỷ suất cổ tức và phân bổ tiền vào những công ty có tỷ suất cao.

Ðầu tư để nhận cổ tức bằng tiền có dễ?

Cổ tức bằng tiền là một trong những biến số cấu thành nên giá trị của doanh nghiệp và thu nhập của nhà đầu tư ngoài tăng trưởng về giá vốn.

Tuy nhiên, trên thực tế, có rất nhiều chiến lược đầu tư, đầu cơ xoay quanh vấn đề này, nhưng chỉ có một chiến lược có nền tảng vững chắc và có thể đem lại thành công trong dài hạn.

Một là, chiến lược lợi dụng sự biến động giá trong giai đoạn gần thời gian mà doanh nghiệp sắp chi cổ tức (thường thị giá cổ phiếu sẽ biến động lớn trong thời điểm này) để nhảy vào kiếm chênh lệch theo chiến lược “hoàn vốn cổ tức”.

Tức là, nhà đầu tư kỳ vọng mua cổ phiếu trước ngày giao dịch không hưởng quyền và sau ngày này thị giá sẽ phục hồi lại vùng giá cũ.

Hai là, mua cổ phiếu để hưởng cổ tức cao hơn lãi suất ngân hàng. Theo chiến lược này, nhà đầu tư mua, nắm giữ và tạm quên cổ phiếu này trong một thời gian dài.

Chiến lược này khá đơn giản vì thông tin, con số cổ tức được công bố công khai, bất kỳ nhà đầu tư nào cũng có thể tính toán được ngay tỷ suất (không tính tới nguồn chia cổ tức, triển vọng của doanh nghiệp).

Tuy nhiên, nhà đầu tư theo chiến lược này vài năm sau có thể “giật mình” khi nhận thấy phần giảm của thị giá cổ phiếu còn lớn hơn nhiều so với phần cổ tức nhận được.

Một số doanh nghiệp cũng chỉ chia cổ tức rất cao trong 1 - 2 năm kinh doanh thuận lợi và khi hoạt động kinh doanh bắt đầu khó khăn, giá trị công ty có thể giảm nhanh chóng, nhà đầu tư “tức tới cổ” khi rơi vào “bẫy cổ tức”.

Ðầu tư khôn ngoan cũng lắm gian nan

Chiến lược đầu tư khôn ngoan nhất, cũng là chiến lược gian nan nhất nhưng mang lại độ bền vững cao trong dài hạn là đánh giá sự phù hợp của chiến lược cổ tức trong mối tương quan với triển vọng và giá trị của doanh nghiệp.

Về căn bản, nguồn thu nhập của cổ đông sẽ đến từ hai phần: cổ tức và tăng trưởng về thị giá cổ phiếu khi quy mô lợi nhuận, khả năng kiếm tiền gia tăng cùng với vị thế của doanh nghiệp trong ngành.

Nếu đầu tư để nhận cổ tức dài hạn và không chú ý tới phần sau thì cũng giống như việc cho vay tiền nhận lãi suất cao, mà không rõ tài sản đảm bảo và năng lực trả nợ của người đi vay.

Về căn bản, có thể xem việc cổ đông khi đầu tư vào một mô hình nhận cổ tức đều đặn giống như trái chủ nhận được dòng trái tức và mệnh giá khi đáo hạn hoặc có thể nhận trái tức mãi mãi mà không nhận lại mệnh giá. Bài viết sẽ tập trung đánh giá phần thứ hai này.

Theo quan điểm của nhà đầu tư chứng khoán huyền thoại Warren Buffett, căn bản giá trị dài hạn của doanh nghiệp dựa trên lượng tiền mặt có thể rút ra khỏi công ty được chiết khấu với mức lãi suất hợp lý và độ chắc chắn cao trong dài hạn.

Cổ phiếu của Tập đoàn Berkshire Hathaway chưa bao giờ chia cổ tức bằng tiền mặt, mà ưu tiên phân bổ vốn vào các cơ hội đầu tư khác dồi dào dòng tiền, hiệu quả hoặc mua lại cổ phiếu quỹ khi thị giá thấp hơn giá trị thực của công ty.

Về cơ bản, khi cổ đông không nhận được cổ tức tiền mặt, giá trị cổ phiếu dựa trên lợi nhuận và khả năng tạo tiền của một doanh nghiệp trong dài hạn.

Tuy nhiên, điều này phụ thuộc vào kỹ năng phân bổ vốn của ban lãnh đạo và trong trường hợp vốn giữ lại không thể triển khai kế hoạch đầu tư một cách hiệu quả thì cách tốt nhất là phân phối lại cho cổ đông.

Với các doanh nghiệp chia cổ tức bằng tiền mặt, sự nhìn nhận giá trị của nhóm này rõ ràng đến từ việc chia cổ tức tiền mặt.

Nhưng một câu hỏi đặt ra là: Tại sao lại phải chia cổ tức tiền mặt mà không giữ lại để tái đầu tư vào chính hoạt động kinh doanh hiện tại, mà lại phải vay nợ để phải chi trả thêm chi phí lãi vay?

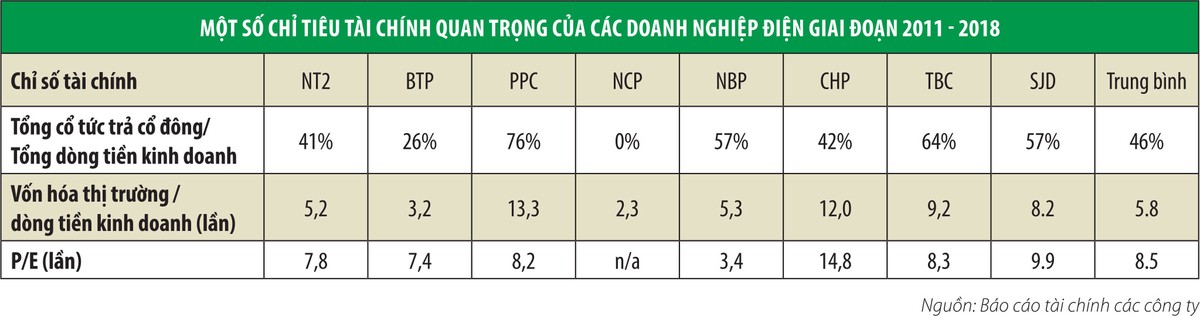

Thử phân tích với trường hợp các doanh nghiệp ngành điện, điển hình về chia cổ tức cao, đều đặn và vay nợ rất lớn để triển khai dự án (70 - 80% tổng mức đầu tư).

Giai đoạn mới bắt đầu đưa vào vận hành thương mại, dòng tiền của các doanh nghiệp ngành này chủ yếu dành để trả nợ. Giả sử sau thời điểm vận hành từ 3 - 4 năm, dòng tiền thặng dư sau khi trả nợ và chi trả các chi phí như bình thường sẽ có hai sự lựa chọn là hoàn trả cho cổ đông hoặc tái đầu tư.

Với mô hình hoạt động của các doanh nghiệp điện, các chi phí dùng để duy trì, sửa chữa đã được quy định sẵn trong hợp đồng bán điện đầu ra với EVN, nhưng về căn bản, nếu muốn tăng trưởng thì doanh nghiệp bắt buộc phải đầu tư vốn lớn để tăng công suất.

Cũng có ý kiến cho rằng, doanh nghiệp điện nên tích lũy dòng tiền chia cổ tức để gửi ngân hàng sau nhiều năm để tiếp tục triển khai một nhà máy điện hiệu quả như hiện tại.

Lúc đó, các doanh nghiệp sẽ tiết kiệm được chi phí lãi vay cho dự án mới và dòng tiền từ dự án mới mang lại hiệu suất cao hơn cho cổ đông ở trong tương lai do không phải trả lãi vay và nợ vay.

Ðiều này có thể rất phức tạp, không chỉ về mặt con số tính toán, mà rủi ro tới từ việc cấp phép đầu tư, đồng bộ quy hoạch, giải phóng mặt bằng, hệ thống truyền tải, nhân sự… có thể bị kéo dài, việc chậm trễ trong triển khai sẽ gây thiệt hại lớn.

Phương án thứ hai an toàn hơn là có thể mang hết tiền cổ tức trả nợ nhanh chóng cho ngân hàng để dòng thặng dư sẽ là phần lãi vay không phải trả được chia lại cho cổ đông trong tương lai.

Phương án thứ ba là triển khai song song cả hai nhà máy điện với thời gian cách nhau 3 - 5 năm, để dồn tiền cổ tức của nhà máy thứ nhất, vay nợ thêm để triển khai nhà máy số 2, sau 10 năm cổ đông sẽ nhận được dòng cổ tức lớn hơn.

Như đã đề cập, việc này không phải bất khả thi nhưng ẩn chứa nhiều loại rủi ro với nguồn lực hữu hạn và nhìn trong ngắn hạn, ngành điện vẫn có những yếu tố với độ bất định và rủi ro cao.

Việc gia tăng chấp nhận rủi ro để có thêm tỷ suất lợi nhuận nhưng không kiểm soát được các rủi ro đó không phải là việc làm ưu tiên trong đầu tư.

Cả ba phương án trên cổ đông sẽ mất một khoản chi phí cơ hội khổng lồ nếu hiệu quả thực sự mang lại không cao, hầu như sẽ khó nhận được sự đồng thuận của phần lớn cổ đông cho các phương án trên vì quan điểm “một con chim trong tay có giá trị hơn hai con trong bụi cây” và không cẩn thận trong bụi cây cũng sẽ không có con chim nào cả.

Phương án thứ tư, dùng dòng tiền thặng dư đó mang đi góp vốn vào các công ty điện nhỏ hơn khác hoặc các công ty hoạt động hiệu quả với mức ROE tốt hơn.

Nhưng theo phương án này, ban lãnh đạo cần có kỹ năng phân bổ vốn, có góc nhìn của một nhà đầu tư và sở hữu một số lượng cổ phần đủ lớn để họ có động lực phân bổ bên cạnh việc chỉ nghĩ tới tối ưu vận hành.

Trường hợp này, tỷ suất sinh lời của công ty sẽ được đảm bảo nếu có những lựa chọn tốt và thị trường Việt Nam đã có CTCP Cơ điện lạnh (REE) thực hiện lâu nay.

Tóm lại, vì các yếu tố như rủi ro, tính thị trường, sự hạn chế về nguồn lực với triển vọng các cơ hội trong tương lai không đủ lớn thì các doanh nghiệp nên chia cổ tức bằng tiền cho các cổ đông.

Ðứng ở góc độ cổ đông, họ sẽ có những kế hoạch để tái đầu tư nguồn cổ tức này tiếp tục quay trở lại công ty hoặc những công ty khác đem lại hiệu suất cao hơn.

Nhận được cổ tức bằng tiền vẫn là phương án tối ưu nhất đối với các doanh nghiệp điện tại Việt Nam và là biến số lớn nhất cấu thành giá trị thực của một doanh nghiệp ngành này.

Nếu xem dòng cổ tức này như là dòng trái tức đều đặn của một trái phiếu thì giá trị của trái phiếu này phụ thuộc vào lãi coupon và mặt bằng lãi suất chung trên thị trường.

Hiểu được điều này, nhà đầu tư sẽ tránh được việc trả giá quá cao cho những thời điểm rất thuận lợi trong ngắn hạn của các doanh nghiệp điện và giá trị của các doanh nghiệp này hoàn toàn có điểm chặn trên, chứ không thể “bay lên tận trời xanh”.

Dù đầu tư với chiến lược nào cũng nên nghĩ về nguyên tắc căn bản của việc đầu tư là bỏ vào 1 đồng vốn và có được nhiều hơn 1 đồng ở trong tương lai. Cần phải trả lời được rất rõ 3 câu hỏi: Thu hồi được bao nhiêu tiền, bao giờ thu hồi được và độ chắc chắn là như thế nào? Thiếu 1 trong 3 yếu tố thì việc đầu tư mang nặng yếu tố may rủi.