Diễn biến cổ phiếu bảo hiểm năm 2010

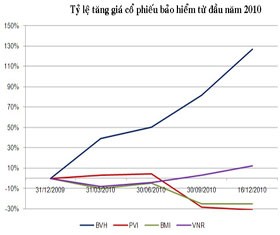

Nhìn tổng thể, cổ phiếu ngành bảo hiểm có một năm tăng trưởng mạnh, đứng đầu các ngành về mức độ tăng. Từ đầu năm đến ngày 16/12/2010, cổ phiếu ngành bảo hiểm tăng 56%, trong khi VN-Index giảm 6%.

Tuy nhiên, nếu nhìn vào chi tiết, việc tăng điểm của cổ phiếu bảo hiểm chủ yếu là do việc tăng điểm mạnh của BVH. Cổ phiếu này tăng 2,3 lần, từ mức 30.600 đồng/CP ngày 31/12/2009 lên mức 69.500 đồng/CP ngày 16/12/2010. Việc tăng điểm mạnh của BVH được cho là do động thái của các quỹ đầu tư nước ngoài đẩy giá của các cổ phiếu có tỷ trọng lớn trong VN-Index nhằm đỡ giá trị tài sản ròng (NAV) của quỹ, mà không xuất phát từ các yếu tố tăng trưởng đột biến trong hoạt động kinh doanh của BVH. Mặc dù cả ngành tăng điểm nhưng các cổ phiếu bảo hiểm khác, ngoại trừ BVH, vẫn giảm giá mạnh, như PVI giảm 31% và BMI giảm 25% kể từ đầu năm.

| Tỷ lệ tăng giá cổ phiếu theo ngành từ đầu năm 2010 |

|

|

|

|

Ảnh hưởng của Luật KDBH đối với cổ phiếu bảo hiểm

Luật KDBH năm 2010 sửa đổi theo hướng tăng cường công tác quản lý, giám sát đối với thị trường; mở rộng, nâng cao quyền tự chủ của các DN và tạo hành lang pháp lý cho bảo hiểm Việt

Thứ nhất, Luật KDBH 2010 bỏ quy định về tái bảo hiểm bắt buộc. Theo quy định cũ, khi thực hiện tái bảo hiểm cho các DN tái bảo hiểm nước ngoài, DN bảo hiểm phải tái bảo hiểm một phần trách nhiệm (lên đến 20%) đã nhận bảo hiểm cho DN kinh doanh tái bảo hiểm trong nước trước. DN tái bảo hiểm trong nước ở đây là Tổng CTCP Tái bảo hiểm Quốc gia Việt

Tỷ lệ sở hữu của Vinare tại các DN bảo hiểm liên doanh/liên kết

Nguồn: Báo cáo tài chính quý III/2010 của Vinare

Thứ hai, yêu cầu thực hiện đấu thầu cung cấp dịch vụ bảo hiểm. Theo đó, bên mua bảo hiểm phải thực hiện đấu thầu cung cấp dịch vụ bảo hiểm, kể cả các dịch vụ bảo hiểm đặc thù như bảo hiểm dầu khí, bảo hiểm thiết bị viễn thông, bảo hiểm hàng không... Luật quy định rõ, "Nghiêm cấm hành vi câu kết giữa DN bảo hiểm với bên mua bảo hiểm nhằm phân chia thị trường bảo hiểm, khép kín dịch vụ bảo hiểm". Quy định này có ảnh hưởng lớn đến các DN bảo hiểm nội bộ. Hiện nay, tại Việt Nam cũng như trên thế giới, mô hình công ty bảo hiểm nội bộ khá phổ biến, theo đó tập đoàn mẹ thường thành lập một công ty bảo hiểm con, nhằm cung cấp dịch vụ bảo hiểm cho tập đoàn và các công ty liên quan khác trong tập đoàn. Tại Việt

Các công ty bảo hiểm nội ngành (Captive Insurance Companies)

Nguồn: Phòng Phân tích và Tư vấn đầu tư SSI, Hiệp hội Bảo hiểm Việt Nam

Theo quy định mới, việc tiến hành đấu thầu cung cấp dịch vụ có thể sẽ làm thị trường bảo hiểm Việt

Lãi suất tiền gửi dự kiến vẫn duy trì ở mức cao trong quý I/2011 có thể khiến thu nhập từ hoạt động đầu tư của các DN bảo hiểm tốt hơn, khi phần lớn tài sản của các DN này là tiền gửi ngân hàng và trái phiếu ngắn hạn. Ngành bảo hiểm phi nhân thọ dự kiến tăng trưởng 20 - 25% trong năm 2011. Mặc dù quý I/2011, hoạt động của các DN bảo hiểm phi nhân thọ không chịu ảnh hưởng của các yếu tố mùa vụ do mưa bão, thể hiện ở phí bảo hiểm gốc tăng cao và tỷ lệ bồi thường thấp, tuy nhiên, tình trạng cạnh tranh không lành mạnh dự kiến vẫn sẽ tiếp diễn trong năm 2011 và một vài năm tới, làm giảm đáng kể lợi nhuận của các DN bảo hiểm. Chúng tôi vẫn giữ quan điểm "trung lập" đối với cổ phiếu ngành bảo hiểm.