Phong bì lót tay, vay tiền dễ dàng

Trong một đại án ngân hàng được đưa ra xét xử gần đây, người ta chú ý tới việc nguyên tổng giám đốc ngân hàng này thừa nhận đã nhận quà biếu của cấp dưới. Tại cơ quan điều tra, bị cáo này khai đã nhận 310.000 USD, nhưng trước tòa án, bị cáo chỉ thừa nhận có 60.000 USD.

Theo lời khai, một lần, cấp dưới ở chi nhánh có đưa một người nước ngoài đến chúc Tết và biếu 10.000 USD. Một lần khác, bị cáo nhận được điện thoại của giám đốc chi nhánh khi đang trên xe ôtô. Sau đó, có hai thanh niên đi xe máy đến địa điểm bị cáo đang đỗ ôtô và đưa qua cửa xe cho bị cáo một gói giấy, nói là gửi quà. Trong gói giấy có 50.000 USD.

Suốt phiên tòa sơ thẩm, bị cáo khẳng định không quen biết với các doanh nghiệp có liên quan đến các hồ sơ tín dụng gây ra thất thoát, thiệt hại hơn 2.000 tỷ đồng cho Nhà nước và không nhận tiền của doanh nghiệp. Về khoản tiền cấp dưới gửi biếu, dù không biết tiền có nguồn gốc từ đâu, nhưng bị cáo vẫn nhận.

Trong vụ án xảy ra tại VDB Đăk Nông, Đăk Lăk, nguyên giám đốc chi nhánh này cũng phủ nhận hành vi nhận hối lộ siêu xe BMW-X6. Nhưng chiếc xe chình ình ra đó, thì giải thích ra sao? Vị cựu giám đốc này lý giải, đây là xe đi mượn: “Tôi nhìn thấy bà Mai (bị cáo Cao Bạch Mai, nguyên Giám đốc Công ty Minh Nhật, người đã mua xe BMW-X6 để hối lộ nhằm được ngân hàng giữ nguyên hạn mức tín dụng) đi xe đẹp nên khen. Bà Mai bảo, anh thích thì lấy mà đi, em có nhiều xe lắm”.

Thế nhưng, bị án này không lý giải được vì sao xe đi mượn, mà sau đó lại được sang tên cho con trai mình!

Các bị cáo là giám đốc doanh nghiệp trong vụ án khai rằng, ngoài xe BMW, họ còn biếu xén giám đốc chi nhánh ngân hàng vàng, USD và trích phần trăm từ 3 - 5%, tùy khoản vay mới hay đảo nợ.

Tại một số vụ án lừa đảo liên quan đến ngân hàng cũng xảy ra hiện tượng trên. Các bị cáo là chủ doanh nghiệp khai rằng, họ phải “lót tay” mới được vay vốn. Tuy nhiên, bên nhận lót tay khẳng định, không có việc này. Do không có cơ sở để chứng minh nên cơ quan tố tụng không xét tới.

Dù vậy, các câu chuyện nói trên cho thấy, những chiếc phong bì lót tay khiến nhiều hồ sơ dù không hợp lệ vẫn được “nhắm mắt, nhắm mũi” phê duyệt. Diễn biến một vụ án cho thấy, từng có cán bộ tín dụng sau khi nhận được hồ sơ và thẩm định thì đã có ý kiến không đủ điều kiện cho vay. Nhưng sau đó, giám đốc chi nhánh “bút phê” phải xem xét giải quyết cho vay bằng được. Cuối cùng, cán bộ tín dụng đành cố hoàn thiện hồ sơ và trình.

Hậu quả là khi doanh nghiệp không trả được nợ, thiệt hại xảy ra, đi tìm trách nhiệm thì không chỉ giám đốc chi nhánh bị khởi tố, điều tra, xét xử, mà ngay cả các cán bộ tín dụng cấp dưới cũng vướng vào vòng lao lý.

Cần có hệ thống phân định trách nhiệm rõ ràng giúp các ngân hàng tạo nên một ranh giới để phòng tránh rủi ro

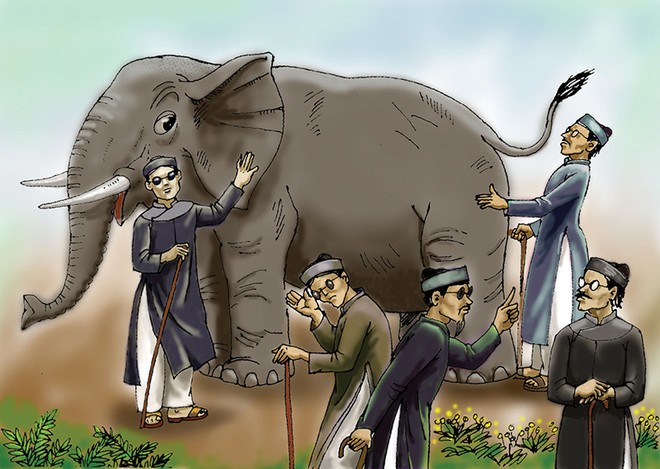

Cơ chế nào khiến “con voi chui lọt lỗ kim”?

Cơ chế nào khiến những hồ sơ tín dụng không đủ tiêu chuẩn lọt được qua khâu thẩm định để trình duyệt?

Cựu tổng giám đốc một ngân hàng quốc doanh đã trần tình trước tòa án rằng, sau khi được bổ nhiệm vào vị trí tổng giám đốc (tháng 6/2009), 3 tháng sau, bị cáo cho tiến hành tổng kiểm tra các đơn vị tại TP. Hà Nội và TP. HCM. Tuy nhiên, theo Nghị quyết của HĐQT, thì không kiểm tra các chi nhánh ở Hà Nội. Bị cáo đã cho đánh giá lại toàn bộ việc nâng quyền phán quyết cho vay và ký báo cáo gửi Ngân hàng Nhà nước, đề nghị thay đổi mô hình cho vay, nhưng không được chấp nhận.

Sau đó, đến năm 2011, bị cáo bị điều chuyển công tác và bị bắt tạm giam để điều tra. Hậu quả thiệt hại như hôm nay là tất yếu của thực trạng cho vay, cơ chế quản lý kéo dài từ năm 2009.

Hiện hệ thống ngân hàng tồn tại hai mô hình tổ chức kinh doanh, một bên là mô hình truyền thống, tồn tại từ khi có ngành ngân hàng, tổ chức theo đơn vị kinh doanh - các chi nhánh và một bên là mô hình kinh doanh theo khối nghiệp vụ. Trong vụ án đề cập ở trên, ngân hàng vẫn duy trì mô hình kinh doanh truyền thống, sự phân quyền cho các chi nhánh là rất lớn.

Trong ngân hàng theo mô hình khối nghiệp vụ, giám đốc chi nhánh chỉ có quyền quyết định với khoản vay có giá trị nhỏ. Có ngân hàng quy định, giám đốc chi nhánh TP. HCM chỉ có thẩm quyền đối với các khoản vay từ 500 triệu đồng trở xuống. Các khoản vay có giá trị lớn hơn, thẩm quyền phê duyệt thuộc về Trung tâm tín dụng và trên nữa là Hội đồng tín dụng.

Nhưng tại ngân hàng theo mô hình đơn vị kinh doanh, phân quyền phán quyết này lớn hơn rất nhiều, lên tới hàng chục tỷ đồng. Có ngân hàng quy định, thẩm quyền của giám đốc chi nhánh có thể quyết định cho vay lên tới 80 tỷ đồng, tùy thuộc vào chi nhánh loại 1 hay loại 2.

Tất nhiên, quyền phán quyết cho vay lớn thì các chỉ tiêu kinh doanh được giao hàng năm cũng lớn. Dù vậy, vẫn có nhiều trường hợp, với khách hàng lâu năm, quan trọng, yêu cầu cho vay lớn hơn quyền phán quyết của giám đốc chi nhánh. Với trường hợp này, giám đốc chi nhánh sẽ phải làm hồ sơ và tờ trình xin phê duyệt hạn mức cho vay đối với khách hàng đó.

Một số đại án ngân hàng gần đây cho thấy, đã xảy ra nhiều vi phạm trong việc xin nâng quyền phán quyết. Chẳng hạn, giám đốc chi nhánh cho vay cả trăm tỷ đồng, mà không trình hội sở phê duyệt. Giám đốc và các nhân viên dưới quyền đã “liều” lấy quyết định nâng quyền phán quyết cho vay của dự án khác đưa vào để hợp lý hóa hồ sơ cho vay. Hay giám đốc chi nhánh trình hồ sơ xin nâng quyền phán quyết dựa trên cơ sở thẩm định… trên giấy, tức là hoàn toàn dựa vào hồ sơ, báo cáo doanh nghiệp gửi tới, mà không thẩm định thực tế, nhưng vẫn lập báo cáo đánh giá khả thi dự án. Hậu quả là hàng trăm tỷ đồng của ngân hàng được cho vay, nhưng không thu hồi được.

Vậy thì mô hình khối nghiệp vụ hay mô hình đơn vị kinh doanh hạn chế được nhiều rủi ro hơn? Một luật sư từng có hàng chục năm làm lãnh đạo khối pháp chế ngân hàng nhận xét, mỗi mô hình kinh doanh đều có giá trị nhất định. Không thể nói rằng, mô hình khối nghiệp vụ không sản sinh ra các đại án.

Tại một ngân hàng lớn, hoạt động theo mô hình khối nghiệp vụ đã xảy ra vụ án với thiệt hại lên tới hơn 500 tỷ đồng. Các khoản vay của doanh nghiệp trong vụ án này thuộc thẩm quyền của phán quyết của Trung tâm tín dụng, giám đốc chi nhánh không đủ thẩm quyền để cho vay với hạn mức lên tới hơn 20 triệu USD. Nhưng thất thoát, thiệt hại vẫn xảy ra do khâu kiểm tra, giám sát hàng hóa thế chấp.

Nói cho cùng, cơ chế là do con người tạo ra và thất thoát, thiệt hại xảy ra là do yếu tố con người. Bất kể là mô hình quản trị nào cũng không thể loại bỏ hoàn toàn rủi ro từ yếu tố đạo đức nghề nghiệp. Các vụ án là bằng chứng rõ ràng nhất cho tình trạng cấp quản lý, nhân viên của ngân hàng đã có quan hệ lợi ích với khách hàng nhận lót tay và bằng mọi cách, hướng dẫn khách hàng hợp thức hoá hồ sơ, buộc cấp dưới phải giải quyết cho vay. Hậu quả là khách hàng sử dụng vốn không đúng mục đích, thậm chí có thể bị chiếm đoạt và không trả được ngân hàng, còn cán bộ ngân hàng thì phải trả lời trước vành móng ngựa.

Sau vài năm liên tiếp đối mặt với các án lớn, án nhỏ, nhân sự ngành ngân hàng đã biết sợ - nỗi sợ hậu quả pháp lý. Dù vậy, bên cạnh tăng cường quản lý, giám sát, đào tạo thì việc có hệ thống phân định trách nhiệm rõ ràng sẽ giúp các ngân hàng tạo nên một ranh giới, mà mỗi khi tiến sát tới đó, nhân sự ngân hàng phải cân nhắc được - mất, tiền - tù, lợi ích - trả giá. Điều này sẽ giúp giảm rủi ro thiệt hại cho các ngân hàng.

Bùi Trang