Vĩ mô ổn định - bệ đỡ dài hạn

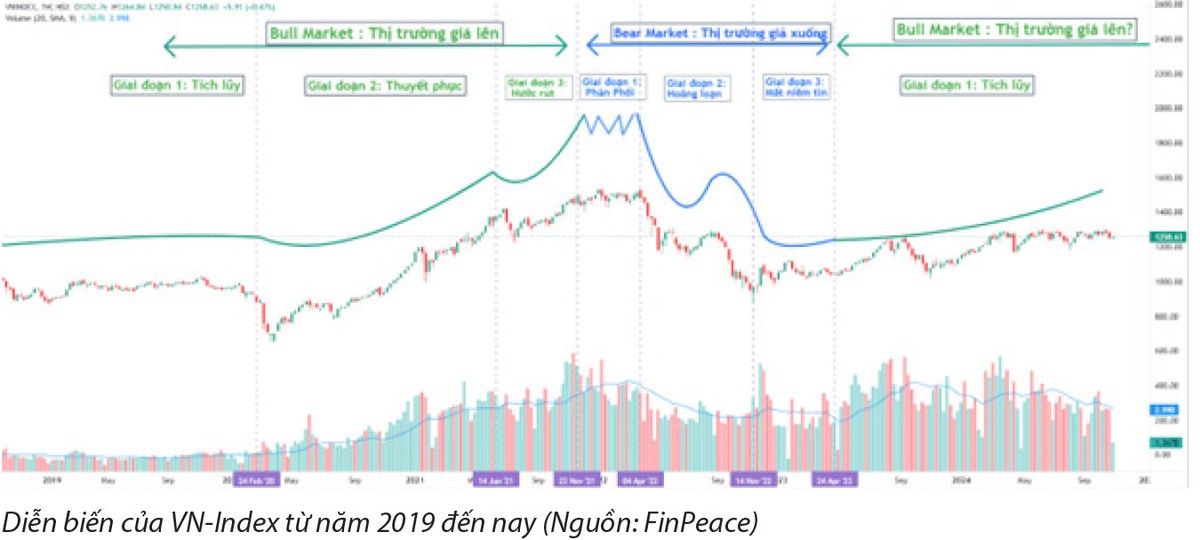

Kinh tế vĩ mô cung cấp bối cảnh rộng lớn cho các hoạt động trong thị trường chứng khoán. Việc theo dõi và phân tích các yếu tố vĩ mô giúp nhà đầu tư đưa ra quyết định chính xác hơn và tối ưu hóa lợi nhuận trong các giao dịch kinh tế. Nhìn lại các chu kỳ suy giảm của thị trường chứng khoán từ đỉnh những năm 2008, 2018, 2022, có thể thấy các đợt suy giảm này dồn dập, mạnh mẽ trong thời gian ngắn; trong đó, mỗi đợt suy giảm mạnh xảy ra trong vòng 2 - 3 tháng. Nguyên nhân suy giảm đều hội tụ hai điều kiện:

|

Ông Nguyễn Tuấn Anh, Chủ tịch Hội đồng quản trị Finpeace |

Thứ nhất là do sóng đầu cơ tăng mạnh. Nhìn vào Hình 1, có thể thấy, trong giai đoạn thị trường chứng khoán tạo đỉnh, hiệu suất của nhóm VNSmallcap (77,44%), VNMidcap (50,1%) vượt trội so với VN30 (8,2%).

|

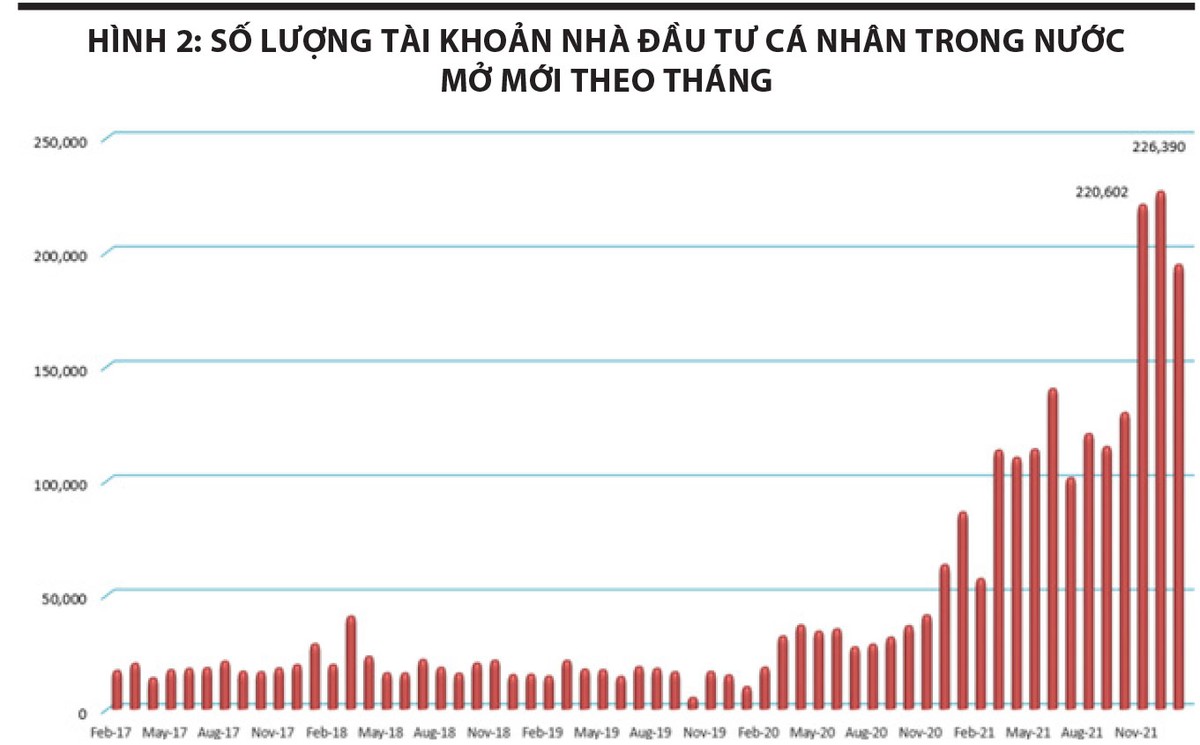

Thứ hai, thị trường chủ yếu vẫn là “cuộc chơi” của nhà đầu tư cá nhân (Hình 2). Lũy kế cả năm 2022, nhà đầu tư cá nhân trong nước đã mở mới gần 2,6 triệu tài khoản chứng khoán, mức kỷ lục trong 22 năm hoạt động của thị trường chứng khoán Việt Nam. Con số này thậm chí còn vượt qua tổng số lượng tài khoản mở mới của 6 năm trước đó (từ 2016 - 2021) cộng lại. Với hiệu suất ấn tượng mà thị trường mang lại cho nhà đầu tư, kênh chứng khoán thu hút dòng tiền, đặc biệt là dòng tiền đầu cơ ngắn hạn. Việc này khiến thị trường bước vào giai đoạn quá mua cùng sự FOMO của lớp nhà đầu tư cá nhân.

|

Sau các đợt giảm mạnh đó, VN-Index trong 24 năm qua đều vững vàng tại các ngưỡng thấp, vẫn đạt tăng trưởng lớn hơn 11% quy đổi theo năm. Theo quan sát của người viết, bệ đỡ dài hạn mà VN-Index có được là nhờ nền tảng kinh tế vĩ mô dài hạn ổn định của Việt Nam. Đơn cử, năm 2022, thị trường giảm mạnh (giảm 40% so với đỉnh), điều chỉnh sau khi có đợt trưởng đột biến (tăng 130% từ đáy) trong và sau đợt dịch Covid lịch sử đã đưa chỉ số VN-Index và giá của nhiều cổ phiếu về mức thấp (rẻ) so với sự phát triển của các doanh nghiệp niêm yết. Khi giá rẻ xuất hiện do sự bán tháo của giới đầu cơ, hiện tượng cắt lỗ xuất hiện nhưng cùng lúc lại là cơ hội của nhiều nhà đầu tư dài hạn ở giai đoạn 2023. Biểu hiện rõ rệt nhất là năm nay, lợi nhuận trên báo cáo của các quỹ đầu tư dài hạn đều tăng trưởng mạnh so với kết quả tệ của năm 2022.

Cơ hội thị trường tăng giá

Với sự phục hồi thể hiện rõ ở các chỉ số kinh tế vĩ mô 9 tháng đầu năm 2024, bao gồm GDP tăng 6,82%, lạm phát trong mức kiểm soát 3,88%, nhà đầu tư có thể dễ dàng tìm được hai nhóm cổ phiếu nêu trên. Một chỉ số cần chú ý là tổng mức bán lẻ hàng hóa, dịch vụ tăng 8,8% so với cùng kỳ năm trước. Chỉ số này cho thấy các doanh nghiệp hoạt động phục vụ cho thị trường bán lẻ đều tiếp tục có tiềm năng phát triển tốt.

Hơn nữa, thị trường đang từng bước hội tụ ba điều kiện quan trọng của thị trường tăng giá: Đầu tiên có thể nói, thị trường đi ngang tích lũy trong thời gian dài (2 năm qua).

Sự tham gia của các nhà đầu tư lớn gia tăng rõ rệt, được biểu hiện qua việc dư nợ margin tăng cao nhưng doanh thu mảng môi giới của các công ty chứng khoán giảm. Tính đến thời điểm cuối tháng 9/2024, tổng dư nợ margin tại 70 công ty chứng khoán theo dõi ước tính hơn 235.000 tỷ đồng, tăng mạnh so với con số 227.000 tỷ đồng tại thời điểm cuối quý II/2024 và cũng là kỷ lục trên thị trường chứng khoán Việt Nam.

|

Hầu hết các công ty chứng khoán lớn đều ghi nhận cho vay margin tăng. Đơn cử, tại TCBS, dư nợ margin cuối quý III/2024 đạt 25.483 tỷ đồng, tăng 790 tỷ đồng so với thời điểm cuối quý II/2024. Chứng khoán Mirae Asset có dư nợ margin tăng mạnh nhất nhì thị trường, từ 16.746 tỷ đồng cuối quý II lên 19.291 tỷ đồng cuối quý III. Margin tăng cao trong bối cảnh thanh khoản trên thị trường vẫn ở mức thấp. Tổng mức thanh khoản ba sàn giao dịch sụt giảm trong quý III/2024, đạt bình quân 18.561 tỷ đồng/phiên, giảm 26,5% so với quý II/2024. Tỷ lệ dư nợ margin/giá trị giao dịch bình quân nhích lên mức 18 lần, chủ yếu do thanh khoản giảm mạnh trong quý III không đồng pha với diễn biến về dư nợ cho vay margin. Đáng lưu ý, không phải đến bây giờ mà từ những quý trước đó, margin liên tiếp lập kỷ lục, trong khi hoạt động của nhà đầu tư cá nhân ảm đạm, được thể hiện qua doanh thu môi giới giảm. Việc này thể hiện nhà đầu tư lớn đang sử dụng margin tại các công ty chứng khoán tăng cao và lượng hàng trên thị trường ngày một cô đặc lại, giúp cho thị trường tiềm ẩn một pha tăng giá bỏ rơi mạnh.

Lọc cổ phiếu tốt

Phần lớn nhà đầu tư đang băn khoăn giữa việc chọn cổ phiếu giảm giá nhiều để mua, hay chọn lọc các cổ phiếu có cơ bản tốt. Câu trả lời rõ ràng nghiêng về sự chọn lọc cổ phiếu tốt, mà tiêu chí chủ yếu sẽ dồn vào hai mục tiêu:

Thứ nhất, cổ phiếu có kết quả kinh doanh vững vàng, không bị ảnh hưởng bởi yếu tố chu kỳ, thường là các cổ phiếu của những công ty hoạt động trong những ngành hàng mà nhu cầu không bị phụ thuộc vào biến động của nền kinh tế. Đây cũng là các công ty sản xuất, hoặc cung cấp sản phẩm/dịch vụ thiết yếu mà người tiêu dùng cần, bất kể tình hình kinh tế tăng trưởng hay suy thoái, thường có nhu cầu ổn định; có tăng trưởng bền vững có mô hình kinh doanh vững chắc, với doanh thu và lợi nhuận ổn định qua các kỳ kinh tế. Họ có khả năng duy trì lợi nhuận ngay cả trong thời kỳ khó khăn như FPT, HPG… Các công ty này thường chiếm thị phần lớn trong ngành và có thương hiệu mạnh, giúp họ duy trì khách hàng và tăng cường lòng trung thành, như VNM, MSN, HPG.

Thứ hai là nhóm cổ phiếu được kỳ vọng tăng trưởng mạnh trong chu kỳ tiếp theo (cả về doanh thu, lợi nhuận lẫn biên lợi nhuận). Việc chọn lọc các cổ phiếu này dựa trên các yếu tố như sự mở rộng thị trường, phát triển sản phẩm mới, hoặc thâm nhập vào thị trường mới. Các công ty tăng trưởng mạnh thường chú trọng đến công tác nghiên cứu và phát triển (R&D), không ngừng cải tiến sản phẩm và công nghệ, họ có khả năng ra mắt những sản phẩm hoặc dịch vụ mới mà thị trường chưa có.

Nhà đầu tư cũng cần chú ý tới các doanh nghiệp có vị thế cạnh tranh mạnh mẽ, có thể là nhờ vào thương hiệu mạnh, mạng lưới phân phối, hoặc công nghệ độc quyền, điều này giúp họ duy trì và mở rộng thị phần.