Hỗ trợ từ yếu tố quốc tế

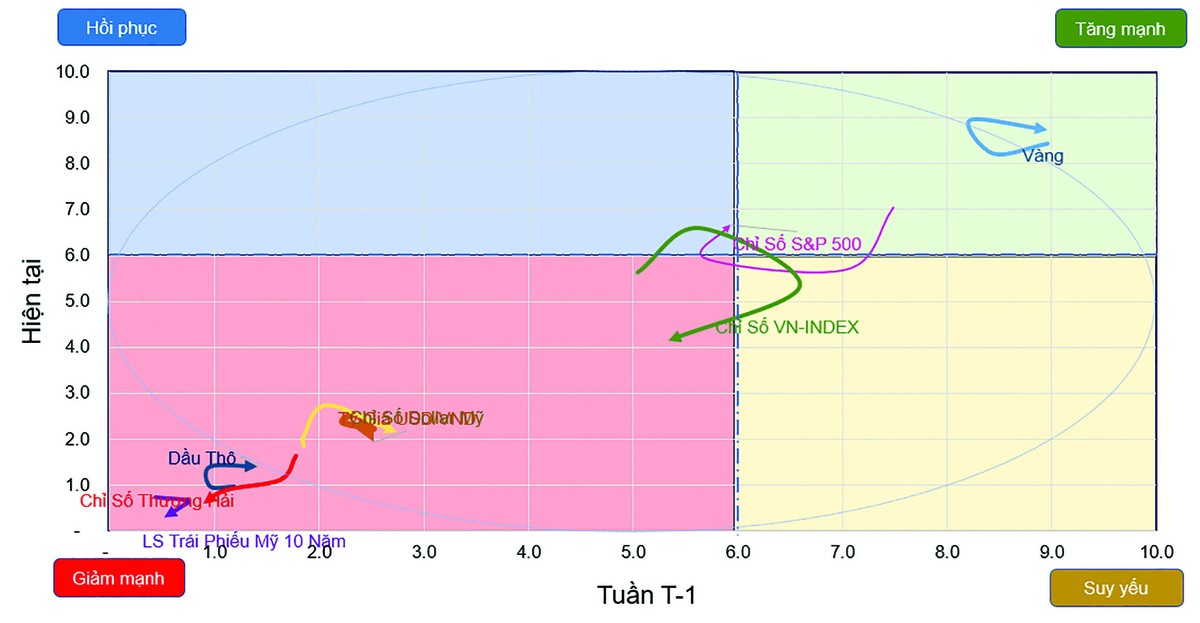

Thị trường chứng khoán Mỹ vừa ghi nhận tuần tăng điểm tích cực trên cả 3 chỉ số chính. Trong đó, chỉ số S&P 500 và Dow Jones Industrial Average tiếp tục lập mức đỉnh lịch sử mới, còn chỉ số Nasdaq Composite tăng trở lại, tiến gần hơn tới vùng đỉnh cũ.

Đà tăng này được hỗ trợ bởi sự lan tỏa rộng của các ngành, với cổ phiếu công nghệ và hàng tiêu dùng không thiết yếu đóng vai trò chủ đạo, phản ánh xu hướng chấp nhận rủi ro cao hơn của nhà đầu tư. Môi trường lãi suất thấp tạo điều kiện giảm chi phí vay cho cả doanh nghiệp lẫn người tiêu dùng, qua đó thúc đẩy tăng trưởng kinh tế và lợi nhuận doanh nghiệp.

Cục Dự trữ liên bang Mỹ (Fed) đã giảm lãi suất quỹ liên bang 50 điểm cơ bản, đưa mức lãi suất mục tiêu xuống còn 4,75 - 5,0%/năm tại cuộc họp tháng 9.

Biểu đồ dấu chấm (dot plot), mô phỏng quan điểm của các thành viên Fed về lãi suất trong những năm tới, cho thấy khả năng Fed sẽ tiếp tục cắt giảm lãi suất trong năm nay, với mức giảm thêm 50 điểm cơ bản vào cuối năm 2024 và 100 điểm cơ bản nữa vào cuối năm 2025. Tới năm 2026, khả năng Fed hạ thêm lãi suất vẫn có thể xảy ra, mặc dù các dự báo sẽ có sự phân tán nhiều hơn khi tiến vào tương lai xa.

Bài học từ lịch sử cho thấy phản ứng của thị trường đối với việc cắt giảm lãi suất phụ thuộc nhiều vào tình trạng của nền kinh tế. Các chu kỳ cắt giảm lãi suất trong bối cảnh không có suy thoái kinh tế thường mang lại lợi nhuận tích cực cho cổ phiếu sau 12 tháng. Lần này, Fed dường như đang thực hiện một chính sách phòng ngừa, cắt giảm lãi suất khi có cơ hội, dựa trên sự cải thiện của lạm phát, thay vì yếu kém kinh tế.

|

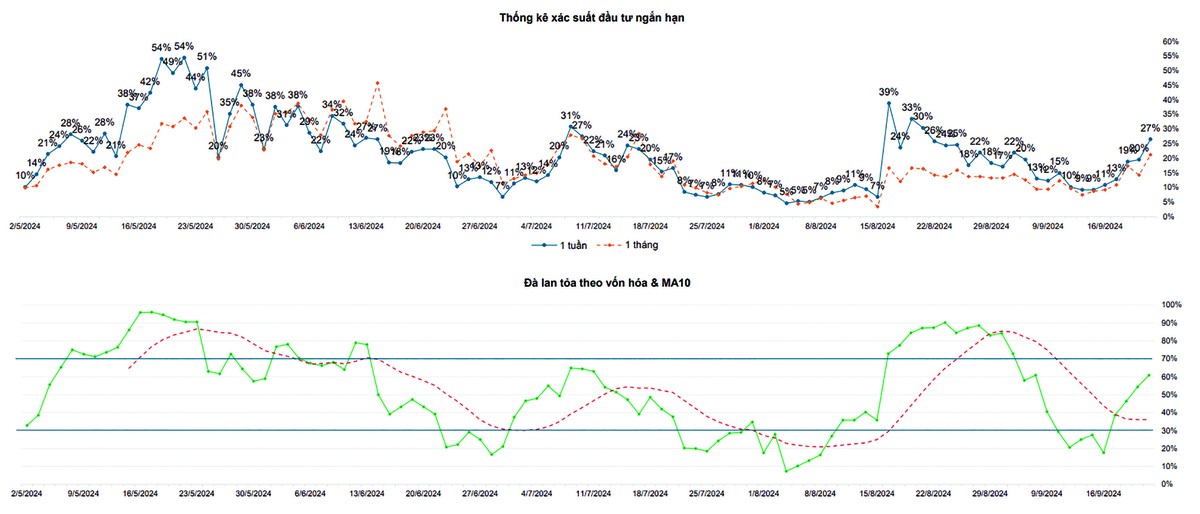

Các chỉ báo tâm lý thị trường ngày 20/9/2024. |

Chi tiêu tiêu dùng vẫn được duy trì, trong khi tỷ lệ thất nghiệp tăng chủ yếu do nguồn cung lao động gia tăng, thay vì làn sóng sa thải, cho thấy khả năng nền kinh tế có thể đạt được “hạ cánh mềm” vẫn là kịch bản cơ sở cao.

Miễn là suy thoái kinh tế không xảy ra, chúng tôi kỳ vọng thị trường chứng khoán sẽ tiếp tục xu hướng tăng trưởng, mặc dù có thể gặp biến động, với các cổ phiếu có tính chu kỳ và định giá thấp sẽ có cơ hội thu hẹp khoảng cách với cổ phiếu công nghệ lớn.

Với việc Fed cắt giảm 0,5% lãi suất, thị trường chứng khoán châu Á giao dịch trong trạng thái tích cực với sự dẫn dắt từ thị trường Nhật Bản. Các chỉ số chứng khoán Nhật Bản như Nikkei 225 và chỉ số Topix đều ghi nhận một tuần tăng điểm tích cực. Chứng khoán Trung Quốc cũng tăng điểm trong tuần qua.

Thông tin đáng chú ý, Trung Quốc giữ nguyên các lãi suất cho vay chuẩn chính trong kỳ điều chỉnh hàng tháng. Ngân hàng Nhân dân Trung Quốc thông báo giữ nguyên lãi suất cơ bản cho vay kỳ hạn 1 năm ở mức 3,35%/năm và kỳ hạn 5 năm ở mức 3,85%/năm.

Việc Fed cắt giảm lãi suất đã tạo điều kiện linh hoạt hơn về mặt tiền tệ cho Trung Quốc, giúp tập trung vào việc giảm bớt gánh nặng nợ cho người tiêu dùng và doanh nghiệp, khi nước này tìm cách thúc đẩy đầu tư và chi tiêu.

Xét về vận động các loại tài sản, lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm đã tăng lên 3,72%/năm, trong khi Fed bắt đầu chu kỳ nới lỏng tiền tệ được kỳ vọng từ lâu bằng việc cắt giảm lãi suất xuống mức 4,75 - 5%/năm. Thị trường trái phiếu hiện đang phản ánh kỳ vọng rằng Fed sẽ tiếp tục giảm lãi suất thêm 2%/năm trong vòng 12 tháng tới, đưa lãi suất quỹ liên bang xuống dưới 3%/năm.

Đường cong lợi suất trái phiếu đã chuyển sang vùng dương và có khả năng sẽ tiếp tục tăng mạnh trong năm tới, với lãi suất ngắn hạn có thể giảm trong khi lãi suất trung và dài hạn đã phản ánh phần lớn tác động của các biện pháp nới lỏng từ Fed.

|

Đồ thị vận động các tài sản quan trọng. |

Tuy nhiên, với chiến lược giao dịch hiện tại, chúng tôi cho rằng việc Fed tiếp tục giảm quy mô bảng cân đối kế toán có thể tạo áp lực lên lợi suất trái phiếu Mỹ, đặc biệt là kỳ hạn dài, khiến lợi suất khó giảm sâu.

Điều này có thể tạo ra những biến động ngắn hạn và lo ngại cho nhà đầu tư trên thị trường chứng khoán với khả năng lợi suất có thể quay trở lại mức 4%/năm, gia tăng rủi ro trong ngắn hạn trong thời gian tới một cách chiến lược.

Giá dầu ghi nhận tăng khi tâm lý chấp nhận rủi ro lan rộng trên các thị trường tài chính toàn cầu sau đợt cắt giảm lãi suất mạnh tay của Fed. Giá dầu thô WTI tăng lên gần chạm mốc 72 USD/thùng, trong khi giá dầu Brent cũng tăng lên gần 75 USD/thùng.

VN-Index: Sóng tăng ngắn hạn được tái lập

Hưởng ứng diễn biến tích cực phía liên thị trường, thị trường chứng khoán trong nước ghi nhận những chuyển biến mới tích cực hơn trong tuần vừa qua. Theo đó, khép lại tuần giao dịch, chỉ số VN-Index dừng chân tại mốc 1.272,04 điểm, tăng 20,33 điểm (tăng 1,62%), lấy lại toàn bộ những gì đã mất trong tuần trước đó.

Dưới góc nhìn kỹ thuật, tín hiệu hồi phục trong tuần qua đã giúp chỉ số nhanh chóng vá lại các ngưỡng hỗ trợ đánh mất trước đó, điển hình là quanh vùng hỗ trợ 1.265 điểm (MA20).

Bên cạnh đó, thanh khoản tuần qua cũng ghi nhận cải thiện tích cực qua các phiên, cho thấy dòng tiền đã có sự tự tin đáng kể khi cầu chủ động liên tục được cải thiện đẩy giá đi lên, đặc biệt trong 3 phiên cuối tuần. Hỗ trợ tâm lý giao dịch của các nhà đầu tư được ghi nhận là nhờ vào (1) chính sách lãi suất đảo chiều của Fed và (2) Bộ Tài chính đã ban hành thông tư sửa đổi, bổ sung một số quy định về giao dịch chứng khoán, trong đó có việc xoá bỏ yêu cầu có tiền trong tài khoản trước khi đặt lệnh (pre-funding) đối với nhà đầu tư nước ngoài sẽ có hiệu lực kể từ ngày 2/11/2024.

Đây là một bước quan trọng để Việt Nam được nâng hạng từ cận biên lên mới nổi theo tiêu chí của FTSE trong tương lai gần.

Có thể thấy, các chuyển biến trong tuần được đánh giá là tiền đề giúp hình thành sóng tăng mới và nếu tiếp tục được duy trì sẽ giúp cải thiện xác suất đầu tư ngắn hạn, từ đó khích lệ sự trở lại của dòng tiền lớn và tạo ra nhiều cơ hội đầu tư phong phú hơn. Kịch bản VN-Index trở lại vùng 1.300 điểm đang là kịch bản ưu tiên ở thời điểm này.

|

Đồ thị kỹ thuật VN-Index ngày 20/9/2024. |

Các tín hiệu kỹ thuật khác cũng ghi nhận có sự cải thiện tích cực hơn. Cụ thể, chỉ báo RSI ghi nhận hồi phục trở lại mức 55,61, nghiêng hẳn về phe mua. Chỉ báo MACD cũng hồi phục và chuẩn bị cắt lên đường Signal, dần cho tín hiệu mua.

Các chỉ báo định lượng cũng cho tín hiệu hồi tích cực khi ghi nhận sự trở lại của dòng tiền mạnh dần và có sự lan tỏa dưới sự dẫn dắt của nhóm vốn hóa lớn.

Hiện tại, dấu ấn của nhóm vốn hóa lớn được ghi nhận với vai trò dẫn dắt chỉ số và dòng tiền vẫn ở mức tích cực. Các dòng cổ phiếu ngân hàng, chứng khoán đang trở thành tâm điểm chính, đồng thời sự khởi sắc dần của nhóm bất động sản đang tạo ra những cộng hưởng tích cực cho tổng thể hồi phục của thị trường.

Ngoài ra, dòng tiền còn ghi nhận có sự lan tỏa sang các nhóm cổ phiếu, giúp độ rộng thị trường cải thiện tích cực hơn.

Các sự lựa chọn cổ phiếu thuộc các ngành như thực phẩm, bán lẻ, hóa chất, công nghệ thông tin, xây dựng và vật liệu xây dựng, y tế cũng đang bổ sung đáng kể mục tiêu cho các vị thế giải ngân trong ngắn hạn. Nhìn chung, dòng tiền hồi phục tích cực đi kèm sự đồng thuận của nhóm vốn hóa lớn đang giúp đà tăng hiện tại có độ tin cậy cao hơn, độ bền vững lớn hơn.

Tuy vậy, cơ hội mua mới vẫn nên ưu tiên các nền giá chặt chẽ và các nhịp/phiên chỉnh để tìm kiếm điểm giải ngân tối ưu nhất, đặc biệt chú ý tại nhóm cổ phiếu thu hút được dòng tiền, duy trì xu hướng tăng tích cực và còn nhiều tiềm năng tăng trưởng.