Ảnh Shutterstock.

Ảnh Shutterstock.

Tại Mỹ, các quỹ ETF đang sở hữu 4.000 tỷ USD tài sản, giảm nhẹ so với mức đỉnh khoảng 4.600 tỷ USD vào tháng 2/2020, khi nhà đầu tư rút bớt tiền trước mối lo nền kinh tế sẽ chịu tổn thất nặng nề vì đại dịch Covid-19.

Trong đó, các quỹ ETF cổ phiếu nắm giữ khoảng 2.490 tỷ USD, các quỹ tập trung vào trái phiếu sở hữu 770 tỷ USD.

Các quỹ ETF thông dụng thường là dạng đơn giản nhất - theo dõi các chỉ số chung trên thị trường chứng khoán. Tuy nhiên, ngày nay, các sản phẩm mà quỹ ETF cung cấp cho nhà đầu tư xuất hiện dưới nhiều dáng vẻ, khẩu vị khác biệt.

Thị trường chứng kiến sự gia tăng của các quỹ ETF tập trung vào các sản phẩm như nợ xấu, phái sinh…, những ngóc ngách của thị trường với đặc thù riêng biệt.

Điều này làm dấy lên mối lo ngại sự phát triển của ETF, vốn thu hút dòng vốn đầu tư lớn từ các nhà đầu tư cá nhân, nhỏ lẻ, không chuyên nghiệp, sẽ tạo nên những biến động mạnh, tác động tiêu cực tới an toàn của nhà đầu tư, cũng như thị trường chung.

Quỹ ETF ra đời được xem là giải pháp thay thế có tính thanh khoản cao hơn so với các quỹ tương hỗ. Nhưng thanh khoản của chứng chỉ quỹ ETF có thể bị ảnh hưởng bởi nhiều yếu tố như khối lượng giao dịch của chứng khoán cơ cấu, mức độ rủi ro của môi trường đầu tư…

Do đó, từ lâu, giới chức quản lý cũng như các thành viên thị trường đã bày tỏ lo ngại các đợt bán tháo mạnh mẽ chứng chỉ quỹ ETF có thể gây ra những chấn động trên thị trường chung, nhất là trong giai đoạn có nhiều áp lực.

Diễn biến này đã từng xảy ra vào tháng 8/2015, khi các quỹ ETF bị bán tháo, góp phần làm trầm trọng thêm đà lao dốc của thị trường và mới đây nhất là vào tháng 3/2020, khi đại dịch Covid-19 bùng nổ.

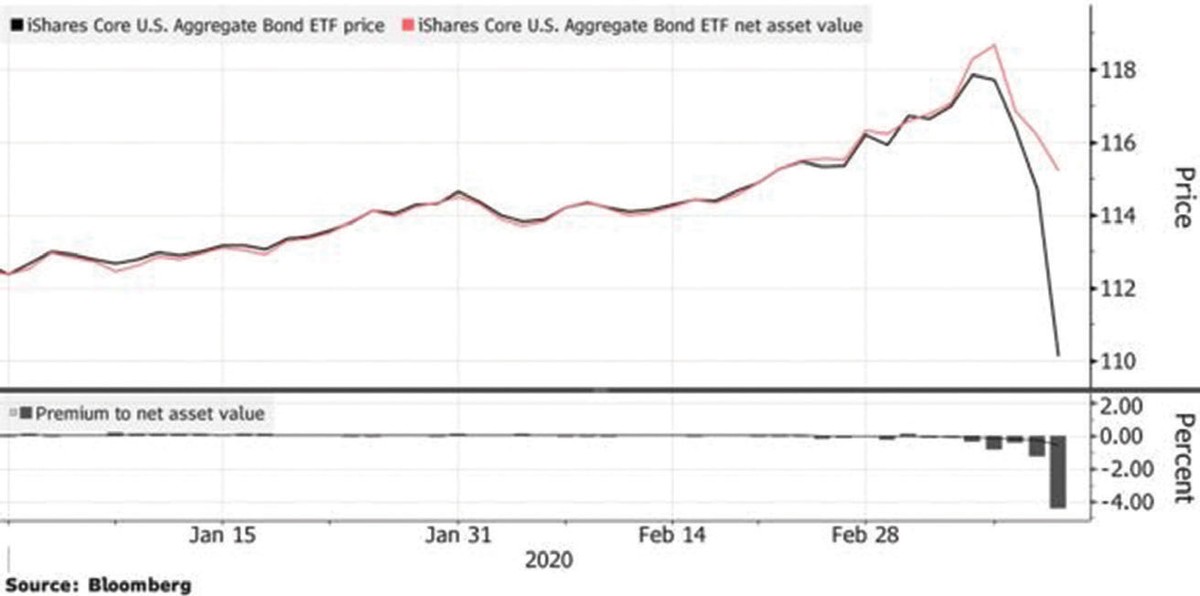

Cụ thể, các quỹ ETF trái phiếu bộc lộ các dấu hiệu khủng hoảng khi giá chứng chỉ quỹ duy trì giao dịch ở mức thấp hơn giá trị của tài sản cơ sở. Thông thường, tổ chức phát hành tính toán và công bố giá trị tài sản ròng (NAV) của quỹ ETF hàng ngày, dựa vào giá đóng cửa của chứng khoán cơ cấu trong danh mục sau khi cộng các lệ phí và chi phí.

Chênh lệch giá chứng chỉ quỹ ETF và NAV lớn nhất kể từ năm 2008 tới nay.

Trong phiên giao dịch, thị giá chứng chỉ quỹ có thể thay đổi liên tục do sự dao động của giá cổ phiếu trong danh mục đầu tư hay nhu cầu của nhà đầu tư.

Tuy nhiên, cơ chế kinh doanh chênh lệch giá (arbitrage) giữa các thành viên lập quỹ và tổ chức tạo lập thị trường sẽ đảm bảo giá chứng chỉ quỹ ETF liên hệ chặt chẽ với giá của các chứng khoán cơ cấu, đồng nghĩa với việc giữ thị giá chứng chỉ quỹ ETF gần với NAV.

Việc giá chứng chỉ quỹ thấp hơn so với NAV/chứng chỉ quỹ không lạ, nhưng diễn biến này được duy trì trong thời gian dài với mức độ chênh lệch lớn, tạo nên hiện tượng hiếm gặp từ trước tới nay.

Ví dụ, giá chứng chỉ quỹ iShares iBoxx $ Investment Grade Corporate Bond ETF (quỹ có quy mô 31 tỷ USD) có giá chứng chỉ quỹ thấp hơn 3,3% so với NAV vào giữa tháng 3/2020, mức chênh lệch lớn nhất kể từ năm 2008.

Trong khi đó, quỹ quy mô 23 tỷ USD iShares 20+ Year Treasury Bond chứng kiến giá chứng chỉ quỹ giảm hơn 5% so với NAV/chứng chỉ quỹ, mức cao nhất từ trước tới nay.

Tình trạng trên khiến Cục Dự trữ Liên bang Mỹ (Fed) phải có hành động chưa từng có tiền lệ: mua chứng chỉ quỹ của một số quỹ ETF chuyên về trái phiếu, để đảm bảo đủ nhu cầu đối với trái phiếu doanh nghiệp.

Theo đó, Fed có thể mua lại 10% số trái phiếu đang lưu hành của một tổ chức phát hành và 20% tài sản của bất kỳ quỹ ETF nào có liên quan chủ yếu tới trái phiếu doanh nghiệp đầu tư Mỹ. Chương trình mua lại sẽ dừng sau ngày 30/9, trừ khi được Fed gia hạn.