Về quy mô thị trường, hiện nay thị trường có khoảng 50.000 nhà thuốc. Trong đó, nhà thuốc nhỏ lẻ vẫn chiếm đa số thị trường, với khoảng 85% thị phần. Tuy nhiên, các chuỗi nhà thuốc hiện đại đang không ngừng mở rộng quy mô.

|

Chuỗi Long Châu dẫn đầu về số lượng cửa hàng và có lãi từ năm 2021 |

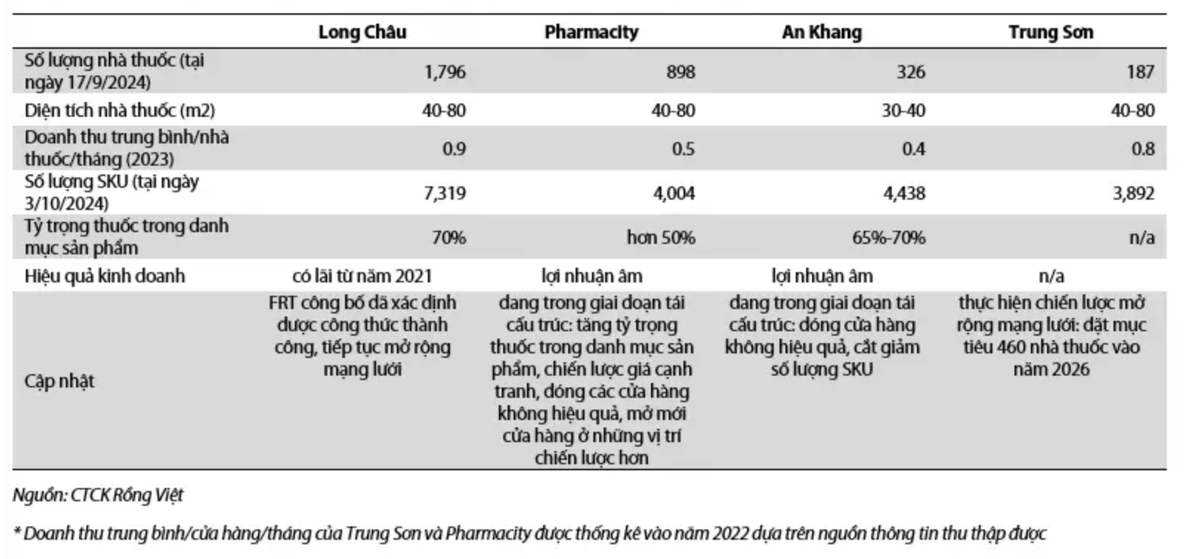

Đối với chuỗi nhà thuốc, tính tới ngày 17/9/2024, thị trường ghi nhận bốn chuỗi nhà thuốc quy mô lớn gồm chuỗi Long Châu với 1.796 cửa hàng, chuỗi Pharmacity với 898 cửa hàng; chuỗi An Khang với 326 cửa hàng; chuỗi Trung Sơn với 187 cửa hàng.

Hiện tại, theo thống kê của Chứng khoán Rồng Việt chỉ có chuỗi Long Châu có lãi từ năm 2021, ngược lại ba chuỗi gồm Pharmacity, An Khang đang thua lỗ. Trong đó, đáng chú ý, chuỗi Pharmacity sau khi chạm mốc 1.000 cửa hàng liên tục tái cấu trúc, thu hẹp và kinh doanh chưa có lãi khi phải tái cấu trúc thay cả lãnh đạo, cũng như giảm số lượng cửa hàng.

Pharmacity có lỗ lũy kế 2.350 tỷ đồng tại thời điểm cuối năm 2022

Pharmacity được thành lập khá sớm, từ năm 2011, nhận được sự hậu thuẫn từ một số cổ đông lớn, bao gồm quỹ đầu tư SK Group và Mekong Capital. Trong giai đoạn 2018-2022, khi thị trường Việt Nam mới bùng nổ mô hình chuỗi nhà thuốc hiện đại, Pharmacity là cái tên dẫn đầu, luôn duy trì khoảng cách với các đối thủ bám sau. Vị thế của Pharmacity vẫn được duy trì cho đến tháng 8/2022 với hệ thống 1.100 nhà thuốc.

Tuy nhiên, Pharmacity mở rộng nhanh nhưng lại có chiến lược tiếp cận chưa phù hợp tại VIệt Nam. Pharmacity, từ 2022 trở về trước, đi theo hướng một nhà thuốc hiện đại học tập các nước phát triển – nhà thuốc tiện lợi nơi khách hàng đến không chỉ để mua thuốc mà còn mua các sản phẩm mỹ phẩm và FMCG khác (tỷ lệ sản phẩm không phải thuốc chiếm khoảng 70% danh mục sản phẩm) cũng như việc nhấn mạnh đến mô hình self-service (tự phục vụ).

“Mô hình này theo chúng tôi đánh giá là chưa phù hợp với nhu cầu hiện tại của khách hàng Việt Nam khi tìm đến một nhà thuốc với mục đích chủ yếu là mua thuốc chữa bệnh. Ngoài ra, chiến lược giá bán cao hơn so với các nhà thuốc khác cũng làm giảm khả năng cạnh tranh về giá của Pharmacity”, Chứng khoán Rồng Việt nhận định.

Hệ quả là Pharmacity liên tục ghi nhận lỗ ròng trong các năm gần đây. Theo số liệu của Chứng khoán Rồng Việt có được cho đến năm 2022, Pharmacity ghi nhận lỗ lũy kế 2.350 tỷ đồng (số liệu năm 2023 chưa được công bố).

Hiện tại, Pharmacity thực hiện việc tái cấu trúc bằng cách đóng bớt các cửa hàng hoạt động không hiệu quả, mở mới cửa hàng ở những vị trí chiến lược hơn, nhưng quan trọng nhất là thay đổi cơ cấu sản phẩm theo hướng tăng tỷ trọng thuốc trong danh mục sản phẩm và thực hiện mức giá cạnh tranh đi kèm dịch vụ tốt.

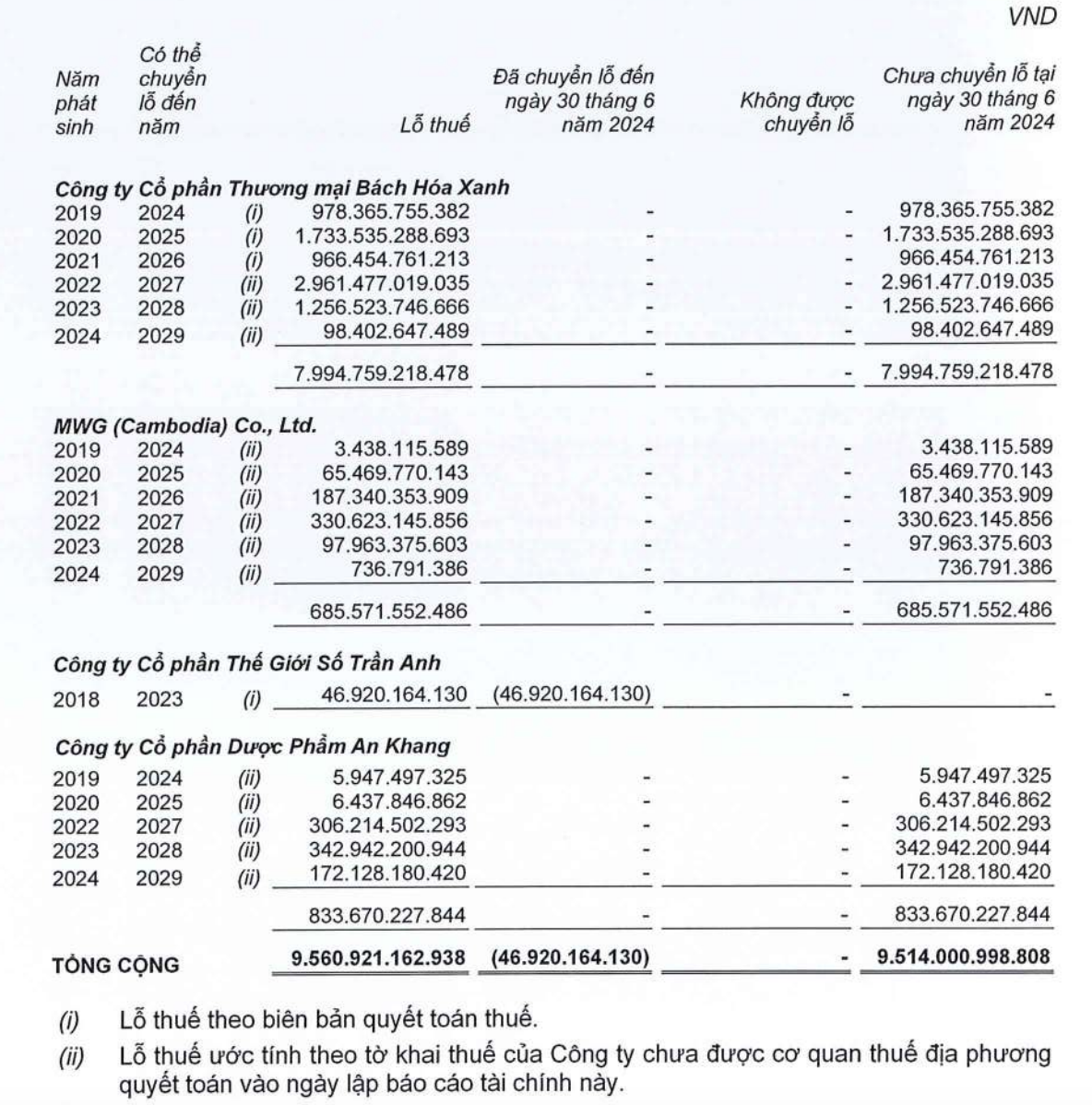

An Khang đang lỗ lũy kế 833,67 tỷ đồng

Chuỗi nhà thuốc An Khang, tiền thân là Phúc An Khang, được thành lập năm 2002, hiện thuộc sở hữu của CTCP Đầu tư Thế giới Di động (mã MWG – sàn HOSE) từ cuối năm 2021 (trước đó Thế giới Di động đầu tư thiểu số vào An Khang từ năm 2017).

Tuy có cùng mô hình kinh doanh tương tự như chuỗi Long Châu, An Khang lại không tập trung vào thuốc kê đơn cho các bệnh mãn tính, cũng như không nhận được nhiều sự chú ý từ Thế giới Di động (khi công ty này đang dồn lực cho chuỗi bách hóa tiện lợi Bách hóa Xanh).

“Chúng tôi cho rằng đây là yếu tố cốt lõi khiến An Khang hụt hơi trong việc cạnh tranh với Long Châu”, Chứng khoán Rồng Việt đánh giá.

Trong năm 2022, An Khang tăng nhanh số lượng nhà thuốc, từ 170 nhà thuốc vào cuối năm 2021 lên 500 nhà thuốc vào cuối năm 2022, sau đó chậm lại quá trình mở rộng chuỗi nhà thuốc, đạt 527 nhà thuốc vào cuối năm 2023.

Đến ngày 17/9/2024, Thế giới Di động đã đóng tổng cộng 201 nhà thuốc An Khang, và thông báo chuỗi nhà thuốc đang trong quá trình tái cấu trúc, bao gồm đóng bớt các nhà thuốc không mang lại hiệu quả kinh doanh, cắt giảm số lượng SKU.

Theo kế hoạch của Thế giới Di động, An Khang đặt mục tiêu 300 cửa hàng vào cuối năm 2024, tăng trưởng doanh thu hai chữ số, và đạt điểm hòa vốn trước 31/12/2024. Sau khi đóng cửa hàng, doanh thu trung bình/cửa hàng/tháng của An Khang đã đạt 500 triệu đồng, cao hơn mức 450 triệu đồng hồi cuối năm 2023, tuy nhiên còn cách mức hòa vốn theo công bố là 550 triệu đồng.

|

Chuỗi An Khang đang còn lỗ luỹ kế tại thời điểm 30/6/2024 |

Tính tới 30/6/2024, chuỗi An Khang đã lỗ thêm 172,1 tỷ đồng trong nửa đầu năm 2024 và nâng tổng lỗ luỹ kế 833,67 tỷ đồng.

Trung Sơn đang mở rộng nhờ vốn mới của Tập đoàn Dongwha Pharm

Trung Sơn là chuỗi nhà thuốc lâu đời lớn nhất miền Tây (thành lập năm 1997). Theo thống kê của Chứng khoán Rồng Việt vào ngày 17/9/2024, Trung Sơn hiện diện tại TP.HCM (3 chi nhánh) và một số tỉnh Đồng bằng sông Cửu Long, chủ yếu là Cần Thơ, An Giang, Đồng Tháp, Vĩnh Long…

Tháng 8/2023, Tập đoàn Dongwha Pharm (Hàn Quốc) đã mua 51% cổ phần của Trung Sơn Pharma, theo Business Korea, với mức giá gần 30 triệu USD, tương đương mức định giá 60 triệu USD (hơn 1.412 tỷ).

Theo số liệu mới nhất của Chứng khoán Rồng Việt, Trung Sơn Pharma đạt doanh thu 1.340 tỷ vào năm 2022 (thông tin về lợi nhuận sau thuế không được công bố). Với mức doanh thu này, mỗi cửa hàng của Trung Sơn Pharma đạt 0,8 tỷ đồng doanh thu/tháng, thấp hơn mức 0,84 tỷ đồng/tháng của Long Châu, nhưng cao hơn mức 0,49 tỷ đồng/tháng của Pharmacity và 0,26 tỷ đồng/tháng của An Khang trong cùng năm. Ngoài chuỗi nhà thuốc, Trung Sơn Pharma còn sở hữu một thẩm mỹ viện Trung Sơn Cosmetic.

Sau hợp tác với Dongwha Pharm, Trung Sơn Pharma đặt mục tiêu tăng hệ thống nhà thuốc lên 460 nhà thuốc vào năm 2026, tức gấp 2,5 lần số nhà thuốc hiện tại và tiến vào các thành phố lớn – nơi sự cạnh tranh sẽ lớn hơn nhiều do sự hiện diện dày đặc các nhà thuốc của Long Châu, An Khang, và Pharmacity.

Long Châu có lãi từ năm 2021

Long Châu, thuộc sở hữu của CTCP Bán lẻ Kỹ thuật số FPT (mã FRT – sàn HOSE), là chuỗi bán lẻ dược phẩm quy mô lớn đầu tiên có lãi (từ năm 2021) và hiện đang dẫn đầu về số lượng nhà thuốc, cán mốc 1.796 nhà thuốc (ngày 17/9/2024).

Điểm mạnh của Long Châu là khả năng áp dụng công nghệ tiên tiến vào hoạt động nhờ lợi thế công ty liên quan là CTCP FPT – công ty công nghệ hàng đầu Việt Nam. Long Châu đã ứng dụng công nghệ trí tuệ nhân tạo (AI), machine learning (máy học), big data (dữ liệu lớn), và robot mạng (BOT) vào công việc chăm sóc khách hàng (hiểu rõ và dự báo nhu cầu thuốc của khách hàng với nguồn dữ liệu khách hàng lớn khoảng 20 triệu khách hàng, giám sát và đảm bảo khách hàng tuân thủ phác đồ điều trị, hỗ trợ nhận dạng thông tin từ đơn thuốc, giúp giảm thiểu sai sót trong quá trình mua thuốc), quản lý hàng tồn kho (đảm bảo luôn có sẵn thuốc theo nhu cầu của khách hàng), tối ưu hóa quy trình vận hành, đào tạo dược sĩ qua các khóa học trực tuyến.

“Chúng tôi cho rằng trong thời gian tới, cạnh tranh trong thị trường bán lẻ dược phẩm sẽ ngày càng gia tăng”, Chứng khoán Rồng Việt nhận định.