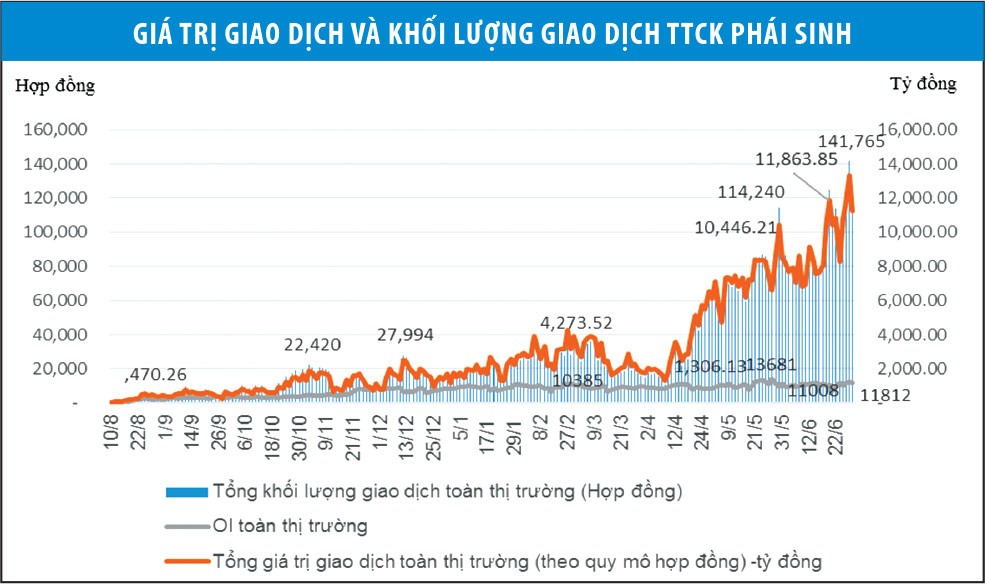

14.000 tỷ đồng là giá trị giao dịch trên thị trường phái sinh ngày 10/7/2018 - ngày sàn phái sinh tròn 11 tháng mở cửa. Trong khi đó, tại sàn cơ sở, tổng cộng giá trị giao dịch của 1.500 mã chứng khoán trên HOSE, HNX và UPCoM chỉ đạt chưa tới 3.000 tỷ đồng. Hai con số này đặt cạnh nhau dấy lên một nghi vấn: Phải chăng sàn phái sinh đang hút mạnh lượng tiền từ sàn cơ sở (sàn cổ phiếu)? Nếu diễn biến này tiếp tục, liệu bức tranh chung TTCK có bị lệch, sàn cơ sở liệu có ngày càng đuối thanh khoản hay không?

Chứng khoán phái sinh: Tiền chảy thực rất nhỏ

Đánh giá về con số 14.000 tỷ đồng giá trị giao dịch trên sàn phái sinh, bà Nguyễn Thị Thu Hà, Giám đốc Phòng TTCK phái sinh, Sở Giao dịch chứng khoán Hà Nội cho biết, đây là giá trị danh nghĩa, còn số tiền thực tế thanh toán trên phái sinh chỉ 10% số này.

Tỷ lệ ký quỹ trong giao dịch phái sinh là 10% và như vậy, dòng tiền giao dịch thực chỉ chiếm 10% hoặc hơn 10% một chút (tùy theo mức ký quỹ mà các CTCK yêu cầu nhà đầu tư) so với giá trị giao dịch danh nghĩa được ghi nhận trên thị trường.

Điểm hấp dẫn của TTCK phái sinh là tỷ lệ ký quỹ cao, thanh toán T+0, nên một nhà đầu tư có thể quay vòng tiền của mình liên tục trong phiên. Nếu tính thêm yếu tố này và giả định tốc độ quay vòng dòng tiền đầu tư của nhà đầu tư phái sinh bình quân từ 5-10 lần/phiên thì con số tiền thực rót vào phái sinh hàng phiên còn nhỏ hơn nữa. Nó có thể chỉ bằng 10-20% số tiền 1.400 tỷ giá trị giao dịch thực tế được ghi nhận trên thị trường.

Trở lại với câu hỏi có hay không việc dòng tiền từ thị trường cổ phiếu chảy mạnh sang phái sinh? Khi nhìn sâu vào giá trị giao dịch thực tế, bà Hà cho rằng, câu trả lời là không. Dòng tiền lớn tạm chưa chảy mạnh vào thị trường cơ sở là do có lý do riêng của nó.

Trong khi đó, trên TTCK, ghi nhận của Đầu tư Chứng khoán cho thấy, nhiều nhà đầu tư cảm nhận sự bất thường khi thanh khoản trên TTCK phái sinh lớn gấp nhiều lần thị trường cơ sở. Sự bất thường này xuất phát từ thực tế, thị trường phái sinh chỉ có 1 loại hàng hóa, lại mới ra đời chưa được 1 năm, còn thị trường cơ sở có trên 1.500 loại hàng hóa, đã hoạt động gần 18 năm, vậy tại sao thanh khoản trên thị trường mới lại vượt quá xa thị trường đã có nền tảng nhiều năm trước đó?

Ông Lê Kiên Hùng, một nhà đầu tư lâu năm trên TTCK thậm chí còn cho rằng, sự vận động của thị trường chung đang quá lệch lạc. Nhà quản lý cần có giải pháp can thiệp để điều chỉnh sự lệch lạc này về mức độ cân bằng hơn.

“Giải pháp gì thì tôi không đưa ra được, nhưng rõ ràng, nhìn thanh khoản trên thị trường cơ sở cứ suy yếu trong khi thị trường phái sinh phình to lên như hiện nay, trong tương lai, thị trường cơ sở còn bao nhiêu người chơi?”, ông Hùng nêu quan điểm.

Thị trường cơ sở: Bật thanh khoản lên, cách nào?

Không chỉ đuối thanh khoản, thị trường cơ sở còn đuối điểm số khi chỉ trong 3 tháng, đã rơi mạnh từ đỉnh VN-Index 1.200 điểm (thiết lập trong tháng 4) xuống dưới mốc 900 điểm.

Hàng loạt câu hỏi xoay quanh các diễn biến trong nước và quốc tế đã được đặt ra: Liệu chu kỳ khủng hoảng kinh tế thế giới có lặp lại sau 10 năm? Liệu Cục Dự trữ liên bang Mỹ tăng lãi suất có phải là nguyên nhân trực tiếp dẫn đến thị trường cổ phiếu toàn cầu đi xuống? Cuộc chiến thương mại Mỹ - Trung nếu kéo dài và ngày càng mạnh mẽ sẽ dẫn đến những hệ lụy gì cho các nền kinh tế trong đó có Việt Nam? Nền kinh tế Việt Nam đang ở đâu trong chu kỳ tăng trưởng và vì sao GDP tăng trong 6 tháng đầu năm nay mà TTCK lại đi xuống? Đâu là những lo lắng trọng yếu của nền kinh tế lúc này? Khối ngoại bán ròng có phải là họ muốn rút chân khỏi TTCK Việt Nam không?...

Trên các phương tiện thông tin đại chúng, nhà quản lý và không ít chuyên gia đã đưa ra những kiến giải theo các góc nhìn riêng, tạo nên một bức tranh thông tin đa sắc. Tuy nhiên, với nhà đầu tư, quyết định xuống tiền lại thường đến từ những yếu tố chi tiết và cụ thể hơn nhiều so với những lý giải vĩ mô.

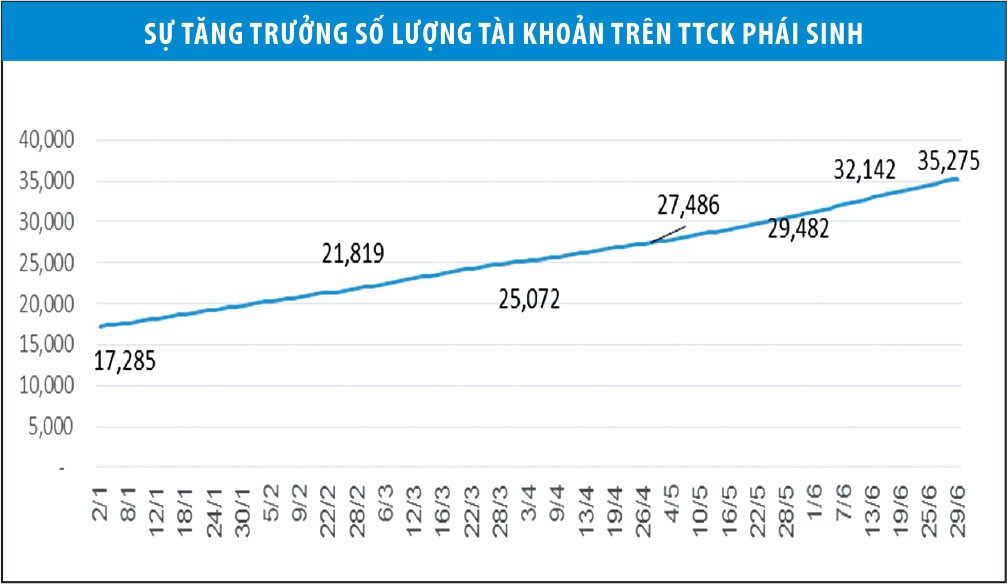

Ông Hoàng Công Thu, nhà đầu tư tại Hà Nội cho biết, đầu tư trên phái sinh “khoái” hơn mua cổ phiếu niêm yết ở nhiều điểm, trước hết vì nó thỏa mãn được cảm xúc thấy ngay lãi, lỗ của nhà đầu tư. Sau đó, dòng tiền quay vòng nhanh, margin lớn, dễ chơi nên nhà đầu tư cá nhân gia nhập thị trường này ngày càng nhiều là dễ hiểu.

Thống kê của Trung tâm Lưu ký chứng khoán cho biết, số lượng tài khoản giao dịch phái sinh liên tục được mở, trung bình mỗi ngày có 150 tài khoản mới. Tính đến hết tháng 6/2018, đã có 35.275 tài khoản giao dịch phái sinh được mở, gấp 2 lần so với thời điểm cuối năm 2017.

Về lý thuyết, chứng khoán phái sinh mở ra để dành cho người chơi chính là tổ chức đầu tư với chức năng chính là phòng hộ rủi ro. Tuy nhiên, ở Việt Nam, phái sinh thực tế lại hấp dẫn nhà đầu tư cá nhân, đầu tư với mong muốn giao dịch để kiếm lãi. Sự sôi động của sàn phái sinh cho thấy, chỉ cần sàn hội đủ các yếu tố hấp dẫn cần thiết, sẽ có sức thu hút nhà đầu tư.

Với sàn cơ sở, trong bối cảnh chỉ số chứng khoán suy giảm và chưa rõ điểm dừng vì chịu tác động từ nhiều yếu tố, vậy trong phạm vi các giải pháp chủ động, có giải pháp kỹ thuật gì để tăng tính hấp dẫn cho sàn này?

Hiện nay, mua cổ phiếu vẫn chịu quy định về thời gian thanh toán T+2; margin vẫn bị khống chế tỷ lệ 50% và chỉ dành cho cổ phiếu niêm yết (không có UPCoM và những mã lên sàn niêm yết dưới 6 tháng không được margin) và nhiều hạn chế kỹ thuật khác.

Hiệp hội Kinh doanh chứng khoán và không ít công ty chứng khoán như MBS, HSC, SSI … đã có những bản kiến nghị, góp ý đến Sở, đến UBCK và chờ đợi giải pháp để dòng tiền chảy một cách thông thoáng hơn. Tuy nhiên, sự thay đổi này chưa đến trên thị trường cơ sở.

Thực trạng cổ phiếu yếu thanh khoản, vì thế không hẳn chỉ đến từ các yếu tố khách quan, mà còn có thể đến từ nguyên nhân nội tại, là các yếu tố kỹ thuật này.