Sự chuyển biến tích cực từ liên thị trường đã giúp VN-Index duy trì đà hồi phục. Cụ thể, sau cuộc họp chính sách vừa qua, Cục Dự trữ Liên bang Mỹ (Fed) đã “đánh tiếng” cho thị trường biết về một đợt cắt giảm lãi suất sẽ được thực hiện vào cuối năm nay và xóa đi nghi ngờ về khả năng tăng lãi suất.

Ngoài ra, để dọn đường cho việc hạ lãi suất thì bắt đầu từ tháng 6/2024, Fed sẽ giảm bớt việc thắt chặt định lượng bằng cách chỉ cho phép 25 tỷ USD trái phiếu kho bạc đáo hạn không được tái đầu tư mỗi tháng, thay vì mức 60 tỷ USD như hiện tại. Phản ứng với thông tin này, các chỉ số chứng khoán Mỹ hồi phục khá tốt, còn chỉ số US Dollar giảm từ 106,1 điểm về 105 điểm, lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm cũng hạ nhiệt.

Trên thị trường chứng khoán Việt Nam, thanh khoản thấp nhưng dòng tiền vẫn dành sự quan tâm đặc biệt đối với nhóm cổ phiếu vốn hóa lớn, thậm chí có một số mã âm thầm vượt đỉnh như FPT, TCB. Bối cảnh vận động của dòng tiền như vậy thường dẫn đến kịch bản là thị trường rất khó có nhịp giảm mạnh hơn 15% so với đỉnh.

|

Một số bất ổn vĩ mô có dấu hiệu lắng xuống khi tỷ giá dần hạ nhiệt và kết quả kinh doanh quý I/2024 kém khả quan của nhóm ngân hàng (chủ yếu là các ngân hàng nhỏ) đã được phản ánh vào giá. Nhìn chung, thị trường hấp thụ tương đối đầy đủ những thông tin xấu, bối cảnh hiện tại không còn tin xấu đủ sức nặng để ép VN-Index giảm sâu hơn mức đáy cũ 1.170 điểm.

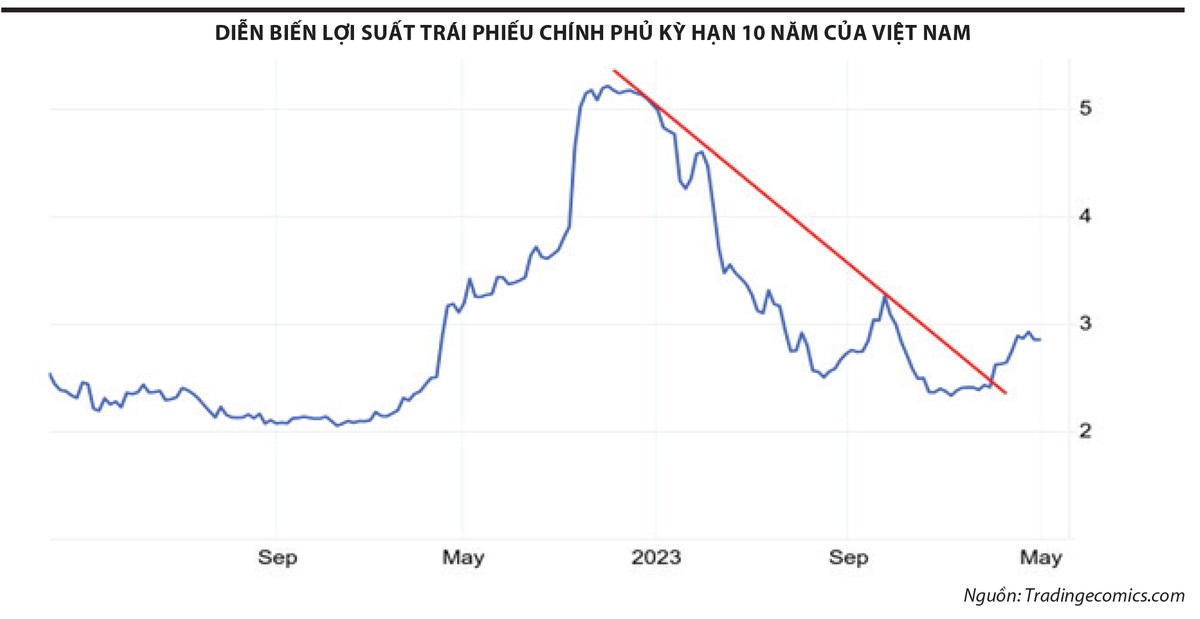

Mặc dù vậy, thị trường đang thiếu động lực để kỳ vọng cho sóng tăng mới, tình hình vĩ mô chỉ là không xấu đi, chứ không phải là tốt hơn so với trước khi VN-Index giảm mạnh. Chẳng hạn, lợi suất trái phiếu chính phủ kỳ hạn 10 năm đã phá vỡ xu hướng giảm dài hạn từ năm 2022, tức kỳ vọng của thị trường là mặt bằng lãi suất sẽ có xu hướng tăng dần trong thời gian tới. Khi lãi suất tăng lên thì những tài sản mang tính rủi ro cao như cổ phiếu sẽ bớt dồi dào thanh khoản, cũng như định giá thị trường chứng khoán bớt hấp dẫn hơn.

Nhìn chung, chúng tôi giữ quan điểm rằng, nhịp giảm vừa qua là cơ hội đầu tư tốt nhất trong năm 2024, nhưng cần phải tính toán kỹ điểm mua vào để tiết kiệm chi phí và thời gian. Với nền tảng vĩ mô hiện tại, chúng tôi đang nghiêng về kịch bản VN-Index cần có thêm thời gian để cân bằng và tích lũy trong biên độ khoảng 1.170 - 1.250 điểm; mặt bằng thanh khoản trên HOSE dự kiến sẽ duy trì ở mức thấp, 10.000 - 15.000 tỷ đồng/phiên trong vài tuần tới.