Trong tháng 2, giới đầu tư chứng kiến lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm liên tục tăng mạnh và chạm 1,415%/năm, tức tăng gần 30% so với đầu tháng, đây là mức tăng hàng tháng lớn nhất kể từ năm 2016 theo dữ liệu của Dow Jones Market Data.

Động thái này là một lời nhắc nhở rõ ràng đối với các nhà đầu tư rằng trái phiếu không phải là một khoản đầu tư ít biến động và có thể ảnh hưởng xấu đến danh mục như thế nào.

Trong phiên giao dịch thứ Sáu (26/2) tuần trước, chỉ số Dow Jones giảm 1,5%, S&P 500 giảm 0,48% về lần lượt 30.863,07 điểm và 3.808,4 điểm, và hiện đều giao dịch dưới đường trung bình 50 ngày (MA 50).

Theo nhà phân tích thị trường đọc lập Stephen Todd cho biết: “Hiện tượng cổ phiếu bị bán mạnh có thể vẫn chưa kết thúc trong thời gian tới”.

Tuy nhiên, đối với tất cả những lo lắng về lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm tăng cao, cổ phiếu trong tháng 2 vẫn đạt được mức tăng ấn tượng. Trong tháng 2, chỉ số Dow tăng 3,2%, chỉ số S&P 500 ghi nhận mức tăng 2,6% và Nasdaq đạt mức tăng 0,9%, mặc dù trong tuần 22-26/2 vừa qua, chỉ số Nasdaq giảm 4,9% trong tuần, đánh dấu tuần giảm giá tồi tệ nhất kể từ 30/10/2020 tới nay.

Nhiều người cho rằng việc bán tháo trên sàn Nasdaq Composite chủ yếu do nhóm cổ phiếu công nghệ, điều đã được dự báo từ trước đó sau khi nhóm cổ phiếu này liên tục tăng nóng, đặc biệt là với các cổ phiếu sôi động như Tesla.

Theo Jeff Hirsch, chuyên gia phân tích Stock Trader’s Almanac nhận định: “Thị trường đã đã giao dịch vùng quá mua kéo dài cả năm 2020 và kéo sang những tháng đầu năm 2021”.

Jeff Hirsch cho biết thêm: “Sau đợt tăng giá mạnh vào nửa đầu tháng 2, mọi người đã tìm kiếm một cái cớ để chốt lời”.

Trong tháng 2/2021, hai nhóm cổ phiếu năng lượng và tài chính tạo được mức sinh lời tốt nhất lần lượt tăng 21,5% và 11,4% so với đầu tháng. Trong đó, nhóm năng lượng được hưởng lợi từ đà tăng của giá dầu, trong khi nhóm tài chính hưởng lợi từ kỳ vọng kinh tế mở cửa trở lại.

Thị trường sẽ diễn biến như thế nào trong tháng 3/2021?

Theo ông Jeff Hirsch kỳ vọng: “Thị trường sẽ vẫn tiếp tục chịu áp lực bán ra của cổ phiếu trong giai đoạn đầu tháng, cổ phiếu sẽ giao dịch vùng thấp hơn trong giai đoạn giữa tháng và hồi phục trở lại vào cuối tháng.

Hirsch cho biết: “Thị trường có thể sẽ tiếp tục củng cố vào tháng 3, nhưng tôi kỳ vọng thị trường sẽ sớm tìm thấy nhiều động lực hỗ trợ mới và sau đó sẽ thử thách lại mức cao gần đây. Trong lịch sử, giai đoạn tháng 4 thường là tháng có mức tăng ấn tượng nhất trong năm”.

|

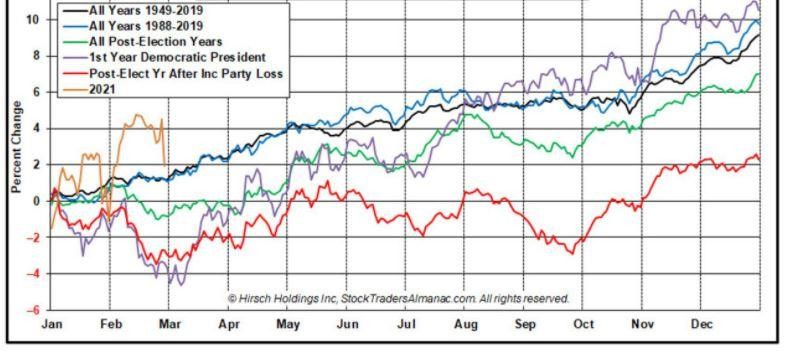

Biểu đồ tỷ suất sinh lời theo tháng của chỉ số S&P 500 kể từ năm 1949 (Nguồn: STOCK TRADER’S ALMANAC) |

Đối với câu hỏi lợi suất trái phiếu tăng ở mức độ nào sẽ ảnh hưởng tới thị trường cổ phiếu, các chiến lược gia tại Citigroup đưa ra nhận định rằng lợi suất có khả năng tiếp tục tăng nhưng mức tăng này sẽ sớm được Cục Dự trữ Liên bang Mỹ (Fed) khống chế tại một thời điểm sắp tới.

Các nhà phân tích trong nhóm chiến lược toàn cầu của Citigroup nhận định: “Chắc chắn Fed sẽ để cho lợi suất trái phiếu thực (lợi suất trái phiếu sau khi đã trừ đi lạm phát) tăng lên trên 0%, điều này sẽ kéo theo tỷ lệ sử dụng đoàn bẩy cao tại khu vực tư nhân và khu vực nhà nước”.

Với việc Cơ quan Quản lý Thực phẩm và Dược phẩm Mỹ (FDA) vừa phê duyệt vắc xin Covid-19 của Johnson & Johnson (J&J) để sử dụng trong trường hợp khẩn cấp. Bên cạnh đó, Hạ Viện Mỹ tiếp tục thông qua bước tiếp theo gói cứu trợ trị giá 1.900 tỷ USD, điều này đang được kỳ vọng giúp kinh tế tiếp tục hồi phục kéo theo lạm phát quay trở lại.

Các chuyên gia của Citigroup cho biết: “lợi suất thực của trái phiếu 10 năm (lợi suất trái phiếu sau khi đã trừ đi lạm phát) giảm xuống dưới âm 1% do việc nới lỏng định lượng của Fed vào năm ngoái, nhưng trong vài tuần qua đã leo lên âm 0,6%”.

Các chuyên gia của Citigroup cho biết thêm: “lợi suất trái phiếu 10 năm của Mỹ có thể chạm mức 2%, khi đó lợi suất thực sẽ về lại 0%”.

Các nhà phân tích dường như không đưa ra kịch bản giảm giá nhưng họ cảnh báo rằng lợi suất trái phiếu tăng trở lại gần với mức bình thường trong lịch sử có thể gây áp lực cho nhiều cổ phiếu tăng trường hơn so với nhóm cổ phiếu giá trị.