Bảo vệ nhà đầu tư, chìa khóa vực dậy niềm tin

Mới đây, Hiệp hội Các nhà đầu tư tài chính Việt Nam (VAFI) đã đề xuất Chính phủ cần đảm bảo an toàn, hiệu quả hơn cho các nhà đầu tư tham gia thị trường trái phiếu, từ đó gây dựng lại niềm tin trong giới đầu tư, xây dựng thị trường phát triển phát triển, tạo kênh huy động vốn dài hạn cho doanh nghiệp. Theo VAFI, cần xây dựng hành lang pháp lý cho các loại trái phiếu gần như “tuyệt đối an toàn”: được bảo lãnh thanh toán tiền lãi và vốn gốc đúng hạn trong mọi tình huống, có thể có rủi ro nhỏ như lạm phát, tiền mất giá.

Kỳ vọng một sản phẩm trái phiếu “tuyệt đối an toàn” khó có cơ sở, bởi bản chất của sản phẩm đầu tư là luôn có rủi ro nhất định. Nhưng rõ ràng, việc gia tăng “đai an toàn” cho nhà đầu tư trên thị trường trái phiếu doanh nghiệp là đòi hỏi cấp thiết từ thực tiễn, sau những vụ đổ vỡ trên thị trường trái phiếu, nhiều trái chủ có nguy cơ mất trắng khoản đầu tư, khiến niềm tin trên thị trường này bị giảm sút nghiêm trọng.

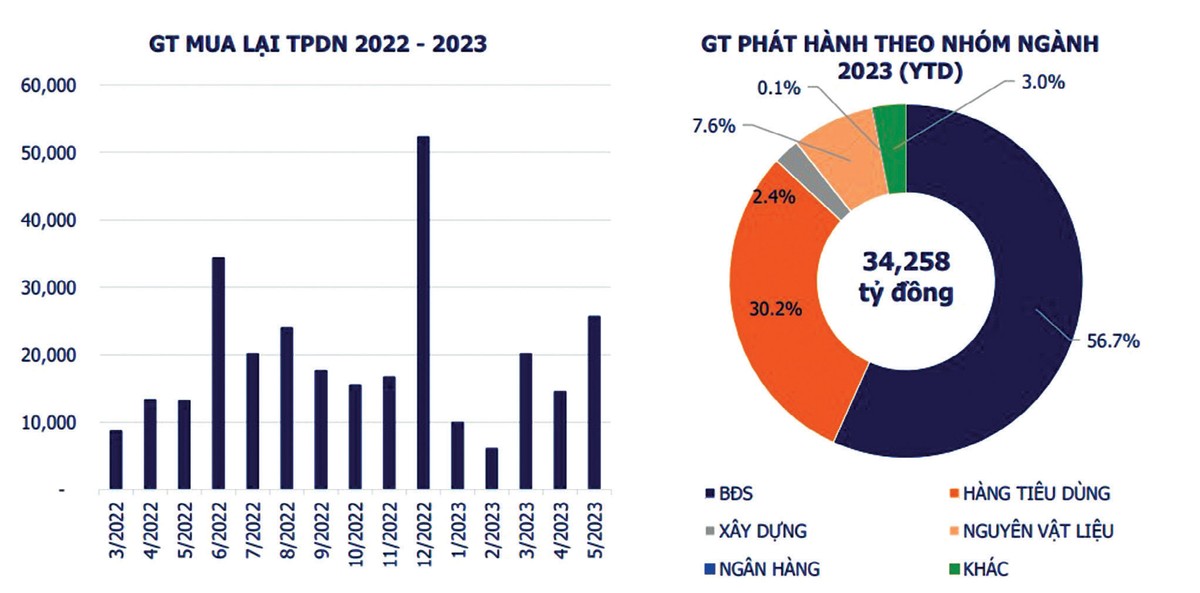

Sau khi Chính phủ ban hành Nghị định số 08/2023/NĐ-CP ngày 5/3/2023 sửa đổi, bổ sung và ngưng hiệu lực thi hành một số điều tại các nghị định quy định về chào bán trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán ra thị trường quốc tế, cùng với những động thái tích cực nhằm tháo gỡ khó khăn cho thị trường bất động sản và thị trường trái phiếu doanh nghiệp, mức độ căng thẳng của thị trường trái phiếu có phần giảm đi. Số liệu thống kê của Bộ Tài chính cho thấy, đã có 15 doanh nghiệp phát hành được 26.400 tỷ đồng trái phiếu doanh nghiệp ra thị trường từ sau thời điểm Nghị định 08/2023 có hiệu lực.

|

Trước đó, giai đoạn cuối năm 2022 và 2 tháng đầu năm 2023, hầu như không có doanh nghiệp nào phát hành thành công. Bên cạnh đó, cũng có khoảng trên 30 doanh nghiệp, tổ chức phát hành đạt được thỏa thuận gia hạn thời hạn trái phiếu doanh nghiệp với trái chủ và đã có báo cáo chính thức lên Sở Giao dịch chứng khoán Hà Nội (HNX).

Tuy vậy, chưa xét tới việc nhiều đợt phát hành trái phiếu gần đây, với bên mua chủ yếu là ngân hàng, được xem là một động thái “đảo nợ” thì giá trị trái phiếu doanh nghiệp phát hành giảm mạnh so với con số 257.857 tỷ đồng trong 6 tháng đầu năm 2022, hay 600.000 tỷ đồng trái phiếu doanh nghiệp riêng lẻ được phát hành trong năm 2021.

|

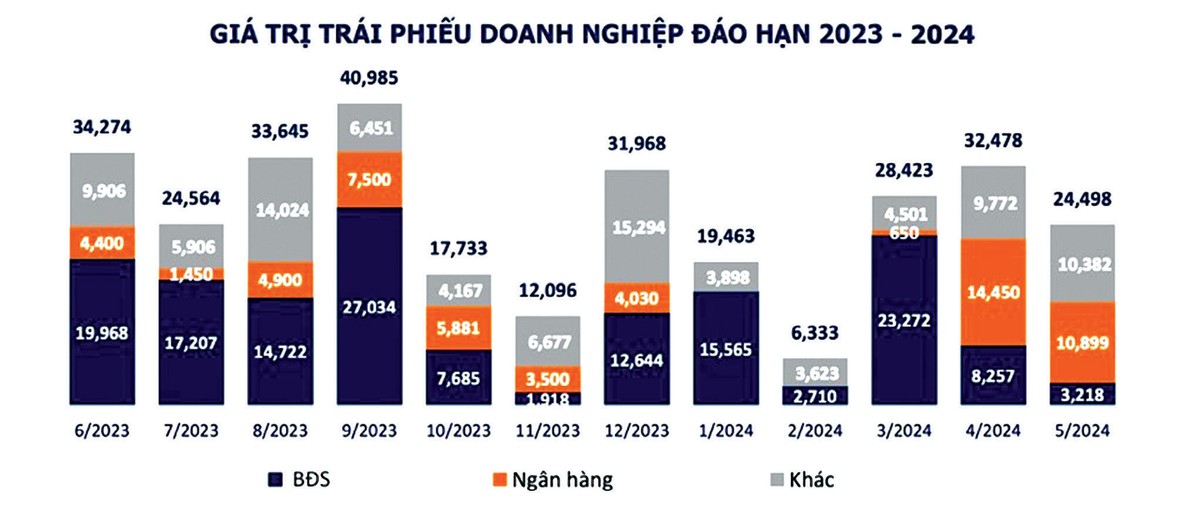

Những vụ đổ vỡ trên thị trường trái phiếu doanh nghiệp không chỉ gây ách tắc trên thị trường này, mà ảnh hưởng tiêu cực tới thị trường bất động sản cùng hàng loạt lĩnh vực khác, khiến dòng chảy vốn trong nền kinh tế chậm lại.

Kỳ vọng vào “chợ” trái phiếu riêng lẻ

Sau hàng loạt sự cố trên thị trường trái phiếu, điển hình là câu chuyện Vạn Thịnh Phát và ngân hàng SCB thời gian qua, một trong những nguyên nhân dẫn đến sự ảm đạm ở các thương vụ phát hành trái phiếu mới, như đánh giá từ nhiều tổ chức nghiên cứu như FiinRatings hay Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), là việc nhà đầu tư cá nhân sợ rơi vào trường hợp “không biết tổ chức phát hành là ai”.

Thực tế, như Báo Đầu tư Chứng khoán từng phản ánh, trong giai đoạn tăng trưởng nóng của thị trường trái phiếu doanh nghiệp, rất nhiều doanh nghiệp chỉ có tuổi đời vài tháng cũng huy động thành công hàng ngàn tỷ đồng qua phát hành trái phiếu riêng lẻ.

Lãnh đạo Quỹ đầu tư PVIAM nhận xét, thực tế, không phải nhà đầu tư nào cũng có khả năng hoặc có đủ công cụ để đánh giá các khoản đầu tư trái phiếu của mình có mức độ an toàn cao hay không, dù cho nhà đầu tư đó được xác nhận đáp ứng tiêu chí “nhà đầu tư chuyên nghiệp”. Lợi thế của các nhà đầu tư tổ chức như PVIAM hay một số quỹ đầu tư lớn là hệ thống mối quan hệ cùng bộ máy nhân sự với đầy đủ các chuyên gia tài chính, luật sư để có thể thương thảo các hợp đồng có lợi và an toàn nhất cho mình, nhưng với các nhà đầu tư cá nhân thì không dễ như vậy.

Một trong những kỳ vọng lớn hiện nay của các thành viên là trong tháng 7 này, Sở Giao dịch chứng khoán Hà Nội (HNX) sẽ đưa vào vận hành hệ thống giao dịch trái phiếu doanh nghiệp riêng lẻ tập trung .

Theo bà Tạ Thanh Bình, Vụ trưởng Vụ Phát triển thị trường, Ủy ban Chứng khoán Nhà nước, khi thị trường vận hành, công ty chứng khoán thành viên sẽ kiểm soát tốt thành phần nhà đầu tư tham gia thị trường, đúng nghĩa là nhà đầu tư chứng khoán chuyên nghiệp.

Ngoài ra, thị trường trái phiếu thứ cấp mới tăng sự minh bạch trái phiếu doanh nghiệp và tăng tiếp cận từ đơn vị phát hành tới nhà đầu tư, qua đó, nâng cao chất lượng thanh toán, giảm thiểu rủi ro cho nhà đầu tư.

Nhận định được ông Vũ Duy Khánh, Giám đốc Phân tích đầu tư, Công ty cổ phần Chứng khoán Smart Invest đưa ra: “Thị trường bây giờ vận hành giống sản phẩm repo hơn, tức là nhà đầu tư hưởng lãi suất cố định. Khi đưa lên sàn, giao dịch mang tính lãi, lỗ như giao dịch cổ phiếu thì cuộc chơi sẽ khốc liệt hơn”.

Có thể hiểu, khi thị trường chuyên nghiệp hơn, trái phiếu được trả về đúng bản chất sản phẩm đầu tư, tức là mua có thể lãi và cũng có thể lỗ.

PGS. TS Vũ Minh Khương, Giảng viên Trường Chính sách công Lý Quang Diệu, Singapore cho biết, tại nhiều quốc gia, hiện trái phiếu được phát hành theo 3 loại. Một là phát hành trái phiếu có bảo hiểm, giúp nhà đầu tư yên tâm bỏ tiền vì bảo hiểm kiểm tra rất kỹ chất lượng trái phiếu; thứ hai là phát hành trái phiếu có bảo lãnh. Cuối cùng, trái phiếu không có bảo lãnh, bảo hiểm thì cần ít nhất thẩm định qua đánh giá của các đơn vị chuyên nghiệp. Một số quốc gia không chú ý đầu tư nâng cấp hệ sinh thái cho trái phiếu như Indonesia hay Philippines chỉ phát hành được lượng trái phiếu rất nhỏ. Trong khi ở Hàn Quốc, họ có thể phát hành cả nghìn tỷ USD trái phiếu.

“Xây dựng một nền tảng cho hệ thống tài chính lành mạnh cho tương lai của Việt Nam là vấn đề rất cấp bách”, ông Khương khuyến nghị.