Lỗ lớn vì lỡ đua theo sóng

Thị trường chứng khoán giảm điểm trong quý IV/2018, VN-Index giảm từ mức 1.021 điểm xuống 892 điểm, tương ứng giảm 12,6%. Trong đó, nhiều cổ phiếu giảm sâu, kể cả một số cổ phiếu “ngôi sao” như VNM, DHG, VCS… cũng không nằm ngoài xu hướng. Giai đoạn này, tâm lý nhà đầu tư chấp nhận lý do “cổ phiếu giảm theo đà giảm chung của thị trường”.

Trong tuần giao dịch đầu tiên sau Tết Nguyên đán 2019 (11 - 15/2/2019), thị trường hứng khởi, chỉ số chứng khoán liên tiếp tăng điểm, VN-Index đóng cửa tuần trên ngưỡng 950 điểm. Thanh khoản được cải thiện tích cực, vượt lên trên mức trung bình 20 tuần, với hơn 4.300 tỷ đồng mỗi phiên được giao dịch trên cả hai sàn niêm yết.

Với diễn biến này, áp lực chốt lời ngắn hạn đang có chiều hướng tăng. Nhiều nhà đầu tư hồ hởi khi thấy giá trị tài sản tăng lên và rút kinh nghiệm từ năm 2018, họ sẵn sàng bấm nút chốt lời, hoặc cơ cấu lại danh mục. Ngược lại, không ít nhà đầu tư đang “méo mặt” khi lỡ “đua theo sóng”, mua phải những cổ phiếu chuyển từ giai đoạn tăng giá sang giai đoạn giảm giá.

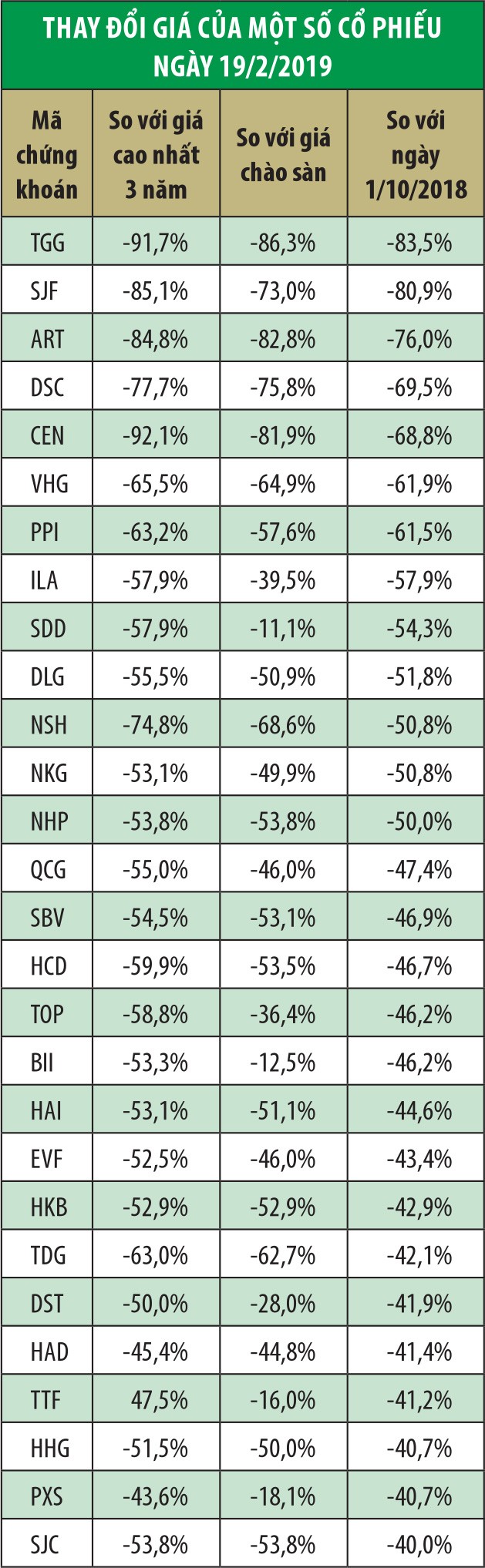

Thống kê sơ bộ, trong quý IV/2018, có hơn 160 cổ phiếu có mức giảm giá trên 13%, lớn hơn mức giảm của VN-Index. Trong đó, 98 mã giảm trên 20%, với quá nửa số mã giảm trên 30%. Sau Tết Nguyên đán đến nay, thị trường tăng điểm, nhưng vẫn có không ít mã giảm trên 40% trong giai đoạn 1/10/2018 - 19/2/2019, mức giảm lớn hơn nhiều khi so với mức đỉnh trong vòng 3 năm và giá ngày chào sàn.

Điểm danh một số mã gây thất vọng

Công ty cổ phần Xây dựng và Đầu tư Trường Giang (TGG) niêm yết trên HOSE ngày 25/5/2018. Giai đoạn mới niêm yết, cổ phiếu TGG có diễn biến tăng giá ấn tượng, từ mức giá đóng cửa phiên giao dịch đầu tiên 12.800 đồng/cổ phiếu tăng lên 30.300 đồng/cổ phiếu vào ngày 21/8/2018, sau đó lao dốc. Hiện giá cổ phiếu này chỉ còn 2.640 đồng/cổ phiếu (ngày 20/2/2019).

Đi kèm với diễn biến giảm giá là sự dứt áo ra đi của một số cổ đông lớn, đồng thời có sự xáo trộn nhân sự ở một số vị trí chủ chốt trong Công ty. Bên cạnh đó, doanh nghiệp quyết định sẽ phát hành 25 triệu cổ phiếu để đầu tư vào Khu du lịch nghỉ dưỡng Ao Giời - Suối Tiên, trị giá 800 - 1.000 tỷ đồng. TGG cũng chủ trương đầu tư Khu dân cư cao cấp Gành Gió (Kiên Giang) lên tới 1.620 tỷ đồng. Cần lưu ý, vốn điều lệ Công ty khá khiêm tốn, gần 273 tỷ đồng.

Kết quả kinh doanh năm 2018 của TGG suy giảm, doanh thu đạt 91 tỷ đồng, giảm 10%; do không còn khoản thu nhập đột biến từ chuyển nhượng cổ phần nên doanh thu tài chính giảm mạnh; lợi nhuận sau thuế vỏn vẹn 5,5 tỷ đồng, giảm 62% so với năm 2017.

Một cổ phiếu khác gây “sóng gió” trên diễn đàn cộng đồng các nhà đầu tư là cổ phiếu SJF của Công ty cổ phần Đầu tư Sao Thái Dương, sau khi đạt đỉnh ở mức giá 28.000 đồng/cổ phiếu (24/8/2018) đã nhanh chóng sụt giảm về mức chưa bằng 1/2 mệnh giá.

SJF niêm yết từ năm 2017 với vốn điều lệ 660 tỷ đồng và hiện tăng lên 792 tỷ đồng. Ngành nghề kinh doanh chính của Công ty là sản xuất tre ép công nghiệp, sản xuất nông nghiệp công nghệ sinh học; thương mại nông sản và vật tư nông nghiệp. Trong giai đoạn tăng và giảm giá của cổ phiếu SJF, không có bất cứ thông tin chính thống nào về hoạt động kinh doanh của Công ty.

Với cổ phiếu ART của Công ty Chứng khoán Artex, chuyển sàn từ UPCoM lên HNX vào cuối tháng 9/2018, cổ phiếu này tăng giá trần trong phiên chào sàn, từ 8.100 đồng/cổ phiếu lên 10.500 đồng/cổ phiếu, nhưng hiện chỉ được giao dịch quanh mức 2.300 đồng/cổ phiếu.

Trước khi chuyển sàn, ART thực hiện phát hành cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 10:35 với giá bằng mệnh giá. Tuy nhiên, ông Trịnh Văn Quyết, thời điểm đó nắm giữ 3,156 triệu cổ phiếu, tương ứng tỷ lệ 8,47% vốn điều lệ, đã không thực hiện quyền mua. Sau phát hành, tổng số cổ phần ART đang lưu hành tăng lên hơn 96,9 triệu đơn vị và tỷ lệ sở hữu của ông Quyết giảm còn 3,26%. Kết thúc năm 2018, ART đạt 111 tỷ đồng doanh thu, giảm 28%, lợi nhuận sau thuế 55 tỷ đồng, giảm 37,5% so với năm 2017.

Cùng nhóm chứng khoán, cổ phiếu DSC của Công ty Chứng khoán Đà Nẵng từng có thị giá lên đến 114.000 đồng/cổ phiếu (11/5/2018), nhưng hiện chỉ còn khoảng 15.000 đồng/cổ phiếu, tương ứng giảm gần 7 lần so với mức đỉnh.

Bất thường không chỉ ở sự đổ đèo của cổ phiếu DSC, mà cả bởi diễn biến tăng dựng đứng của cổ phiếu này giai đoạn mới giao dịch trên UPCoM từ 5/1/2018, với giá tham chiếu phiên giao dịch đầu tiên 8.500 đồng/cổ phiếu.

Trong tháng 8/2018, DSC có nghị quyết đại hội đồng cổ đông về việc phát hành 8 triệu cổ phiếu với giá 10.000 đồng/cổ phiếu. Nếu thành công, vốn điều lệ Công ty sẽ nâng từ 60 tỷ đồng lên 140 tỷ đồng. Thị giá cổ phiếu DSC giai đoạn cuối tháng 8/2018 vẫn đang ở mức cao, khoảng 52.000 đồng/cổ phiếu.

Tăng sốc, giảm sâu của giá cổ phiếu DSC cũng tương tự như kết quả kinh doanh nửa đầu năm và nửa cuối năm 2018 của doanh nghiệp. Nửa đầu năm, Công ty báo lãi 24,4 tỷ đồng, vượt kế hoạch cả năm (12 tỷ đồng). Tuy nhiên, quý III/2018, Công ty chỉ lãi khoảng 210 triệu đồng và quý IV lỗ 143 triệu đồng.

Khi cổ phiếu tuột dốc không phanh, nhiều nhà đầu tư mới giật mình nhìn lại, vốn chủ sở hữu giai đoạn đó của DSC chỉ khoảng 72 tỷ đồng, giá trị sổ sách khoảng 12.000 đồng/cổ phiếu, tương ứng P/B khoảng 10 lần - quá cao đối với một công ty chứng khoán vừa “nổi danh” trở lại nhưng có định giá P/B gấp nhiều lần so với các doanh nghiệp đầu ngành.

Cổ phiếu CEN của Công ty cổ phần Dịch vụ hàng không CENCON Việt Nam được liệt vào danh sách “đáng nhớ” của nhà đầu tư trong năm 2018 khi làm “bốc hơi” tài khoản của nhà đầu tư gần 92% kể từ mức đỉnh 208.100 đồng/cổ phiếu (22/8/2018) và mất khoảng 83% so với giá ngày đầu lên sàn. CEN giao dịch trên UPCoM từ 15/6/2018 với giá tham chiếu 10.400 đồng/cổ phiếu. Trong vòng hơn 2 tháng sau đó, cổ phiếu này tăng lên 200.000 đồng/cổ phiếu, rồi lao dốc. Hiện thị giá CEN giảm còn khoảng 17.000 đồng/cổ phiếu.

Vốn điều lệ của CEN rất khiêm tốn, chỉ 13 tỷ đồng. Công ty từng công bố phương phát hành cổ phiếu để tăng vốn điều lệ: phát hành hơn 3,06 triệu cổ phiếu cho cổ đông hiện hữu với mức giá 10.000 đồng/cổ phiếu (thị giá khi đó khoảng 16.000 đồng/cổ phiếu), tỷ lệ 1:2,34%. Nếu tăng vốn thành công, vốn điều lệ mới sẽ là 43,7 tỷ đồng. Kế hoạch cho cả năm 2018, CEN sẽ tăng vốn lên 299 tỷ đồng, gấp 23 lần so với vốn ban đầu. Tuy nhiên, đến thời điểm hiện tại, vốn điều lệ của CEN vẫn là 13 tỷ đồng.

Kết quả kinh doanh của CEN không có nhiều điểm nhấn, thậm chí gây thất vọng với cổ đông khi điều chỉnh kế hoạch doanh thu năm 2018 từ 160 tỷ đồng (gấp đôi năm 2017) xuống 90 tỷ đồng; kế hoạch lợi nhuận trước thuế điều chỉnh từ 19 tỷ đồng xuống 3,6 tỷ đồng.

Hiện tại, CEN chưa công bố báo cáo tài chính năm 2018, còn theo báo tài chính 9 tháng, Công ty đạt doanh thu gần 76 tỷ đồng, lợi nhuận sau thuế 2,7 tỷ đồng. Dù vậy, kế hoạch chia cổ tức được điều chỉnh tăng từ 5% lên 15%.

Năm 2018 cũng là năm đáng buồn với cổ phiếu NKG của Công ty cổ phần Thép Nam Kim khi ghi nhận đà sụt giảm trên 50%, hiện chỉ ở mức trên 7.000 đồng/cổ phiếu.

Nửa cuối năm 2018, NKG lần lượt báo báo kết quả kinh doanh gây thất vọng với lãi quý III vỏn vẹn 730 triệu đồng và quý IV lỗ hơn 173 tỷ đồng. Đây là quý thua lỗ đầu tiên của NKG kể từ quý cuối năm 2012. Theo Công ty, giá nguyên vật liệu biến động mạnh đã ảnh hưởng trực tiếp đến kết quả kinh doanh. Cả năm 2018, NKG lãi hợp nhất 57 tỷ đồng, hoàn thành 8% kế hoạch.

Bảng thống kê các cổ phiếu giảm giá cho thấy, với mức giảm từ 40% trở lên tính từ đầu quý IV/2018 đến nay, nhà đầu tư khó có thể lấy lại những gì đã mất nếu không cắt lỗ kịp thời. Trong danh sách này, hoạt động kinh doanh của nhiều doanh nghiệp thiếu ổn định, triển vọng tăng trưởng xa vời…