TTCK khắc nhiệt hơn sức tưởng tượng của những ông chủ CTCK chỉ muốn “đảo vốn” kiếm tiền

TTCK khắc nhiệt hơn sức tưởng tượng của những ông chủ CTCK chỉ muốn “đảo vốn” kiếm tiền

Vòng xoáy repo

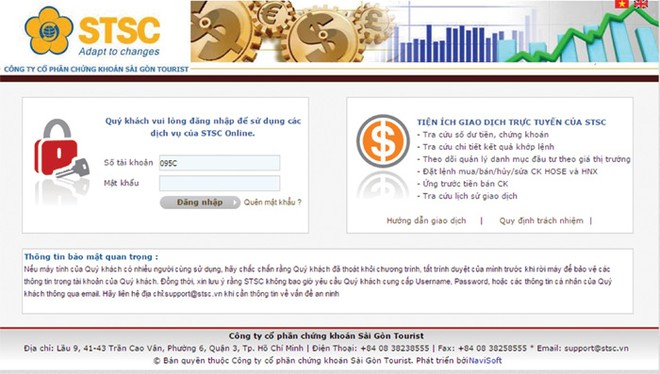

STSC tiền thân là CTCK Sài Gòn Tourist được thành lập năm 2008 với vốn điều lệ ban đầu 290 tỷ đồng, trong đó Tổng công ty Du lịch Sài Gòn (Saigontourist) góp 9,1% và CTCP Du lịch Hương Giang góp 3,64%. Câu hỏi “Du lịch biết gì về chứng khoán mà làm?” dường như không quan trọng, vì cái thời STSC ra đời, “người người làm chứng khoán, nhà nhà làm chứng khoán”. Đầu năm 2012, STSC tăng vốn lên 318,71 tỷ đồng và con số này không thay đổi cho đến nay. Hoạt động chủ yếu của STSC là repo chứng khoán và đầu tư trái phiếu. Tất cả các hoạt động đều xoay quanh một đối tác chính là Tập đoàn Vạn Thịnh Phát, dù tên tuổi đối tác này không được đề cập trong bất cứ tài liệu nào do STSC công bố.

Làm repo có nghĩa STSC mua cổ phiếu của khách hàng và cam kết bán lại. Trước đây, khi hoạt động giao dịch ký quỹ chưa được phép thực hiện một cách chính thức, nhiều CTCK đã tìm đủ cách cho khách hàng vay, trong đó có repo, vì bản thân CTCK không có chức năng cho vay.

Năm 2008, số dư repo tại STSC là gần 670,4 tỷ đồng. Con số này mau chóng tăng lên vào các năm tiếp theo, cụ thể 1.057,7 tỷ đồng vào năm 2009, gần 1.942,7 tỷ đồng năm 2010 và hơn 2.400 tỷ đồng năm 2011.

Tài sản được repo là cổ phiếu Ngân hàng TMCP Sài Gòn (SCB) và Ngân hàng TMCP Việt Nam Tín Nghĩa. Hai nhà băng này đã cùng với Ngân hàng TMCP Đệ Nhất hợp nhất thành một pháp nhân mới có tên trùng với một trong 3 ngân hàng cũ là Ngân hàng TMCP Sài Gòn (SCB). Ông chủ thực sự của các ngân hàng này là ai có lẽ không cần thiết phải nói lại ở đây.

Ai là chủ nhân của số cổ phiếu được repo trên? Các báo cáo tài chính của STSC không nói rõ, mãi cho đến khi số dư gốc và lãi repo giảm xuống còn khoảng 100 tỷ đồng vào cuối năm 2013 thì báo cáo tài chính năm đó mới cho biết số lượng 6.803.000 cổ phiếu SCB đang phong toả tại CTCK Tân Việt (TVSI) là của một số cá nhân, nhưng tên tuổi của họ cũng không giúp làm rõ thêm vấn đề. Lưu ý thêm, SCB là cổ đông lớn của TVSI với tỷ lệ sở hữu 11%.

Còn trái phiếu mà STSC đầu tư được phát hành bởi CTCP Đầu tư An Đông, một thành viên của Vạn Thịnh Phát. Tổng số tiền đầu tư vào trái phiếu An Đông là 200 tỷ đồng. Trái phiếu này được phát hành từ tháng 7/2008 và đáo hạn vào tháng 7/2013.

Cuối năm 2013, STSC và An Đông còn ký hợp đồng góp vốn xây dựng Trung tâm Thương mại-Dịch vụ và Cao ốc Văn phòng An Đông II Plaza tại Quận 5, TP. HCM. STSC đã góp 165 tỷ đồng vào đây.

Vốn của STSC chỉ có vài trăm tỷ đồng, vậy tiền đâu để thể thực hiện những hợp đồng repo và các khoản đầu tư với tổng giá trị lên đến hàng ngàn tỷ đồng? Nguồn cũng không đến từ đâu khác, đó là từ chính SCB. Báo cáo tài chính năm 2012 cho biết, STSC đã nhận tiền cọc để thực hiện các hợp đồng môi giới ký kết với SCB.

Số dư “nhận tiền ký quỹ mua hộ chứng khoán” từ SCB tại STSC tăng song hành với số dư repo. Cụ thể, tại thời điểm cuối năm 2008, con số này là 600 tỷ đồng, sau đó tăng lên 900 tỷ đồng vào cuối năm 2009 và vọt lên 1.740 tỷ đồng vào cuối năm 2010, rồi lên hơn 2.000 tỷ đồng vào cuối năm 2011.

Chuyện gì đến đã đến

Trong phương án giải thể đã được ĐHCĐ bất thường thông qua, STSC cho biết, do được thành lập muộn và thời điểm thành lập (năm 2008) đúng lúc kinh tế bắt đầu suy thoái, nên STSC chưa phát huy được nhiều lợi thế tiềm năng của các cổ đông. Đó là cách nói của STSC. Thực tế cho thấy, STSC đã “lún” quá sâu vào vòng xoáy của câu chuyện repo, không chú tâm khai thác các nghiệp vụ có tính truyền thống của một CTCK.

Như đã đề cập ở trên, số lượng cổ phiếu SCB repo còn lại là 6.803.000. Giá repo bình quân là 19.200 đồng/CP. Hiện tại, STSC còn khoản đầu tư 3,5 triệu cổ phiếu SCB với giá 10.000 đồng/CP. Tuy nhiên, STSC cho biết, theo thông tin tham khảo từ TVSI, hiện cũng là đơn vị quản lý cổ đông của SCB, giá giao dịch cổ phiếu SCB trong năm 2014 chỉ khoảng 4.000 đồng.

Theo phương án giải thể, đối với cổ phiếu repo, STSC sẽ thoả thuận với khách hàng thu hồi hoặc chuyển thành khoản đầu tư và thực hiện chuyển nhượng trên cơ sở giá thị trường, đảm bảo không thấp hơn 4.000 đồng/CP. Nói cách khác, nếu thoả thuận không được, STSC sẽ bán. Thực ra, các khoản phải thu repo này đã được gia hạn nhiều lần và hạn chót gần nhất khách hàng phải thực hiện nghĩa vụ mua lại là 31/3/2014. Đối với số cổ phiếu đầu tư, STSC sẽ bán lại với giá không thấp hơn 4.000 đồng/CP.

Đối với Dự án An Đông II Plaza, STSC cho sẽ thoả thuận để thu hồi vốn, căn số liệu sổ sách kế toán. Tuy nhiên, STSC không đưa ra phương án dự phòng trong trường hợp không thể thu hồi, hoặc thu hồi được nhưng giá trị không đáng kể.

Tại thời điểm cuối quý III/2014, vốn chủ sở hữu của STSC là 334 tỷ đồng, vẫn cao hơn vốn điều lệ. Hay nói cách khác, giá trị sổ sách của cổ phiếu STSC vẫn trên 10.000 đồng. Tuy nhiên, STSC ước tính, vốn chủ sở hữu sau khi thanh lý sẽ hoàn lại cho cổ đông tương đương với giá 8.000 đồng/CP. Đây cũng là mức giá mà HĐQT sẵn sàng mua lại nếu có cổ đông muốn bán. Đối với các tài khoản của NĐT đang mở tại STSC sẽ được chuyển về cho TVSI.

Như vậy, sau 6 năm hoạt động mang nhiều tính “đặc thù”, STSC không còn đủ sức trụ lại TTCK khi chủ yếu “đảo vốn” kiếm tiền.