CTCP Chứng khoán VNDirect vừa có Báo cáo ngành Ngân hàng. Theo Báo cáo, tốc độ hình thành nợ xấu phụ thuộc vào cơ cấu cho vay giữa phân khúc doanh nghiệp và cá nhân. Cụ thể, các ngân hàng với tỷ lệ cho vay mảng bán lẻ cao, nhờ có tập khách hàng đa dạng hơn, ít rủi ro tín dụng hơn các ngân hàng tập trung cho vay doanh nghiệp.

Về khẩu vị rủi ro của ngân hàng, nợ xấu của các ngân hàng có dư nợ lớn đối với các lĩnh vực có rủi ro cao, ví dụ như cho vay tín chấp, được dự báo sẽ tăng nhanh hơn các ngân hàng khác. Về mức độ rủi ro tập trung, việc phụ thuộc vào một số khách hàng/nhóm khách hàng lớn tạo ra rủi ro thất thoát vốn.

Số liệu từ NHNN cho biết, tỷ lệ nợ xấu nội bảng tiếp tục được duy trì ở mức dưới 2%. Tính từ năm 2012 đến cuối tháng 7/2020, toàn hệ thống các tổ chức tín dụng đã xử lý được khoảng 1.113,7 nghìn tỷ đồng nợ xấu, trong đó 7 tháng đầu năm 2020, tổng nợ xấu được xử lý là khoảng 63,7 nghìn tỷ đồng.

|

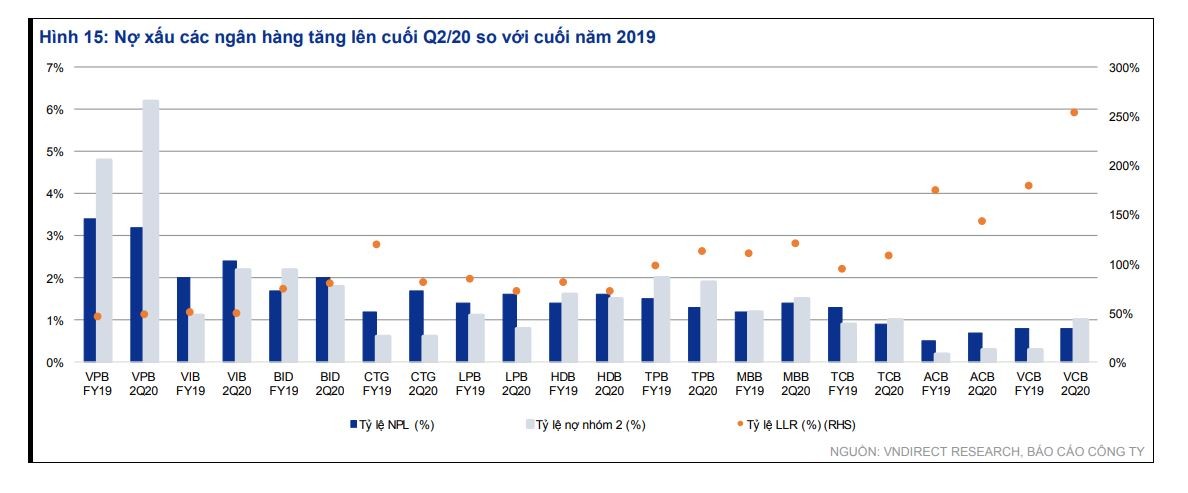

Trong khi đó, báo cáo của VNDIRECT cho biết, nợ xấu và nợ nhóm 2 tăng cao đã phủ bóng lên nhiều ngân hàng vào cuối quý II/2020. Vấn đề này được dự báo sẽ tiếp tục kéo dài nửa cuối năm còn lại đến năm 2021, vì các ngân hàng có thể cơ cấu lại các khoản cho vay giải ngân trước ngày 23/1/2020, lên đến 12 tháng, mà không cần phân loại lại thành nhóm cho vay rủi ro hơn, nhưng những khoản này có thể phản ánh trên bảng cân đối kế toán thời gian tới.

Trong các ngân hàng VNDIRECT theo dõi, VCB , ACB và MBB ghi nhận chất lượng tài sản tốt và dự phòng cao. Do đó các ngân hàng này có vị thế tốt hơn để giải quyết các khoản nợ xấu đang gia tăng.

TCB đã mạnh tay trích lập dự phòng trong 6 tháng 2020, giúp tỷ lệ nợ xấu/tỷ lệ bao phủ nợ xấu ghi nhận thấp nhất/cao nhất từ trước đến nay. Mặt khác, tỷ lệ nợ xấu/tỷ lệ bao phủ nợ xấu của VPB thay đổi thấp/cao hơn một chút so với cuối năm 2019.

Bên cạnh đó, VNDIRECT kỳ vọng VIB và LPB sẽ tăng trích lập dự phòng và tỷ lệ xóa nợ trong những tháng tới để giảm tỷ lệ nợ xấu đang gia tăng và cải thiện tỷ lệ bao phủ nợ xấu.

Nợ xấu trong phân khúc tài chính tiêu dùng tăng dường như là điều khó tránh khỏi, do các công ty tài chính tiêu dùng cung cấp các khoản vay tín chấp và thẻ tín dụng cho phân khúc khách hàng đại chúng, vốn có thu nhập thấp và dễ bị ảnh hưởng bởi suy thoái kinh tế.

Theo Tổng cục Thống kê, tỷ lệ thất nghiệp ở người Việt Nam trong độ tuổi lao động tăng lên 2,7% trong quý II/2020 (so với mức 2,2% trong quý II/2019 và quý I/2020), mức cao nhất trong thập kỷ qua, số người thất nghiệp trong độ tuổi lao động đã tăng lên gần 1,5 triệu người.

Thu nhập của người lao động cũng bị ảnh hưởng mạnh mẽ bởi đại dịch, với thu nhập bình quân hàng tháng của lao động làm công hưởng lương trong quý II/2020 giảm 9,2% so với quý trước và 4,9% so với cùng kỳ năm ngoái.

Dự kiến một số mục tiêu tại Đề án 1058 khó có khả năng hoàn thành vào cuối năm 2020, trong đó có mục tiêu về kiểm soát tỷ lệ nợ xấu.

Do đó, VNDIRECT cho rằng, đại dịch sẽ dẫn đến nợ xấu tại các công ty tài chính tiêu dùng tăng cao nhưng, nợ xấu gia tăng từ cho vay tiêu dùng không phải là rủi ro của toàn ngành, nguyên do khả năng thâm nhập vào lĩnh vực này còn thấp - chỉ có 4 ngân hàng có hoạt động kinh doanh tài chính tiêu dùng, trong đó có VPB.

Tuy nhiên, theo VNDIRECT, để đối phó với sự không chắc chắn của đại dịch, FE Credit, công ty tài chính tiêu dùng của VPB, đã ngừng cho vay đối với các khách hàng mới và thay vào đó là tập trung cho vay các khách hàng hiện tại.

Chia sẻ tại buổi Họp báo Thông tin kết quả hoạt động ngân hàng quý III/2020 do NHNN tổ chức sáng nay (22/9) tại Hà Nội, ông Trần Đăng Phi, Phó chánh Thanh tra, Cơ quan Thanh tra Giám sát ngân hàng, NHNN cho biết: "Hiện nay, dịch bệnh Covid-19 đang tác động trực tiếp đến tình hình hoạt động, chất lượng tài sản và kết quả kinh doanh của tổ chức tín dụng.

Cụ thể như: Tín dụng tăng thấp hơn so với cùng kỳ các năm trước; Dịch bệnh tác động xấu đến hoạt động sản xuất, kinh doanh, làm suy giảm năng lực trả nợ của khách hàng khi đến hạn trong thời gian tới, gia tăng nợ xấu toàn ngành, ảnh hưởng đến việc kiểm soát nợ xấu và xử lý nợ xấu của các tổ chức tín dụng; đồng thời ảnh hưởng đến việc thực hiện các mục tiêu đề ra tại phương án cơ cấu lại.

Do đó, dự kiến một số mục tiêu tại Đề án 1058 khó có khả năng hoàn thành vào cuối năm 2020, trong đó có mục tiêu về kiểm soát tỷ lệ nợ xấu”.

Trong khi đó, Phó Thống đốc NHNN Nguyễn Thị Hồng cho biết, nếu như đại dịch Covid-19 không xảy ra, mục tiêu đề ra tại Quyết định 1058 và Nghị quyết 42 là hệ thống ngân hàng có thể đưa nợ xấu về dưới 3% vào cuối năm 2020.

Đại dịch xảy ra tác động mạnh đến doanh thu, thu nhập của người dân và doanh nghiệp, khiến doanh nghiệp và người dân khó khăn trong việc trả nợ.

Về phía ngân hàng cũng rất cố gắng để thực hiện cơ cấu lại thời hạn trả nợ và cho phép giữ nguyên nhóm nợ nhưng dẫu sao phần này vẫn nằm trong phần nợ xấu tiềm ẩn.

“Nợ xấu của hệ thống ngân hàng khi chịu tác động của đại dịch sẽ tăng lên”, bà Hồng thừa nhận.