Thị trường chứng khoán Mỹ biến động mạnh

Trên sàn chứng khoán Mỹ, nhóm cổ phiếu công nghệ chịu áp lực chốt lời của các nhà đầu tư. Theo đó, Nasdaq Composite khép lại tháng 7 trong sắc đỏ, giảm 0,8%. Tuy nhiên, S&P 500 tăng 1,1%, còn Dow Jones tăng 4,4%, đánh dấu tháng tăng tốt nhất kể từ tháng 12/2023, trong bối cảnh nhà đầu tư chuyển sang các cổ phiếu mang tính chu kỳ của thị trường. Đáng lưu ý, chỉ số VIX đo lường biến động tâm lý của nhà đầu tư tăng mạnh lên gần 19, khi áp lực bán tại thị trường chứng khoán được đẩy lên cao trào.

Bên cạnh đó, chỉ số sản xuất tại Mỹ giảm xuống 46,8 vào tháng 7, thấp hơn kỳ vọng là 48,9 và đánh dấu tháng thứ tư liên tiếp suy giảm. Báo cáo sản xuất yếu và sự gia tăng đột biến trong các yêu cầu trợ cấp thất nghiệp ban đầu đã làm dấy lên mối lo ngại về tăng trưởng kinh tế, dẫn đến động thái tránh rủi ro trên thị trường chứng khoán vốn ở vùng đỉnh lịch sử.

|

Tại kỳ họp FOMC định kỳ tháng 7, Cục Dự trữ Liên bang Mỹ (Fed) đã quyết định giữ nguyên lãi suất chính sách ở mức 5,25 - 5,5%/năm như dự kiến, nhưng tuyên bố sau cuộc họp phản ánh khả năng ngày càng tăng về việc cắt giảm lãi suất vào tháng 9 tới. Mặc dù không cam kết thực hiện, nhưng bình luận của Chủ tịch Fed Jerome Powell đã xác nhận kỳ vọng của thị trường rằng, đợt cắt giảm lãi suất đầu tiên đang trong tầm ngắm, có thể sẽ kích hoạt một đợt tăng giá rộng hơn ở cả cổ phiếu và trái phiếu.

Với sự tự tin hơn nữa rằng lạm phát đang đi đúng hướng, các quan chức Fed đã trở nên nhạy cảm hơn với những rủi ro đối với thị trường lao động, đó là lý do tại sao rất có khả năng họ sẽ cắt giảm lãi suất hai lần trong năm nay, thay vì một lần như dự kiến hồi tháng 6.

Trong khi đó, thị trường chứng khoán châu Á tiếp tục chịu áp lực chốt lời mạnh, đặc biệt sau khi Ngân hàng Trung ương Nhật Bản (BOJ) quay trở lại thực hiện việc bình thường hóa chính sách tiền tệ bằng cách tăng lãi suất và giảm quy mô mua trái phiếu chính phủ.

BOJ đã tăng lãi suất chuẩn lên 0,25/%năm, đánh dấu mức cao nhất kể từ năm 2008, trong một động thái mạnh mẽ cho thấy sự tự tin ngày càng tăng của cơ quan này vào sự phục hồi của nền kinh tế trong nước và mối lo ngại về đồng Yên yếu đi đáng kể. Thống đốc BOJ Ueda cho biết, sẽ thực hiện thêm các bước tiếp theo khi lạm phát tiếp tục khẳng định xu hướng tăng.

|

Bên cạnh đó, BOJ công bố kế hoạch giảm dần việc mua trái phiếu chính phủ Nhật Bản (JGB). Lượng mua hàng tháng sẽ giảm xuống còn 3.000 tỷ Yên (19,9 tỷ USD) vào quý đầu tiên của năm 2026, so với tốc độ hiện tại là 6.000 tỷ Yên.

Các động thái trên đã giúp đồng Yên tăng giá trở lại, nhưng tạo ra biến động lớn với chỉ số chứng khoán. Chỉ số Nikkei 225 và Topix đều ghi nhận giảm mạnh trong tuần qua, xuống mức thấp nhất kể từ tháng 2/2024. Ngược lại, giá trái phiếu tăng, dẫn tới lợi suất trái phiếu chuẩn JGB kỳ hạn 10 năm giảm xuống dưới mức 1%, thấp nhất kể từ tháng 6/2024.

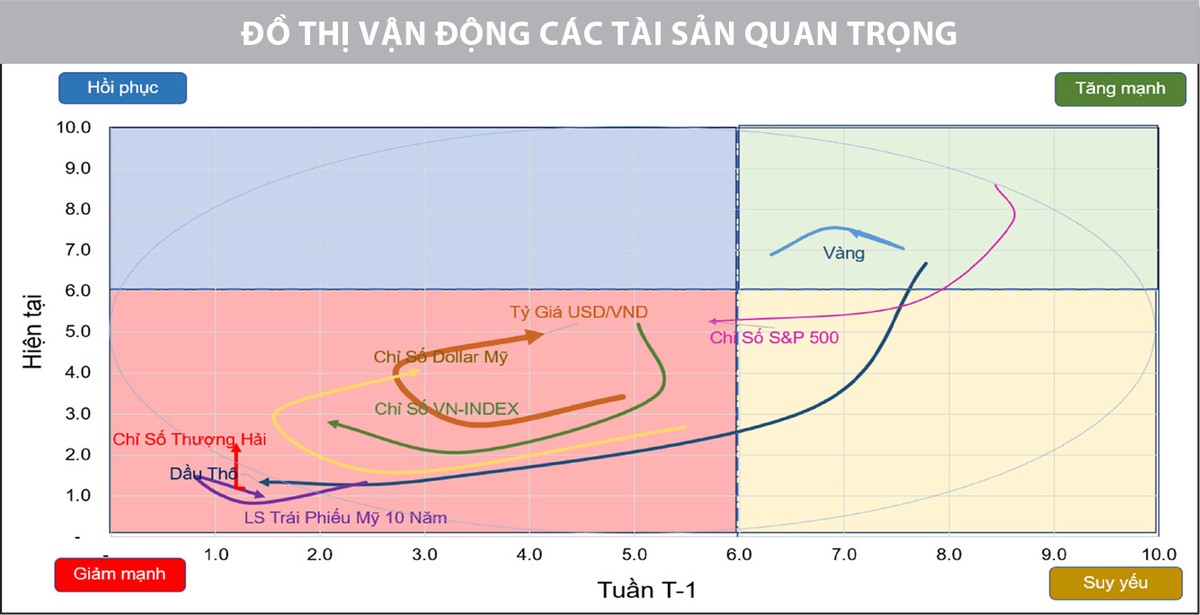

Xét về vận động các loại tài sản, lợi suất trái phiếu chính phủ Mỹ chứng kiến sự sụt giảm trong tuần qua, khi Fed có thể bắt đầu cắt giảm lãi suất vào tháng 9 tới. Trong đó, lợi suất trái phiếu kho bạc kỳ hạn 10 năm giảm xuống dưới 4% lần đầu tiên kể từ tháng 2 năm nay, sau khi một thước đo sản xuất và dữ liệu yêu cầu trợ cấp thất nghiệp bổ sung thêm bằng chứng cho thấy thị trường lao động Mỹ đang hạ nhiệt.

Với mặt hàng dầu, giá không có nhiều thay đổi trong tuần, WTI đóng cửa dưới 77 USD/thùng, còn Brent giao dịch trên mức 80 USD/thùng. Theo Cơ quan Thông tin Năng lượng Mỹ, dự trữ dầu thô đã giảm 3,4 triệu thùng vào tuần trước, còn dự trữ xăng giảm 3,7 triệu thùng.

VN-Index tiếp tục chịu áp lực

Thị trường chứng khoán Việt Nam đóng cửa phiên giao dịch tuần qua trong sắc xanh. Dù vậy, tính chung cả tuần, VN-Index ghi nhận giảm 5,51 điểm (0,44%) và là tuần giảm thứ tư liên tiếp, xuống 1.236,6 điểm.

|

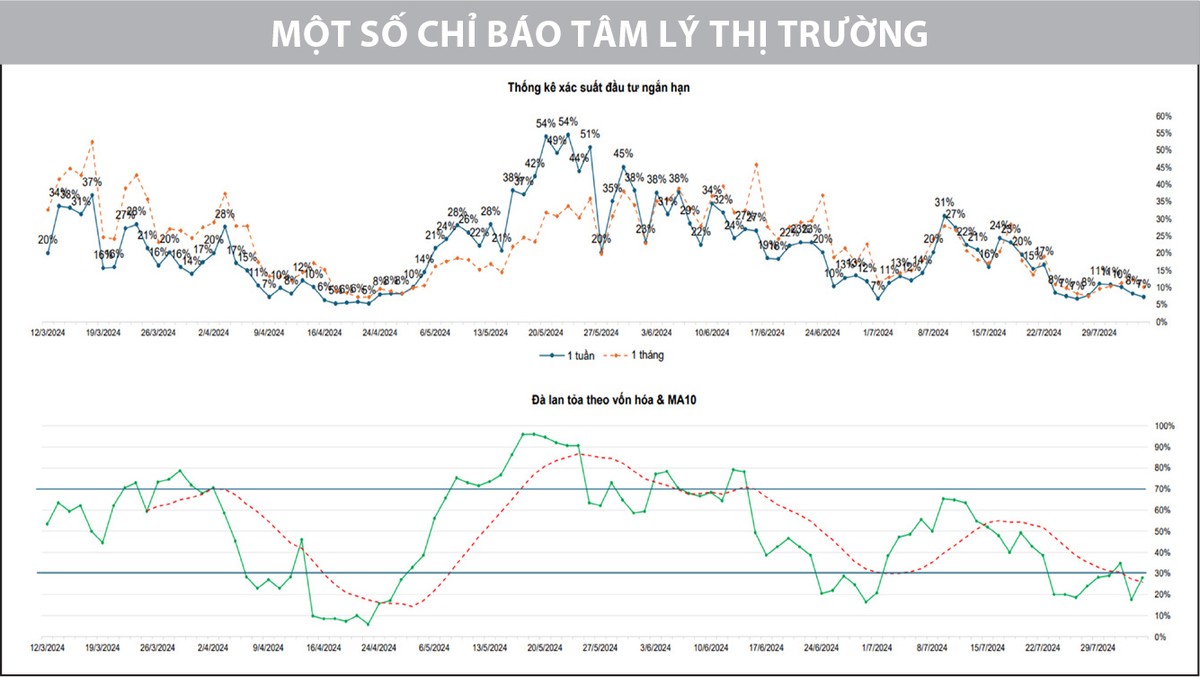

Diễn biến đi xuống của thị trường khiến nhiều vị thế ngắn hạn bị ảnh hưởng và xu thế đảo chiều giảm từ tháng 6 được xác nhận vẫn đang tiếp diễn. Thanh khoản ghi nhận cải thiện cho thấy lực cầu tăng, nhưng áp lực bán vẫn chưa giảm. Tình trạng thị trường này một phần do sự thận trọng của nhà đầu tư, thể hiện qua lực mua yếu dần, ngay cả trong những phiên chỉ số tăng điểm tốt dưới sự hỗ trợ của nhóm cổ phiếu vốn hóa lớn trong tuần trước. Dù nhiều doanh nghiệp công bố kết quả kinh doanh quý II/2024 tích cực, nhưng dòng tiền ngắn hạn chưa vội chảy vào thị trường và lực đẩy không đủ mạnh để duy trì đà tăng của chỉ số. Điều này khiến nhà đầu tư tiếp tục e ngại và thận trọng, thậm chí mất kiên nhẫn và bán cổ phiếu khi tài khoản dần bị bào mòn.

Dưới góc nhìn kỹ thuật, sau 6 phiên hồi phục trở lại ngưỡng 1.250 điểm thì áp lực bán xuất hiện và một lần nữa đẩy VN-Index về kiểm định vùng hỗ trợ 1.200 - 1.220 điểm (MA200). Đây là lần thứ hai, chỉ số cần đến ngưỡng hỗ trợ này trong 2 tuần qua, cho thấy lượng cổ phiếu được tích tụ sau những phiên hồi phục được cung ra thị trường. Trước mắt, vùng hỗ trợ 1.200 - 1.220 điểm đang cho thấy phản ứng tích cực, thị trường hồi phục trong phiên cuối tuần, nhưng điều này chưa xác nhận cho việc tạo đáy ngắn hạn của chỉ số chung. Theo đó, đây là ngưỡng điểm cần phải theo dõi trong các phiên tới.

Các chỉ báo định lượng trong tuần qua thể hiện sự thoái lui của dòng tiền ở hầu hết các nhóm ngành, bất chấp kết quả kinh doanh quý II/2024 tăng trưởng. Mùa kết quả kinh doanh quý II đã ở giai đoạn cuối, có tác động tích cực lên giá cổ phiếu, nhưng chỉ diễn ra trong thời gian ngắn. Bên cạnh đó, trước thông tin tích cực này, dòng tiền vẫn tỏ ra thận trọng, có thể do kỳ vọng tăng trưởng lợi nhuận đã được phản ánh vào giá từ trước, dẫn đến hiện tượng rung lắc gần đây. Mặc dù vậy, các chỉ báo định lượng đang dần tiệm cận vùng cạn kiệt, hàm ý khả năng thị trường có thể biến động mạnh trước khi phát tín hiệu tạo đáy ngắn hạn.

Nhìn chung, xu hướng điều chỉnh ngắn hạn từ tháng 6 đang tiếp diễn. Theo đó, trong ngắn hạn, chiến lược ưu tiên cho hoạt động quản trị rủi ro tiếp tục được nhấn mạnh. Các vị thế đầu tư cho trung và dài hạn đang đứng trước các cơ hội mới. Nhà đầu tư nên chú ý các nhịp điều chỉnh sâu để tìm kiếm điểm tích lũy thuận lợi nhất đối với các cổ phiếu tiềm năng nhờ nền tảng nội tại cơ bản vững vàng.