Tại buổi Tọa đàm “Điểm sáng Đầu tư 2023 - FiinGroup Invest Summit” do FiinGroup Việt Nam phối hợp với VNEconomy tổ chức chiều 15/2, chuyên gia FiinGroup nhận định, mặc dù gặp nhiều khó khăn với môi trường lãi suất cao và chất lượng tài sản suy giảm bởi tác động tiêu cực từ thị trường bất động sản, hệ thống ngân hàng với bộ đệm dự phòng lớn đã sẵn sàng ứng phó với rủi ro hơn nhiều so với những năm trước.

|

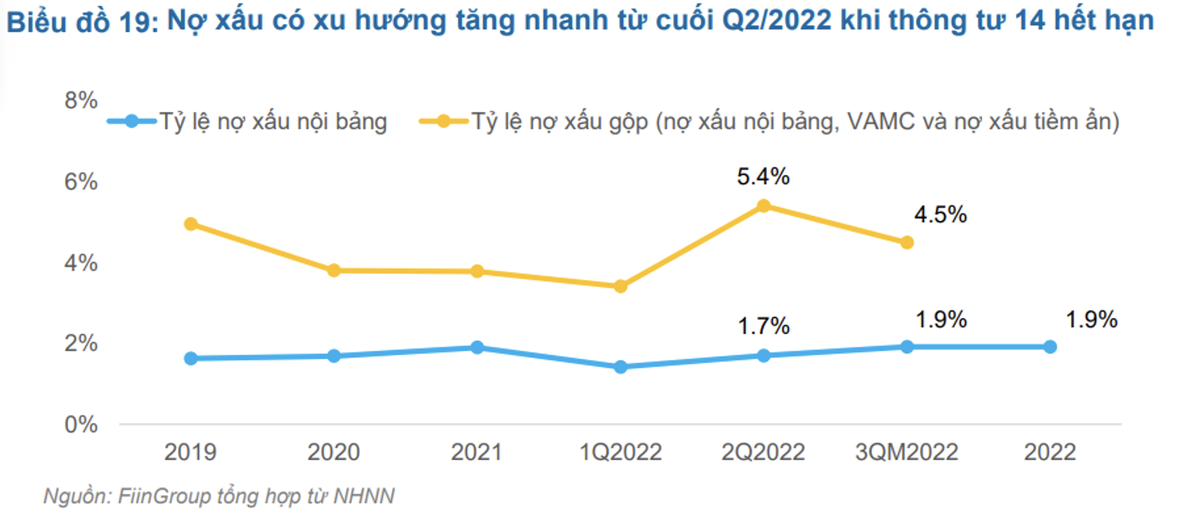

Theo bà Trần Kiều Oanh, Trưởng phòng Khối Phân tích Định chế Tài chính thuộc FiinGroup, chất lượng tín dụng đang đi xuống ở nhiều ngành, nợ xấu dần lộ diện kể từ khi Thông tư 14/2021/TT-NHNN của Ngân hàng Nhà nước hết hiệu lực từ cuối tháng 6/2022. Cuối năm 2022, tỷ lệ nợ xấu nội bảng đã tăng lên 1,92%, tỷ lệ nợ xấu gộp khoảng 4,5%.

|

PGS.TS. Phạm Thế Anh, Chuyên gia Kinh tế - Vĩ mô, Giảng viên tại Đại học Kinh tế Quốc dân nhận định: “Nợ xấu vẫn chưa nhận diện được hết và thách thức đối với hệ thống ngân hàng thời gian tới liên quan đến quản trị rủi ro”.

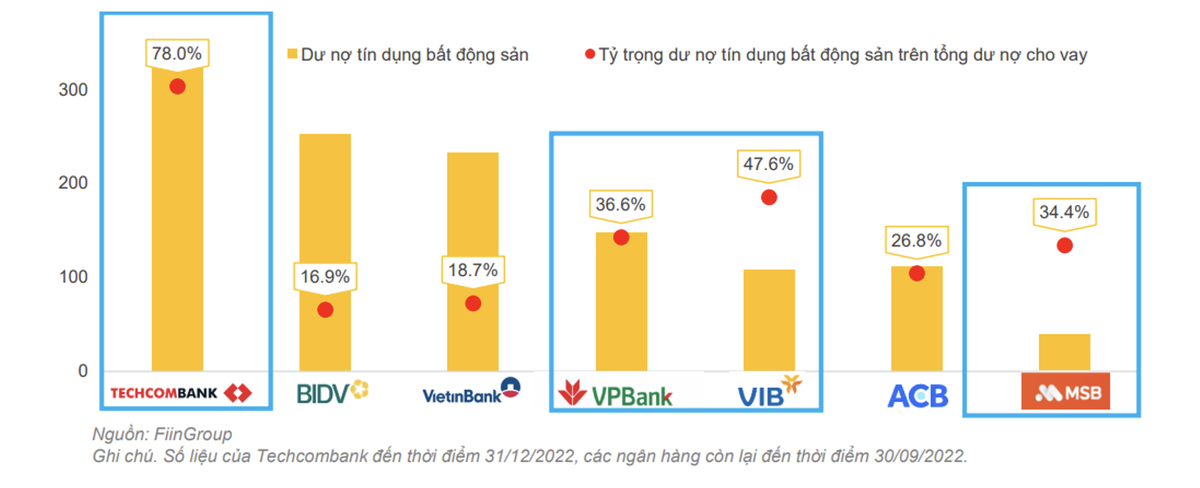

Cùng quan điểm trên, bà Oanh cho rằng, rủi ro đặc biệt hiện hữu và tăng lên xuất phát từ sự đóng băng của thị trường bất động sản, lĩnh vực đóng góp tới 21% dư nợ tín dụng của toàn hệ thống, chưa tính đến khoảng 4% dư nợ trái phiếu sở hữu ngoài hệ thống tín dụng. Nợ xấu liên quan đến bất động sản cũng chiếm xấp xỉ 20% tổng quy mô nợ xấu trên bảng cân đối kế toán của các TCTD nên sự suy yếu của thị trường bất động sản sẽ gây áp lực lên chất lượng tài sản của ngân hàng trong năm 2023.

“Triển vọng cụ thể ra sao sẽ còn phụ thuộc vào bối cảnh vĩ mô, sự hồi phục cầu bất động sản và đặc biệt là yếu tố phân loại tháo gỡ pháp lý dự án bất động sản cũng như sự triển khai đồng điệu giữa việc cho phép tái cơ cấu nợ TPDN và tín dụng ngân hàng trong thời gian tới được triển khai sớm hay muộn”, bà Oanh nói.

Liên quan đến chi phí dự phòng rủi ro tín dụng, bà Oanh dự báo sẽ tăng lên đáng kể và sẽ ảnh hưởng trực tiếp đến triển vọng lợi nhuận ngân hàng trong năm nay do nhiều khoản cho vay với bất động sản (bao gồm cho vay các nhà phát triển bất động sản, cho vay người mua nhà và trái phiếu bất động sản) có thể trở thành nợ xấu nếu tín dụng vào lĩnh vực này tiếp tục bị thắt chặt.

Cũng tại buổi Tọa đàm, ông Đào Phúc Tường, CFA, Chuyên gia Chứng khoán cho rằng, tỷ lệ bao phủ nợ xấu năm 2022 đã suy giảm rất nhiều so với năm 2021. Năm 2023, nếu giá bất động sản tiếp tục giảm, các ngân hàng sẽ phải trích lập dự phòng rủi ro cao hơn và đây sẽ là điểm tối của hệ thống.

Tuy nhiên, chuyên gia của FiinGroup cũng chia sẻ rủi ro tín dụng sẽ có sự phân hóa giữa các ngân hàng, trong đó các ngân hàng có dư nợ tín dụng bất động sản cao sẽ phải đối mặt với áp lực trích lập dự phòng lớn hơn so với các ngân hàng thuần bán lẻ.

|

Về vấn đề này, bà Oanh cho biết, nhiều ngân hàng hiện nay đã chủ động tăng cường trích lập dự phòng sớm như Vietcombank, BIDV, VietinBank, MBBank với bộ đệm dự phòng cao, gấp đôi thậm chí gấp ba quy mô nợ xấu nội bảng, cho phép các ngân hàng này có nguồn lực vững chắc để chống chọi với rủi ro tín dụng. Tuy nhiên, vẫn có một số ngân hàng có bộ đệm dự phòng mỏng, sẽ đối diện áp lực trích tăng lập dự phòng, làm hao mòn lợi nhuận trong năm 2023 và có thể tạo áp lực lên thanh khoản ngân hàng đó.

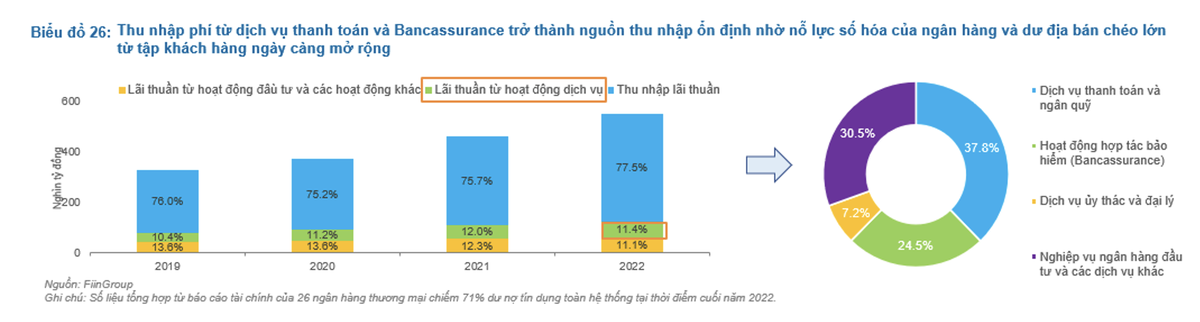

Thảo luận về động lực tăng trưởng của ngành ngân hàng trong năm 2023, bà Oanh cho rằng, mặc dù chi phí vốn tăng cao khiến NIM có thể sẽ thu hẹp trong nửa đầu năm và chỉ có thể cải thiện trong nửa cuối năm khi áp lực thanh khoản dịu đi, thu nhập phí từ dịch vụ thanh toán và Bancassurance sẽ trở thành nguồn thu nhập ổn định nhờ nỗ lực số hóa của ngân hàng và dư địa bán chéo lớn từ tập khách hàng ngày càng mở rộng.

|

Theo nhóm Phân tích định chế tài chính đến từ FiinGroup, mặc dù có sự giảm tốc nhất định do môi trường kinh doanh không thuận lợi cùng với xu hướng tín dụng trong năm qua, mảng thu nhập từ phí và hoa hồng đóng góp 11,4% thu nhập thuần từ hoạt động kinh doanh của các ngân hàng, mở rộng 1% so với thời điểm trước COVID và duy trì đà tăng trưởng 2 con số, qua đó từng bước giúp ngân hàng giảm sự phụ thuộc vào hoạt động tín dụng.

FiinGroup ước tính, trong 63,1 nghìn tỷ lãi thuần từ hoạt động dịch vụ đóng góp bởi 26 ngân hàng thương mại chiếm 71% dư nợ tín dụng toàn hệ thống, gần 38% đến từ dịch vụ thanh toán và ký quỹ, 24,5% đến từ hoạt động hợp tác bảo hiểm Bancassurance và 30,5% từ nghiệp vụ ngân hàng đầu tư và các dịch vụ khác.

"HDBank là ngân hàng có nhiều dư địa liên quan đến Bancassurance trong năm 2023", bà Oanh nói.