Thanh khoản của nhiều tổ chức phát hành TPDN vẫn ở mức yếu

Thanh khoản của nhiều tổ chức phát hành TPDN vẫn ở mức yếu

Thực trạng khó khăn

Trái chủ của Công ty TNHH NamLand ở tình trạng khó khăn khi tổ chức phát hành không có dòng tiền, không trả được lãi và gốc trái phiếu hơn 1 năm nay. Trái phiếu có tài sản đảm bảo là dự án Khu trung tâm thương mại và căn hộ cao cấp tại đường Bến Nghé, phường Tân Thuận Đông, quận 7, TP.HCM (dự án Shizen Home) của Công ty TNHH Gotec Việt Nam. Chủ đầu tư vật vã hơn 1 năm qua để xin giấy phép mở bán nhưng dự án vẫn tắc pháp lý và giậm chân tại chỗ.

|

Đầu tư vào ngành giáo dục, trái chủ Trường Quốc tế Mỹ Việt Nam (AISVN) cũng chịu cảnh nợ xấu trái phiếu. Năm 2021, AISVN đã phát hành 2 lô trái phiếu trị giá 300 tỷ đồng. Hơn 1 năm qua, Trường không có nguồn tiền chi trả gốc và lãi trái phiếu, nợ lương giáo viên, nợ phụ huynh và hiện đang bị đình chỉ hoạt động.

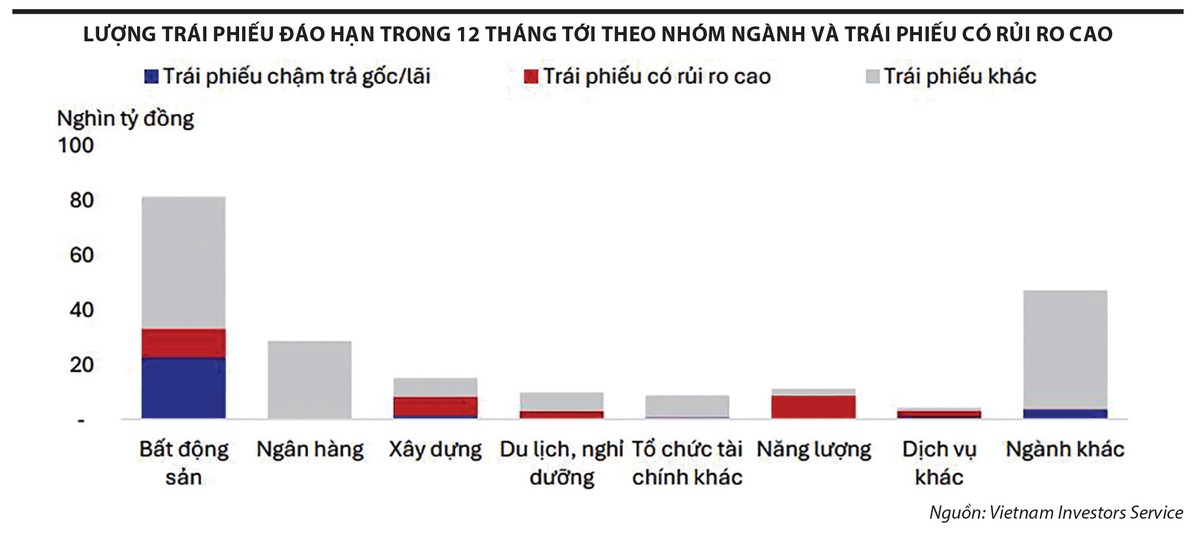

Theo ước tính của VIS Rating, trong tháng 8/2024, khoảng 7.300 tỷ đồng trong số 18.600 tỷ đồng trái phiếu đáo hạn có rủi ro cao không trả được nợ gốc đúng hạn, chủ yếu từ các ngành bất động sản dân cư và năng lượng (biểu đồ). Trong số trái phiếu đáo hạn có rủi ro cao của tháng 8/2024, có 4.300 tỷ đồng trái phiếu do các công ty thuộc nhóm ngành xây dựng và bất động sản dân cư phát hành, là các doanh nghiệp đã chậm trả nhiều trái phiếu kể từ năm 2023. Cả năm 2024, khoảng 40.000 tỷ đồng trái phiếu có rủi ro cao đến từ 35 tổ chức phát hành, phần lớn là các doanh nghiệp bất động sản và xây dựng.

VIS Rating nhận xét, các doanh nghiệp này có khả năng trả nợ ở mức rất yếu, thể hiện bởi tỷ lệ nợ trên vốn chủ sở hữu ở mức rất cao, nguồn lực tiền mặt trên giá trị trái phiếu đáo hạn thiếu hụt, biên lợi nhuận trước thuế, khấu hao và lãi vay (EBITDA) ở mức thấp so với các tổ chức phát hành khác. Ngoài ra, có 17 trong 35 tổ chức phát hành có rủi ro cao (chiếm khoảng 61% giá trị trái phiếu rủi ro chậm trả gốc/lãi) là các doanh nghiệp được thành lập chỉ cho mục đích huy động vốn, trong khi hầu như không có doanh thu và dòng tiền từ hoạt động kinh doanh. Những doanh nghiệp này có liên quan đến 6 nhóm công ty lớn; trong đó, có 3 nhóm đã gặp tình trạng chậm trả gốc/lãi ở các trái phiếu khác.

Trong 12 tháng tới, khoảng 20% trong tổng giá trị 259.000 tỷ đồng sẽ đáo hạn có rủi ro cao bị chậm trả. 90% trong số đó đã từng chậm trả lãi coupon ít nhất một lần và đang có tỷ lệ đòn bẩy rất cao, nguồn tiền mặt thấp và biên EBITDA thấp.

|

Nỗ lực gỡ dần mớ bòng bong

FiinRatings ước tính, tổng giá trị trái phiếu doanh nghiệp có vấn đề tính đến tháng 8/2024 (bao gồm cả những trái phiếu doanh nghiệp cơ cấu lại và giãn hoãn kỳ hạn) ở mức hơn 230.000 tỷ đồng, tương ứng 15,3% tổng giá trị trái phiếu doanh nghiệp lưu hành.

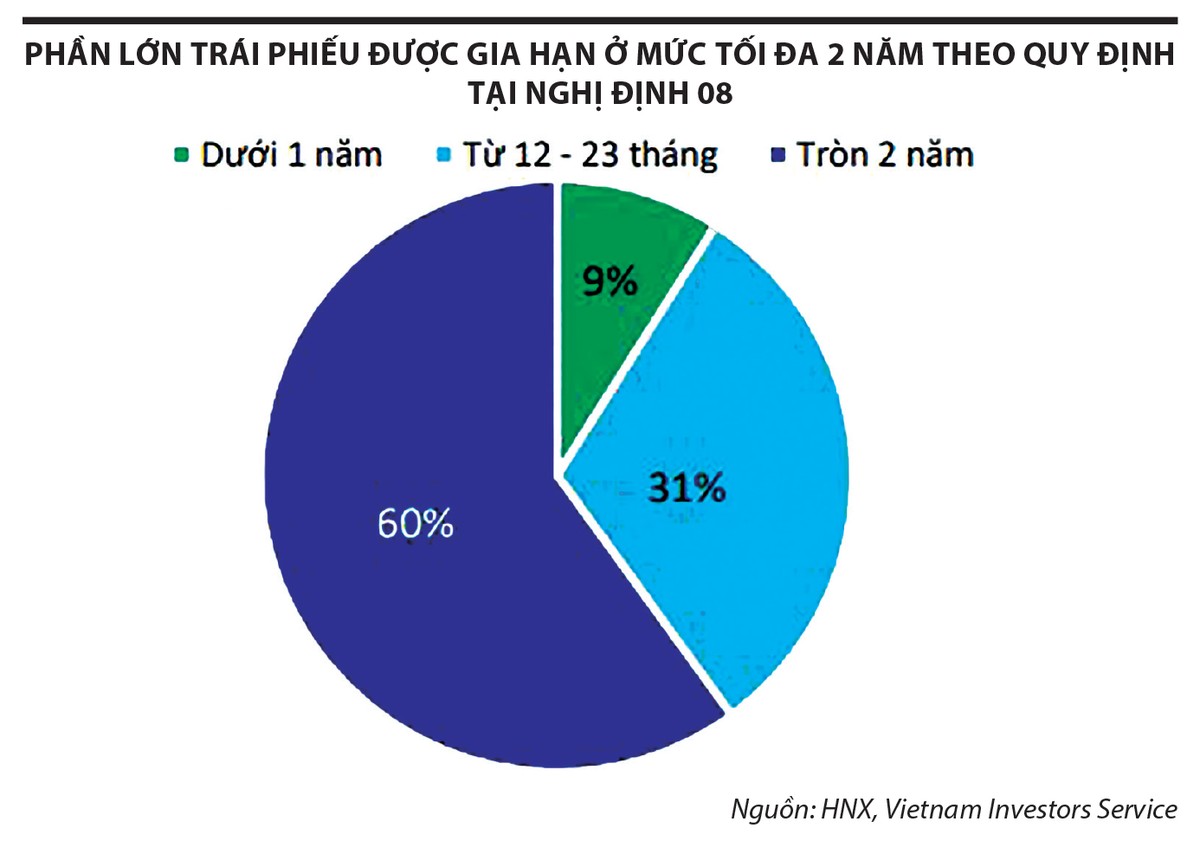

Giãn nợ trái phiếu là giải pháp chủ yếu được các bên liên quan triển khai trong giai đoạn vừa qua khi tổ chức phát hành gặp khó khăn về thanh khoản. Nhiều tổ chức phát hành đã đàm phán được với trái chủ để thay đổi điều khoản và gia hạn trái phiếu, đặc biệt là các tổ chức phát hành thuộc nhóm ngành bất động sản, xây dựng và năng lượng. Thời gian gia hạn bình quân của các trái phiếu này là 20 tháng (biểu đồ), gần sát thời gian gia hạn tối đa 2 năm theo Nghị định 08/2023/NĐ-BTC. Tuy vậy, đây chỉ là giải pháp tình thế, việc xử lý gốc rễ các khoản nợ xấu trái phiếu mới là vấn đề quan trọng.

Nhóm doanh nghiệp thuộc hệ sinh thái Tập đoàn Nova, ngoài nỗ lực bán giải chấp cổ phiếu NVL cũng như các cổ phiếu khác dùng làm tài sản bảo đảm trong các thương vụ phát hành trái phiếu để trả nợ một phần cho trái chủ, đã thúc đẩy tiến trình hoán nợ bằng bất động sản. Thống kê cho thấy, từ đầu năm 2024 đến nay, khoảng 14% nợ gốc trái phiếu của Nova Thảo Điền đã được trái chủ hoán đổi sang bất động sản.

Thị trường bất động sản ấm lên cũng tạo điều kiện cho các tổ chức phát hành thúc đẩy việc hoán nợ trái phiếu sang bất động sản.

Ở những dự án bất động sản có vị trí tốt tại TP.HCM và Hà Nội, các ngân hàng hiện sẵn sàng rót vốn giải ngân để có sản phẩm bán ra thị trường, thu tiền về nếu dự án được gỡ vướng pháp lý.

Tuy vậy, theo ông Nguyễn Quang Thuân, Tổng giám đốc Finn Rating, để thúc đẩy việc xử lý nợ xấu trái phiếu, việc gỡ tắc pháp lý cho các dự án bất động sản đóng vai trò quan trọng hàng đầu.