Quá trình sử dụng nguồn vốn tại DL1 và các công ty con cho thấy khá nhiều dấu hỏi

Quá trình sử dụng nguồn vốn tại DL1 và các công ty con cho thấy khá nhiều dấu hỏi

Trong những tháng cuối năm 2017, cổ phiếu DL1 của Công ty cổ phần Đầu tư Phát triển Dịch vụ công trình công cộng Đức Long Gia Lai đã trở thành một hiện tượng trên thị trường chứng khoán, từ mức giá hơn 10.000 đồng/cổ phiếu trong tháng 9/2017 đã tăng vọt lên ngưỡng 70.000 đồng/cổ phiếu sau 3 tháng (Tập đoàn Đức Long Gia Lai đã thoái hết vốn tại DL1).

Động lực của đợt tăng giá này đi kèm với kỳ vọng “đổi vận” khi DL1 triển khai phương án chào bán 84,5 triệu cổ phiếu, giá 10.000 đồng/cổ phiếu cho cổ đông hiện hữu. Số lượng dự kiến phát hành gấp 5 lần số cổ phiếu DL1 đang lưu hành khi đó.

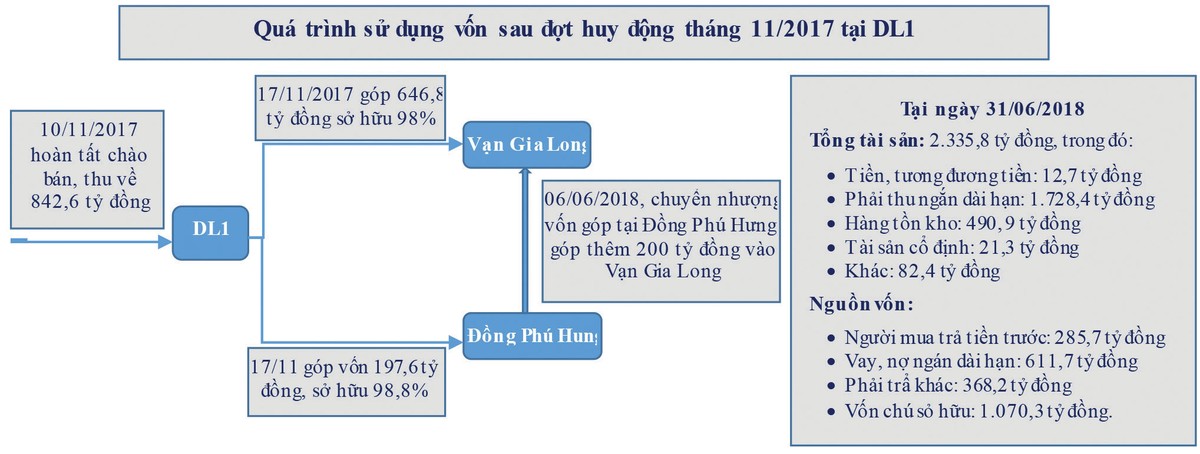

Theo phương án sử dụng vốn, trong số 845 tỷ đồng dự kiến thu được, DL1 sẽ sử dụng 646,8 tỷ đồng để thâu tóm 98% cổ phần của Công ty cổ phần Đầu tư Xây dựng Vạn Gia Long (Vạn Gia Long); 197,6 tỷ đồng được dùng để mua 98,78% vốn tại Công ty TNHH Sản xuất - Thương mại - Dịch vụ Đồng Phú Hưng (Đồng Phú Hưng); còn lại 250 triệu đồng bổ sung vốn lưu động.

Hai doanh nghiệp mà DL1 muốn thâu tóm hoạt động chính trong lĩnh vực bất động sản tại TP.HCM.

Trong bối cảnh thị trường bất động sản TP.HCM nói riêng và nhiều địa phương khác trong cả nước “sốt nóng”, DL1 kỳ vọng, mảng bất động sản có thể đem lại lợi nhuận hàng trăm tỷ đồng từ năm 2018.

Đợt chào bán cổ phần của DL1 đã thành công với 99,79% số quyền mua được thực hiện. 2 ngày sau khi báo cáo chào bán hoàn tất (15/11/2017), DL1 hoàn thành việc nhận chuyển nhượng vốn tại 2 công ty mục tiêu.

Việc hợp nhất các công ty con đã giúp quy mô tài sản của DL1 đến cuối năm 2017 đạt 2.344,7 tỷ đồng, gấp 8,4 lần con số đầu năm. Về hình thức, việc huy động và sử dụng vốn bám sát kế hoạch đề ra, tuy nhiên, quá trình sử dụng nguồn vốn tại DL1 và các công ty con sau đó lại cho thấy khá nhiều dấu hỏi.

Cụ thể, theo báo cáo tài chính hợp nhất của DL1, trong số 2.344,7 tỷ đồng tài sản cuối năm 2017, số dư các khoản phải thu lên đến 1.416 tỷ đồng, chiếm 60,4% tổng tài sản.

Trong số này, chiếm tỷ trọng lớn nhất là khoản mục trả trước cho người bán, lên đến 1.221,9 tỷ đồng.

Trong khi đó, ở thời điểm 30/9/2017, số dư trả trước chỉ có 2,1 tỷ đồng. Như vậy, khoản mục trả trước này phát sinh sau khi DL1 huy động vốn thành công và đầu tư vào 2 công ty con trong quý IV/2017.

Đến ngày 30/06/2018, khoản mục trả trước cho người bán của DL1 giảm so với đầu năm, nguyên nhân được cho là trong tháng 6/2018, toàn bộ vốn góp tại Đồng Phú Hưng đã được DL1 chuyển nhượng.

Đồng thời, Công ty công bố góp thêm 200 tỷ đồng vào Vạn Gia Long, nâng tổng vốn góp lên 788 tỷ đồng. Tuy nhiên, giá trị các khoản trả trước của DL1 vẫn lớn, ở mức 946,8 tỷ đồng.

Đáng chú ý, trong số tiền trả trước của DL1, có 379 tỷ đồng được chi cho ông Nguyễn Thanh Liêm và 300 tỷ đồng chi cho Công ty TNHH MTV Việt Gia Phát liên quan đến việc nhận chuyển nhượng quyền sử dụng đất và thi công Dự án Khu nhà ở cao tầng Đức Long Elisium tại Quận 7, TP.HCM. Dự án này đến nay vẫn đang trong giai đoạn hoàn thiện hồ sơ pháp lý, chưa được triển khai thực hiện.

Trong khi giá trị các khoản trả trước giảm xuống thì giá trị cho vay của DL1 lại tăng lên đáng kể, trong bối cảnh vẫn phải vay nợ. Cụ thể, Công ty đang cho vay hàng loạt cá nhân lên đến 579,3 tỷ đồng tại thời điểm 30/6/2018, chiếm 24,8% tổng tài sản. Tất cả các khoản cho vay đều không có tài sản thế chấp, 90% là cho vay dài hạn.

Cùng với đó, DL1 có 127,8 tỷ đồng là các khoản phải thu từ chuyển nhượng cổ phần tại Công ty cổ phần Khoáng sản Luyện kim Tây Nguyên cho 3 cá nhân là Bùi Văn Tịnh, Nguyễn Minh Tuấn và Trịnh Văn sang theo hợp đồng ký kết ngày 29/12/2017.

Thời hạn thanh toán theo hợp đồng là 90 ngày, tức DL1 phải hoàn tất thu tiền trước khi kết thúc quý I/2018, nhưng đến cuối tháng 6/2018, khoản phải thu với các cá nhân này vẫn còn nguyên. Tính tổng cộng, các khoản cho vay và phải thu chiếm đến 74% tổng tài sản của DL1.

KSH: Các khoản phải thu tăng thêm chiếm 3/4 giá trị đợt phát hành

Công ty cổ phần Đầu tư và Phát triển KSH (KSH) cũng thu hút sự chú ý của nhà đầu tư quanh câu chuyện tăng vốn điều lệ trong năm 2017, khi chào bán riêng lẻ thành công 28,05 triệu cổ phiếu cho các nhà đầu tư chiến lược, qua đó tăng vốn lên gấp đôi.

Trong đợt tăng vốn này, mức giá mà cổ đông chiến lược mua là 10.000 đồng/cổ phiếu, gấp gần 5 lần thị giá cổ phiếu trên sàn chứng khoán tại thời điểm chào bán tháng 5/2017 (trên dưới 2.000 đồng/cổ phiếu).

Chào bán thành công, quy mô tài sản, nguồn vốn của KSH tại thời điểm cuối tháng 6/2017 tăng 2,5 lần so với đầu năm.

Đáng chú ý, báo cáo tài chính của KSH cho biết, trong số 774 tỷ đồng tổng tài sản tính đến 30/6/2017, số dư các khoản phải thu là 230 tỷ đồng, chiếm gần 30% và tăng 11,5 lần so với đầu năm (20 tỷ đồng).

Nếu tính thêm phần chi phí trả trước tăng 61 tỷ đồng, tổng giá trị các khoản phải thu, trả trước tăng thêm tương đương với giá trị vốn KSH huy động được từ đợt chào bán riêng lẻ. Tuy vậy, đối tượng chiếm dụng vốn không được thuyết minh chi tiết.

Sau 1 năm chào bán thành công, số dư phải thu tại KSH không những không giảm, mà còn tiếp tục tăng. Theo báo cáo tài chính hợp nhất 6 tháng đầu năm 2018, giá trị các khoản phải thu ngắn và dài hạn đến ngày 30/6/2018 là 483,9 tỷ đồng, chiếm 72,5% tổng tài sản.

Trong số này, khoản cho vay với ông Nguyễn Trung Hiếu có giá trị 3 tỷ đồng, thời hạn cho vay 6 tháng theo hợp đồng ngày 25/6/2017, nhưng hơn 1 năm sau vẫn chưa được hoàn trả.

Trái ngược với xu hướng tăng ở các khoản phải thu, lợi nhuận của KSH liên tục đi xuống, 6 tháng đầu năm 2018 lỗ trước thuế 1,9 tỷ đồng (cùng kỳ năm 2017 lãi gần 3 tỷ đồng). Trên thị trường, giá cổ phiếu KSH đóng cửa phiên 13/9 ở mức 2.010 đồng/cổ phiếu.

Hiện đã hết thời gian hạn chế chuyển nhượng cổ phiếu (1 năm kể từ ngày phát hành riêng lẻ), nhưng chưa rõ các cổ đông chiến lược tại KSH đã bán ra cắt lỗ, hay kiên nhẫn chờ đợi sự chuyển biến tại doanh nghiệp này.

Bởi lẽ, trong 22 nhà đầu tư mua cổ phiếu riêng lẻ, tất cả đều có tỷ lệ sở hữu dưới 5%, tức chưa trở thành cổ đông lớn để phải báo cáo kết quả giao dịch.

TTH, MBG, TOP… cũng “hào phóng” sau tăng vốn

Công ty cổ phần Thương mại và Dịch vụ Tiến Thành (TTH) sau đợt chào bán 12,99 triệu cổ phiếu cho cổ đông hiện hữu, tăng vốn điều lệ lên gấp đôi trong tháng 9/2017, cũng cho thấy sự “rộng rãi” khi để các đối tác chiếm dụng nguồn vốn lớn.

Cụ thể, tại thời điểm 30/9/2017, trước khi tiến hành chào bán cổ phiếu, số dư các khoản phải thu tại TTH là 180 tỷ đồng. Sau khi hoàn tất tăng vốn (9/11/2017), đến ngày 31/12/2017, con số này tăng 68,5%, lên 303,4 tỷ đồng, chiếm 63,2% tổng tài sản. Trong đó, tăng mạnh nhất là phải thu dài hạn, từ 34,2 tỷ đồng lên 116,6 tỷ đồng.

Đến ngày 30/6/2018, số dư các khoản phải thu tại TTH tăng từ 303,4 tỷ đồng lên 350,4 tỷ đồng, chiếm 66,9% tổng tài sản. Trong số đó, gần 1/3 là các khoản có liên quan đến Công ty cổ phần Tập đoàn Đông Thiên Phú, đơn vị có mối quan hệ kinh doanh với TTH trong nhiều dự án và một số lãnh đạo của Tập đoàn Đông Thiên Phú hiện thuộc Ban lãnh đạo TTH. Ngoài ra, TTH có khoản phải thu dài hạn 10 tỷ đồng với cá nhân bà Nguyễn Trần Linh Chi, chi tiết nội dung không được thuyết minh.

Tại Công ty cổ phần Đầu tư Phát triển Xây dựng và Thương mại Việt Nam (MBG), sau đợt chào bán cổ phiếu tăng vốn điều lệ gấp 1,5 lần trong tháng 4/2017, khoản mục trả trước tại MBG đến cuối quý II/2017 tăng thêm 85,8 tỷ đồng, tương đương 71,5% số tiền chào bán thu được.

Với Công ty cổ phần Phân phối Top One (TOP), sau khi tăng vốn điều lệ từ 39 tỷ đồng lên 253,5 tỷ đồng qua các đợt chào bán cổ phiếu trong năm 2016, khoản mục trả trước tăng vọt từ 500 triệu đồng lên 199,7 tỷ đồng.

Trong bối cảnh thị trường chứng khoán sôi động, doanh nghiệp lên kế hoạch huy động vốn từ cổ đông cho những dự định đầu tư thu lãi cao, kỳ vọng đem lại sự đột phá trong bức tranh tài chính, kinh doanh.

Vậy nhưng, sau những đợt tăng vốn “khủng”, hiệu quả hoạt động chưa theo kịp đà tăng vốn thì sự “hào phóng” bất ngờ của doanh nghiệp khi cho đối tác chiếm dụng vốn hàng trăm tỷ đồng qua các khoản phải thu, trả trước, cho vay khiến nhiều cổ đông cũng như nhà đầu tư băn khoăn.

Liệu doanh nghiệp có sử dụng hiệu quả đồng vốn huy động thêm, hay có một số khuất tất nào đó, dẫn đến mục đích sử dụng vốn thay đổi?