Tăng vốn điều lệ 24 lần kể từ năm 2013

Ngày 16/8/2018, Ủy ban Chứng khoán Nhà nước thông báo đã nhận được báo cáo kết quả chào bán cổ phiếu ra công chúng của DNP. Theo đó, DNP đã phát hành thành công 27.999.263 cổ phiếu, bao gồm 6.499.263 cổ phiếu trả cổ tức và 21.500.000 cổ phiếu chào bán cho cổ đông hiện hữu.

Thành công của đợt phát hành được dự báo trước, bởi mức giá DNP chào bán là 10.000 đồng/cổ phiếu, thấp hơn khá nhiều so với thị giá trên sàn 23.000 đồng/cổ phiếu tại thời điểm chốt quyền trong tháng 7/2018.

Dù giảm mạnh trong 1 tháng qua và có lúc chỉ còn 13.000 đồng/cổ phiếu, mức giá phát hành vẫn đủ để khuyến khích cổ đông thực hiện quyền.

Như vậy, sau đợt tăng vốn từ chào bán cho cổ đông hiện hữu và phát hành trả cổ tức, vốn điều lệ của DNP đạt 880 tỷ đồng. Trước đó, doanh nghiệp này đã hoàn tất chào bán riêng lẻ 10 triệu cổ phiếu với giá 12.000 đồng/cổ phiếu trong tháng 6/2018, tăng vốn điều lệ từ 500 tỷ đồng lên 600 tỷ đồng.

Tiền thân của DNP là Công ty Diêm Đồng Nai, được thành lập năm 1993, sau đó đổi tên thành Nhựa Đồng Nai vào năm 1998. Từ năm 2013 trở về trước, lĩnh vực kinh doanh chính của DNP là sản xuất ống nhựa xây dựng (ống HDPE, ống uPVC) và bao bì sản xuất theo phương thức gia công cho thị trường châu Âu. Ngoài ra, DNP còn kinh doanh nguyên vật liệu, phụ gia ngành nhựa, phụ kiện cho cấp thoát nước.

Tuy nhiên, với định hướng tập trung vào mảng dự án, nhất là các dự án hạ tầng cấp thoát nước vốn không cần xây dựng hệ thống đại lý phân phối lớn cũng như tốn nhiều chi phí quảng cáo như mảng ống nhựa dân dụng.

Đồng thời tránh cạnh tranh trực tiếp với các “ông lớn” trong ngành có lợi thế về hệ thống phân phối, năng lực sản xuất và tài chính, DNP từng bước trở thành 1 trong 5 doanh nghiệp sản xuất, cung ứng ống nhựa uPVC và HDPE dẫn đầu thị trường. Tuy vậy, lợi nhuận giai đoạn này của DNP khá thấp, chỉ trên dưới 10 tỷ đồng/năm.

Bước chuyển mình đến với DNP từ năm 2014 khi “lấn sân” đầu tư vào sản xuất, cung ứng nước sạch với việc đầu tư vào Tổng công ty Đầu tư nước và môi trường Việt Nam (Viwaseen) và Công ty cổ phần (CTCP) Bình Hiệp.

Cũng từ đây, DNP bắt đầu thực hiện các kế hoạch tăng vốn điều lệ thông qua chào bán cho cổ đông, chào bán riêng lẻ, tăng vốn từ nguồn lợi nhuận giữ lại.

Báo cáo tài chính của DNP cho biết, tại ngày 30/6/2018, tổng tài sản của DNP đạt 5.346 tỷ đồng, tăng 38,7% so với đầu năm và gấp 19 lần cuối năm 2013, vốn chủ sở hữu gấp 13,8 lần. Sau đợt tăng vốn trong tháng 8/2018, vốn điều lệ của DNP hiện gấp 24 lần so với cuối năm 2013.

Tính đến cuối tháng 6/2018, nếu như tại lĩnh vực sản xuất nhựa, bên cạnh Nhà máy Đồng Nai, DNP đang sở hữu 2 công ty khác là Nhựa Tân Phú (72,65%), Nhựa Đồng Nai Miền Trung (99,33%) với năng lực sản xuất 3.000 tấn ống nhựa, 1.300 tấn bao bì/tháng thì trong lĩnh vực nước;

DNP sở hữu hơn chục công ty con, liên kết như CTCP Bình Hiệp (53,06%), Nhà máy nước Đồng Tâm (39,5%), CTCP Cấp thoát nước Long An (30,94%), CTCP Cấp thoát nước Cần Thơ (16,89%)…

Riêng 6 tháng đầu năm nay, đã có 4 công ty ngành nước mới trở thành công ty liên kết của DNP với giá trị đầu tư 109 tỷ đồng. Ngoài ra, hai dự án nhà máy nước tại Bắc Giang và Long An với tổng công suất thiết kế 120.000 m3/ngày đang triển khai cũng tiếp tục nhận được đầu tư lớn của DNP.

Tại thời điểm 30/6, số dư của khoản đặt cọc mua cổ phần trên báo cáo tài chính của DNP lên đến 169,5 tỷ đồng, cho thấy khả năng đầu tư vào nhiều doanh nghiệp nhưng chưa được ghi nhận.

Áp lực tăng trưởng đang đè nặng

Cùng với sự chuyển hướng đầu tư vào lĩnh vực sản xuất nước sạch, cơ cấu doanh thu, lợi nhuận của DNP cũng thay đổi đáng kể. Tỷ trọng doanh thu mảng nước sạch từ 4,4% năm 2015, 4,68% trong 2016 đã tăng lên 7,64% trong 2017 và trong nửa đầu 2018 đóng góp đến 14,8%.

Cơ cấu lợi nhuận gộp còn thay đổi mạnh hơn, mảng nước sạch từ mức 13,3% năm 2015 đã tăng lên 43,3% trong nửa đầu năm 2018.

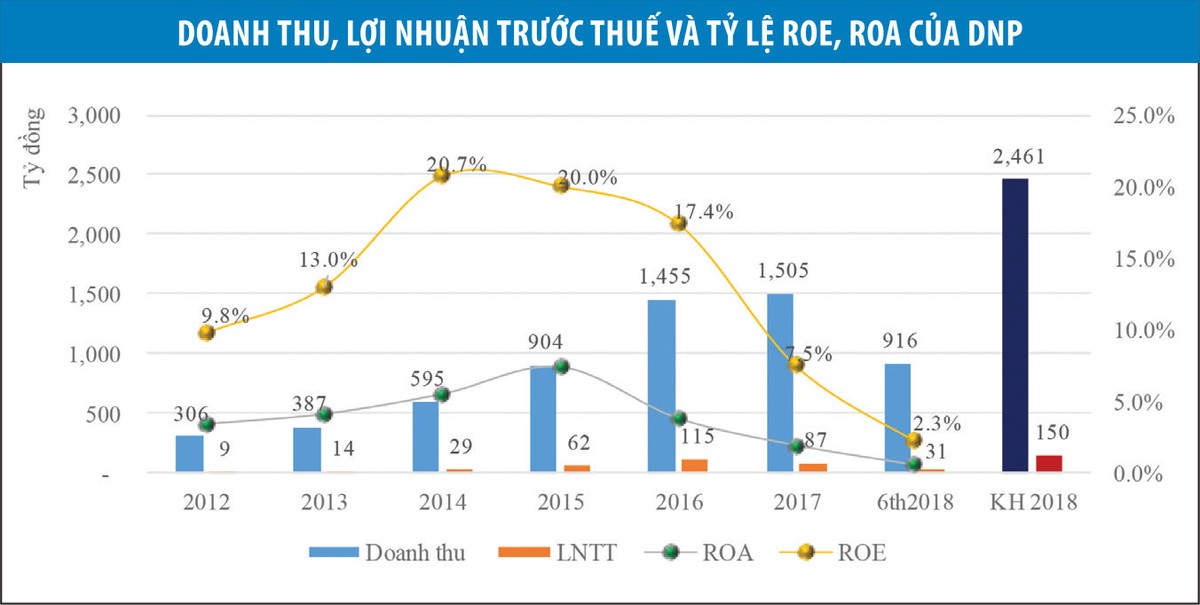

Việc đẩy mạnh đầu tư vào nước sạch giúp DNP tăng trưởng đột biến với mức tăng doanh thu bình quân đạt 55,2%, lợi nhuận sau thuế tăng bình quân 101% trong giai đoạn 2013 - 2016. Tuy nhiên, từ năm 2017 đến nay, tốc độ tăng trưởng của Công ty có dấu hiệu chững lại.

Báo cáo tài chính của DNP cho biết, trong năm 2017, doanh thu thuần chỉ tăng 3,4% so với năm 2016, đạt 1.504 tỷ đồng. Giá vốn tăng nhanh hơn, với mức tăng 8,4%, khiến lợi nhuận gộp giảm 43%, chỉ còn 289,6 tỷ đồng.

Dù trong năm này, DNP có doanh thu tài chính 114,2 tỷ đồng, gấp 12 lần so với năm 2016 (gồm 96,2 tỷ đồng là lãi từ bán khoản đầu tư vào CTCP Bình Hiệp trong nửa đầu năm 2017), nhưng chi phí bán hàng, chi phí quản lý và lãi vay tăng mạnh, khiến lợi nhuận trước thuế cả năm giảm 24%.

Lợi nhuận giảm, trong khi quy mô tài sản, nguồn vốn tăng, khiến các chỉ số sinh lời của DNP giảm đáng kể. Cụ thể, tỷ lệ sinh lời trên tổng tài sản (ROA) và trên vốn chủ sở hữu (ROE) năm 2017 lần lượt là 1,9% và 7,5% so với con số 3,8% và 17,4% của năm 2016.

Báo cáo của Tổng giám đốc DNP đã chỉ ra một số khó khăn mà Công ty phải đối mặt trong năm qua, đó là sự bão hòa, cạnh tranh ở các mảng nhựa hạ tầng, bao bì, do độ trễ đầu tư và ghi nhận doanh thu từ các khoản đầu tư mảng nhựa công nghiệp, ống nhựa dân dụng, nước sạch; giá đầu vào, nhất là nguyên vật liệu nhựa tăng, ảnh hưởng đến biên lợi nhuận mảng này.

Tại Đại hội đồng cổ đông thường niên 2018, DNP đặt mục tiêu lấy lại đà tăng trưởng với doanh thu 2.461 tỷ đồng, lợi nhuận sau thuế 150 tỷ đồng trong năm nay.

Tuy vậy, sau 6 tháng, dù doanh thu đạt 915,7 tỷ đồng, tăng 35,4% so với nửa đầu năm 2017, nhưng bức tranh chi phí, lợi nhuận của DNP tiếp tục chưa cho thấy sự cải thiện.

Cụ thể, biên lợi nhuận gộp cùng doanh thu tài chính tiếp tục giảm mạnh, trong khi các chi phí lãi vay, bán hàng và chi phí quản lý đều tăng, khiến lợi nhuận sau thuế nửa đầu năm chỉ đạt 28,9 tỷ đồng, giảm 51,4% so với cùng kỳ. Tỷ lệ ROA và ROE vỏn vẹn đạt 0,54% và 2,3%. Như vậy, sau 6 tháng, DNP mới hoàn thành 37% kế hoạch doanh thu và 19,3% kế hoạch lợi nhuận cả năm.

Lợi nhuận giảm mạnh cũng khiến định giá cổ phiếu DNP kém hấp dẫn, dù thị giá (sau điều chỉnh các quyền) đã giảm gần 30% trong 1 năm qua.

Với thu nhập trên mỗi cổ phần (EPS) lũy kế 4 quý gần nhất là 550 đồng/cổ phiếu (tính pha loãng trên số lượng cổ phiếu đang lưu hành mới), hệ số giá trên thu nhập (P/E) của DNP hiện trên 20 lần, cao hơn khá nhiều so với các doanh nghiệp ngành nhựa cũng như cấp thoát nước khác trên thị trường.

Một điểm đáng chú ý là tỷ lệ nợ trong cơ cấu tài chính của DNP đang ở mức khá cao. Trong 6 tháng đầu năm 2018, nợ phải trả trên báo cáo tài chính hợp nhấ tăng 42,27% (1.219 tỷ đồng), trong khi vốn chủ sở hữu tăng 28%.

Nợ phải trả của DNP cao gấp 3 lần vốn chủ sở hữu. trong đó, nợ phải trả là các khoản nợ vay và thuê tài chính với số dư 3.091 tỷ đồng đến ngày 30/6, tăng 1.063 tỷ đồng so với đầu năm. Trong nửa đầu năm 2018, chi phí lãi vay của DNP là 80 tỷ đồng, tương đương 53% lợi nhuận gộp.

Trong bối cảnh mặt bằng lãi suất chịu nhiều sức ép tăng từ lạm phát, tỷ giá, nợ vay cao được đánh giá là một trong những rủi ro lớn với lợi nhuận của DNP.

Ước tính, với dư nợ hiện tại, lãi suất tăng 1%/năm có thể khiến chi phí lãi vay của DNP tăng thêm 30 tỷ đồng. DNP có doanh thu tài chính không nhỏ từ việc chuyển nhượng các khoản đầu tư, nhưng lợi nhuận đến từ nguồn này thường không ổn định.

Một rủi ro khác của DNP đến từ các khoản phải thu với số dư 1.085,6 tỷ đồng, chiếm 20,3% tổng tài sản tính đến 30/6/2018. Phải thu lớn, một mặt DNP bị chiếm dụng vốn, mặt khác Công ty cũng chịu rủi ro thu hồi nợ khi số dư nợ khó đòi đến cuối tháng 6/2018 là 58,9 tỷ đồng.

Giá cổ phiếu DNP hiện còn 13.500 đồng/cổ phiếu, với thanh khoản nhỏ giọt. Ban lãnh đạo DNP cần giải được bài toán duy trì hiệu quả và tốc độ tăng trưởng theo kịp tốc độ tăng của nguồn vốn mới mong cải thiện giá trị doanh nghiệp trên sàn.