Ảnh: Lê Toàn

Ảnh: Lê Toàn

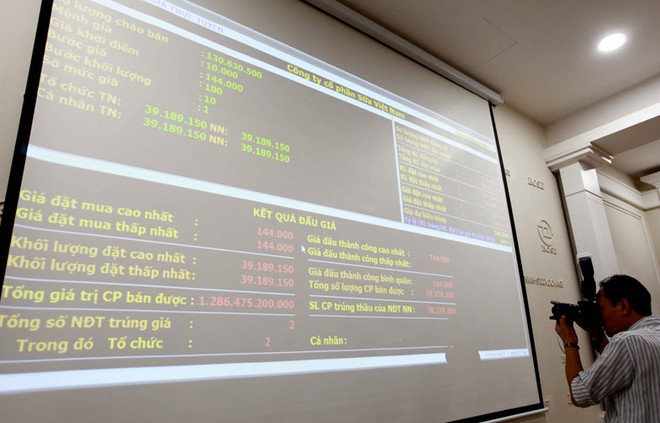

Bán cổ phần Vinamilk là thương vụ khởi đầu cho quá trình bán vốn nhà nước tại 10 doanh nghiệp hàng đầu mà SCIC đang đại diện chủ sở hữu. Việc bán vốn này phải thỏa mãn tất cả các mục tiêu, dưới góc nhìn của nhà tư vấn, CTCP Chứng khoán Sài Gòn (SSI), thực sự là một thách thức.

Những mục tiêu của đợt bán vốn này lại không hề đơn giản, bao gồm hiệu quả, minh bạch, thanh khoản của thị trường sau khi thoái vốn, không ảnh hưởng đến sự phát triển ổn định của công ty…..

Tuy chỉ bán thành công 60% tổng số lượng cổ phần Vinamilk đem chào bán, song giá trị thương vụ đạt 500 triệu USD, lớn nhất Đông Nam Á về giao dịch cổ phiếu trong năm nay, và cũng là một trong những giao dịch hiếm hoi mà giá bán cao hơn thị trường, trong bối cảnh đang có nhiều biến động.

“Phải thỏa mãn tất cả các mục tiêu, nên chúng tôi đánh giá kết quả như vậy cũng được cho là thành công, và cũng đã nằm trong dự kiến”, đại diện SSI bày tỏ quan điểm.

Không nên áp đặt quá nhiều yêu cầu cho một đợt thoái vốn

Đối với đợt bán cổ phần VNM, quá trình chuẩn bị bắt đầu từ giữa năm, bao gồm các công tác chọn đơn vị tư vấn, tổ chức roadshow, xây dựng quy chế chào bán, làm việc với các cơ quan liên quan để phối hợp, kiến nghị các giải pháp để tạo điều kiện cho các nhà đầu tư tham gia (như ký quỹ bằng USD, tổ chức chào bán qua HSX)...

Trả lời câu hỏi của Đầu tư Chứng khoán rằng tại sao một số đề xuất của các nhà đầu tư trong các cuộc roadshow như cơ chế thực hiện giao dịch thông qua hình thức dựng sổ (book-building) và không bắt buộc đặt cọc 10% giá trị đặt mua không được thực hiện, SCIC cho biết, việc thay đổi các quy định pháp luật cần có nhiều thời gian và đúng quy trình, nên các giải pháp và cách thức mà tư vấn và SCIC kiến nghị chưa thể áp dụng trong lần này.

Hiện nay, quy trình bán vốn tại các công ty cổ phần có vốn nhà nước đã niêm yết phải tuân thủ theo Nghị định 151 về chức năng, nhiệm vụ và cơ chế hoạt động của SCIC, là thông qua hình thức chào bán cạnh tranh.

Nhiều nhà đầu tư cho rằng cơ chế bỏ giá cao thì trúng (đấu giá) mà Việt Nam áp dụng không thực sự thuận lợi cho các nhà đầu tư. Bởi lẽ, giả sử cùng là nhà đầu tư như nhau, một bên trúng giá cao, một bên trúng giá thấp, thì vô hình chung bên trúng giá cao sẽ bị đánh giá về năng lực.

Trong khi với các thương vụ tương tự ở nước ngoài, họ tiến hành phương pháp dựng sổ thì tất cả các nhà đầu tư sẽ được mua cùng giá.

Và nếu giá cao hơn so với thị trường, một số nhà đầu tư tài chính sẽ khó có thể tham gia, họ sẽ phải xem xét khoản đầu tư ngay sau khi mua bởi thời điểm năm tài chính sắp kết thúc như hiện nay sẽ ảnh hưởng đến kết quả cả năm.

Đại diện SCIC cũng thừa nhận rằng, so với chào bán cạnh tranh thì phương thức dựng sổ phù hợp hơn với nhu cầu của các nhà đầu tư là tổ chức lớn về thủ tục đơn giản, bảo mật thông tin đặt mua của nhà đầu tư và đảm bảo các nhà đầu tư đều được mua ở cùng một mức giá.

Rút kinh nghiệm từ đợt bán cổ phần lần này để thực hiện các đợt bán cổ phần nhà nước quy mô lớn các lần sau thành công hơn, SCIC sẽ tổng hợp kết quả bán vốn, phản hồi của thị trường và các đơn vị tư vấn để báo cáo và kiến nghị Chính phủ xem xét, ban hành các văn bản pháp luật cho phép các cơ chế bán cổ phần linh hoạt và phù hợp hơn với thông lệ quốc tế như bỏ quy định về đặt cọc, nghiên cứu luật hóa phương thức dựng sổ…

Đặc biệt, khi đấu giá, đòi hỏi nhà đầu tư nước ngoài họ phải rất am hiểu về quy trình nếu không dễ sai sót và mất cọc, đây là rào cản nhiều nhà đầu tư muốn mua lô lớn và họ không muốn mạo hiểm.

Sau thương vụ Vinamilk, giới tư vấn M&A cho rằng, bài học lớn nhất rút ra từ đợt chào bán này là, nếu phía chào bán được áp dụng phương pháp dựng sổ thì có thể sẽ có nhiều nhà đầu tư quan tâm hơn.

Phương pháp dựng sổ đã được thực hiện thông dụng tại trên thế giới, theo đó, đơn vị tư vấn sẽ đứng ra xây dựng hồ sơ, quảng bá và đo nhu cầu thị trường thông qua việc dựng sổ nhu cầu mua của các nhà đầu tư ở các mức giá khác nhau nằm trên một khung giá được xác định trước.

Cách làm này giúp bên chào bán xác định được mức giá tối ưu nhất cho đợt phát hành thành công và bớt đi các thủ tục phức tạp như việc đặt cọc, tuân theo nhiều biểu mẫu... của quy trình chào bán cạnh tranh hiện nay.

Tại Việt Nam, một số doanh nghiệp tư nhân lớn cũng đã bắt đầu áp dụng phương pháp dựng sổ để phát hành riêng lẻ cho nhà đầu tư nước ngoài và nhận được sự ủng hộ tích cực, bởi phương pháp này sẽ tạo sự minh bạch, đo lường tốt hơn sự hấp thụ của thị trường để đảm bảo sự thành công của phiên chào bán.

“Chúng tôi hy vọng, trong tương lai gần Việt Nam sẽ có khung hành lang pháp lý để hỗ trợ việc chào bán cổ phần Nhà nước thuận lợi hơn”, đại diện liên danh tư vấn SSI bày tỏ quan điểm.