Nhựa Hà Nội ký kết hợp tác trở thành nhà cung ứng cho Brother Việt Nam.

Nhựa Hà Nội ký kết hợp tác trở thành nhà cung ứng cho Brother Việt Nam.

Quy mô vốn, hoạt động đầu tư tăng mạnh

Tiền thân của CTCP Nhựa Hà Nội là Xí nghiệp Nhựa Hà Nội, trực thuộc Sở Công nghiệp Hà Nội.

Sau khi tiến hành chào bán cổ phần lần đầu ra công chúng (IPO) vào cuối tháng 12/2007, đến tháng 10/2008, Nhựa Hà Nội chuyển sang hoạt động theo mô hình công ty cổ phần, với vốn điều lệ 65 tỷ đồng. Trong đó, UBND TP. Hà Nội là cổ đông lớn nhất, sở hữu 5,31 triệu cổ phần, tương ứng 81,7% vốn điều lệ.

10 năm đầu kể từ khi cổ phần hóa, kết quả kinh doanh của Nhựa Hà Nội nhìn chung khá tích cực, với mức thu nhập trên mỗi cổ phần (EPS) trên 10.000 đồng mỗi năm.

Công ty cũng duy trì chi trả cổ tức tiền mặt đều đặn. Trong suốt giai đoạn này, Công ty không tiến hành tăng vốn điều lệ, hoạt động kinh doanh cũng không ghi nhận yếu tố đột biến. Tuy nhiên, tình hình đã thay đổi từ khi cổ đông nhà nước thoái vốn khỏi doanh nghiệp.

Cụ thể, sau khi Nhựa Hà Nội đưa 6,5 triệu cổ phiếu lên giao dịch trên sàn UPCoM vào tháng 9/2017, đến tháng 12/2017, UBND TP. Hà Nội đã đăng ký bán toàn bộ cổ phần tại Công ty. Ðợt bán vốn diễn ra thành công, Công ty TNHH MTV Cadivi Ðồng Nai - công ty con của CTCP Dây cáp điện Việt Nam (CAV), CTCP Chứng khoán MB và một cổ đông cá nhân đã trở thành cổ đông lớn.

Năm đầu tiên sau thoái vốn, cơ cấu cổ đông của Nhựa Hà Nội liên tục có những biến động với sự vào, ra của các cổ đông tổ chức.

Tình hình chỉ ổn định hơn từ tháng 11/2018 khi An Phát Holdings mua vào và trở thành cổ đông lớn nhất nắm giữ 49,2% vốn và Cadivi Ðồng Nai và CTCP Quản lý quỹ MB (MB Capital) thoái toàn bộ vốn tại Công ty.

Ðến tháng 1/2019, CTCP Quản lý quỹ Ðầu tư Ðỏ cũng bán hơn 5% vốn tại doanh nghiệp, từ đây đánh dấu giai đoạn Nhựa Hà Nội phát triển nhanh chóng cả về quy mô hoạt động, tài sản, nguồn vốn.

Về quy mô vốn, ngay sau khi An Phát Holdings tham gia vào Công ty, cuối tháng 11/2018, Nhựa Hà Nội đã thực hiện tăng vốn điều lệ từ 65 tỷ đồng lên 168 tỷ đồng thông qua chia cổ phiếu thưởng 1:1 và chào bán 3,8 triệu cổ phiếu cho cổ đông với giá 30.000 đồng/cổ phiếu.

Tiếp đó, đến tháng 8/2019, Công ty tiếp tục chi trả cổ phiếu thưởng với tỷ lệ 1:1 và tăng vốn điều lệ lên 344 tỷ đồng. Như vậy, chỉ trong chưa đầy 9 tháng, quy mô vốn điều lệ của Nhựa Hà Nội đã tăng gấp 5,3 lần.

Cùng với việc tăng vốn, gọi vốn mới, hoạt động đầu tư cũng được đẩy mạnh.

Cụ thể, cuối tháng 1/2019, Nhựa Hà Nội đã chi 80 tỷ đồng để mua 8 triệu cổ phần (88,8% vốn điều lệ) của CTCP An Trung Industries - doanh nghiệp chuyên sản xuất, cung ứng linh kiện nhựa cho các doanh nghiệp có vốn đầu tư nước ngoài (FDI) thuộc lĩnh vực thiết bị điện, điện tử viễn thông với công suất khoảng 9 triệu sản phẩm/tháng.

An Trung Industries chính là đối tác cung ứng linh kiện nhựa cấp 2 cho Samsung từ tháng 4/2019 và đến tháng 8/2019, doanh nghiệp này đã trở thành đối tác cung ứng linh kiện cho Công ty TNHH Công nghiệp Brother Việt Nam.

Tháng 8 vừa qua, Nhựa Hà Nội đã thông qua việc tiếp tục nhận chuyển nhượng 1 triệu cổ phiếu An Trung Industries từ An Phát Holdings. Dự kiến, sau khi hoàn tất đợt chuyển nhượng, Nhựa Hà Nội sẽ sở hữu 100% vốn tại doanh nghiệp này.

Sau khi đầu tư vào Công ty An Trung Industries, đến tháng 6/2019, Nhựa Hà Nội đã thông qua việc đặt cọc và nhận chuyển nhượng 50% vốn điều lệ tại Công ty TNHH Linh kiện nhựa ô tô VinFast - An Phát từ An Phát Holdings. Báo cáo tài chính quý II/2019 cho biết, Nhựa Hà Nội đã đặt cọc 104 tỷ đồng để chuẩn bị cho việc chuyển nhượng này.

Ðược biết, Vinfast - An Phát là doanh nghiệp liên doanh giữa An Phát Holdings và VinFast - thành viên Tập đoàn Vingroup - với mục tiêu chính là cung cấp phụ tùng, linh kiện nhựa cho việc sản xuất ô tô, xe máy. Khởi công xây dựng từ tháng 11/2018, đến tháng 6/2019, Nhà máy đã chạy thử và bắt đầu cho ra sản phẩm.

Với một loạt hoạt động nhận chuyển nhượng các khoản đầu tư từ An Phát Holdings, có thể thấy, Nhựa Hà Nội đang được định hướng trở thành doanh nghiệp chuyên phụ trách mảng công nghiệp hỗ trợ sản xuất linh kiện nhựa của Tập đoàn.

Ðiều này càng có cơ sở khi Ðại hội đồng cổ đông Công ty đã thông qua phương án cho phép An Phát Holdings được sở hữu đến 87,88% cổ phần mà không cần thực hiện thủ tục chào mua công khai trong kỳ họp thường niên 2019.

Việc cơ cấu lại được đánh giá là phù hợp, bởi trước thời điểm về với An Phát Holdings, Nhựa Hà Nội vốn là doanh nghiệp có tên tuổi trong ngành công nghiệp phụ trợ, chuyên sản xuất các linh kiện nhựa làm phụ tùng ô tô, xe máy và các linh kiện điện tử với các đối tác lớn như Toyota Việt Nam, Honda Việt Nam, Piaggio, Panasonic, Korg Việt Nam…

Chấp nhận lợi nhuận suy giảm, dồn sức cho tương lai khả quan?

Song song với hoạt động tăng vốn và đẩy mạnh đầu tư, quy mô tài sản của Công ty cũng gia tăng nhanh chóng. Báo cáo tài chính hợp nhất 6 tháng của Nhựa Hà Nội được kiểm toán bởi E&Y Việt Nam cho biết, tính đến 30/6/2019, tổng tài sản đạt 1.004,6 tỷ đồng, tăng 90,6% so với đầu năm. Chiếm tỷ trọng lớn nhất là các khoản phải thu ngắn hạn và tài sản cố định với cùng tỷ lệ 22,6%.

Trong nửa đầu năm nay, quy mô tài sản cố định của Công ty đã tăng gấp 2,4 lần từ việc đẩy mạnh đầu tư và hợp nhất với công ty con An Trung Industries.

Chi phí xây dựng dở dang tăng thêm gần 67 tỷ đồng do đầu tư nhà xưởng và hệ thống phun đúc nhựa mới. Công ty cũng ghi nhận chi phí thuê đất trả trước dài hạn 67,6 tỷ đồng, tăng gần 60 tỷ đồng so với đầu năm.

Ðối với khoản phải thu ngắn hạn, chiếm tỷ trọng lớn nhất là giá trị các khoản phải thu của khách hàng với 114 tỷ đồng, giảm 13,6% so với đầu năm, chủ yếu là từ các khách hàng lớn Honda Việt Nam và Piagio Việt Nam.

Mặc dù các khoản phải thu có giá trị lớn, nhưng chủ yếu đến từ các doanh nghiệp lớn, đối tác lâu năm, do đó, rủi ro thất thoát được đánh giá thấp. Hoạt động cho vay cũng không có nhiều lo ngại về rủi ro thu hồi nợ.

Nguyên nhân là bởi dù vốn điều lệ tăng mạnh trong 6 tháng qua, nhưng nguồn tăng vốn chủ yếu đến từ chia thưởng cổ phiếu.

Nguồn vốn mới đáng kể nhất là 114 tỷ đồng thu được từ việc chào bán cổ phiếu, chỉ bằng phân nửa nhu cầu vốn đầu tư và kinh doanh. Trong bối cảnh đó, Công ty đã dùng đến biện pháp vay vốn.

Tính đến cuối tháng 6/2019, nợ vay ngắn và dài hạn của Nhựa Hà Nội đã đạt 247,5 tỷ đồng, tăng gấp 5,3 lần đầu năm. Dòng tiền vay nợ ròng tăng thêm gần 152 tỷ đồng trong 6 tháng.

Ở chiều ngược lại, tiền và tương đương tiền tăng gấp 3 lần lên 154 tỷ đồng vào cuối tháng 6/2019. Doanh thu tiền gửi đạt 7,7 tỷ đồng, cao gấp rưỡi chi phí lãi vay.

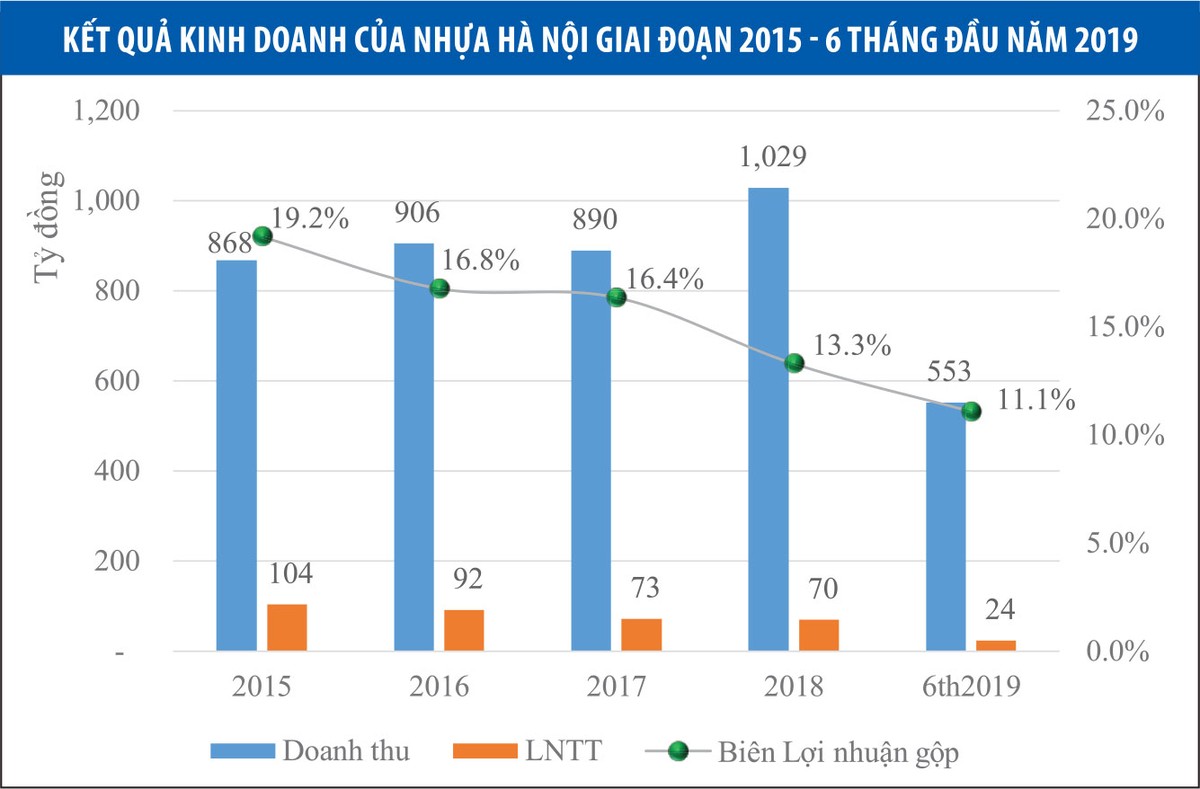

Trong giai đoạn 2015 - 2018, mặc dù doanh thu tăng trưởng nhưng lợi nhuận của Công ty có xu hướng giảm, dù không nhiều. Năm 2015, lợi nhuận trước thuế thu về 104 tỷ đồng thì sang năm 2016 là 74,2 tỷ đồng; năm 2017 đạt 72,4 tỷ đồng và năm 2018 là 70 tỷ đồng.

Ðáng chú ý là trong nửa đầu năm nay, doanh thu tài chính của Nhựa Hà Nội đã tăng gấp gần 9 lần cùng kỳ, đạt 7,7 tỷ đồng nhờ tăng thu từ lãi tiền gửi, cho vay. Khoản thu này đã hỗ trợ đắc lực vào tổng lợi nhuận.

Tại Ðại hội đồng cổ đông thường niên 2019, Nhựa Hà Nội đã đặt kế hoạch kinh doanh tăng trưởng trở lại với 1.130 tỷ đồng doanh thu và 67 tỷ đồng lợi nhuận sau thuế, lần lượt tăng 9,8% và 20% so với thực hiện 2018.

Với một loạt hoạt động đầu tư đang tiếp tục được thực hiện từ nay đến cuối năm, đà tăng quy mô tài sản, nguồn vốn của Công ty dự báo sẽ chưa dừng lại.

Tuy nhiên, với những gì mà An Phát Holdings thể hiện trong thời gian vừa qua thì có thể hiểu được rằng, Nhựa Hà Nội đang tiếp tục chiến lược “tạm lùi” một bước để tiến ba bước, dồn sức cho đầu tư, chấp nhận hiệu quả suy giảm trong ngắn hạn để chờ tương lai khả quan.

Hoạt động kinh doanh sẽ chuyển dịch rõ ràng vào năm 2020

Ông Bùi Thanh Nam, Tổng giám đốc CTCP Nhựa Hà Nội khẳng định điều này khi chia sẻ với Đầu tư Chứng khoán.

8 tháng đầu năm 2019, Nhựa Hà Nội đã chi khoản tiền lớn M&A An Trung Industries, Công ty Linh kiện nhựa Vinfast - An Phát. Vì sao Công ty lại tiến hành M&A những doanh nghiệp này, thưa ông?

Nhận thấy cơ hội lớn từ sự chuyển dịch sản xuất sang Việt Nam, cũng như việc tăng tỷ lệ nội địa hóa của các doanh nghiệp khối FDI, chúng tôi đã quyết định mở rộng sản xuất và đầu tư vào An Trung Industries.

An Trung Industries là doanh nghiệp phụ trợ phục vụ các doanh nghiệp FDI, đặc biệt An Trung đã có các khách hàng lớn trong ngành điện tử như Elentec (Samsung), Brother Việt Nam, Panasonic Appliance Hưng Yên.

Trước mắt, An Trung sẽ tập trung vào các chi tiết nhựa nhỏ - trung bình, trong khi Nhựa Hà Nội sẽ tiếp tục mở rộng mảng chi tiết nhựa lớn cho các khách hàng ngành ô tô, xe máy.

Từ năm 2019, Nhựa Hà Nội được định hướng chiến lược sẽ phát triển mạnh mẽ chuỗi ngành ép phun nhựa phục vụ công nghiệp hỗ trợ. Với An Trung, chúng tôi hướng tới ngành hàng điện tử, có yêu cầu chính xác cao.

Hiện nay, chúng tôi đang sử dụng hệ máy từ nhỏ đến trung bình, song chúng tôi đã có nhiều đối tác thương hiệu lớn như Sony HQ, Foxconn đặt vấn đề phát triển các sản phẩm lớn trên hệ máy từ 650 tấn đến trên 1.050 tấn.

Ngoài việc sản xuất các sản phẩm nhựa linh kiện điện tử, An Trung đang vận hành dây chuyền sản suất sản phẩm sinh học phân hủy hoàn toàn như dao, thìa, dĩa.

Nhu cầu với các sản phẩm này sẽ tăng mạnh trong thời gian tới đây do chính sách cấm sử dụng đồ nhựa dùng một lần đang lan tỏa mạnh mẽ trên toàn cầu. Ðây sẽ là cơ hội để An Trung Industries tăng tốc phát triển.

Với cổ đông đại chúng, nhiều người còn chưa rõ vì sao Nhựa Hà Nội lại dừng việc triển khai đầu tư mở rộng nhà máy theo phương án đã được Ðại hội đồng cổ đông 2019 thông qua? Ông có thể chia sẻ rõ hơn về việc này?

Thực chất, chúng tôi không dừng việc mở rộng mà chỉ chuyển dự án về khu công nghiệp An Phát Complex thông qua việc đầu tư vào An Trung Industries, nhằm tăng cường thêm năng lực cả về máy móc thiết bị, diện tích nhà máy, kho tàng chung chuyển và vị trí địa lý phù hợp nhằm tăng năng lực cạnh tranh, thu hút tốt hơn nhu cầu các khách hàng ngành công nghiệp hỗ trợ.

Lợi nhuận của Nhựa Hà Nội đã liên tục suy giảm 4 năm liên tiếp, Công ty đánh giá tình hình kinh doanh hiện nay như thế nào và có những giải pháp gì để lợi nhuận tăng trưởng trở lại trong thời gian tới?

Lợi nhuận của Công ty có giảm những năm gần đây do những thay đổi trong chính sách của khách hàng, nhưng tỷ lệ lợi nhuận biên vẫn cao và ổn định hơn các công ty cùng ngành nghề.

Hiện lợi nhuận gộp của Nhựa Hà Nội giảm, cũng có thể hiểu chúng tôi đang “một bước lùi hai bước tiến” cho việc M&A với An Trung Industries, góp vốn vào Liên doanh VAPA, góp vốn thành lập Công ty Khuôn mẫu Việt Nam (VMC) để nâng tầm vị thế của Nhựa Hà Nội thành một tổng công ty ép phun nhựa phục vụ ngành công nghiệp hỗ trợ đang có rất nhiều cơ hội lớn.

Quá trình này đòi hỏi phải đầu tư máy móc thiết bị, đầu tư vốn, thuê đất đai, mở rộng nhà xưởng, thu hút nhân tài, đào tạo nhân sự, làm tăng chi phí trong giai đoạn này.

Với doanh nghiệp sản xuất không thể kỳ vọng việc đầu tư sẽ có hiệu quả ngay những năm đầu tiên, chúng tôi đang đầu tư cho chiến lược lâu dài với hiệu quả bền vững.

Chắc chắn, các bạn sẽ thấy những chuyển dịch rõ ràng vào năm 2020, khi số lượng khách hàng của Nhựa Hà Nội gia tăng trong ngành sản xuất ô tô, các dự án ngành công nghiệp điện tử, sản phẩm tự hủy thân thiện môi trường và các dự án linh kiện nhựa khác khi An Trung Industries, VAPA và Công ty TNHH Cơ khí chính xác VMC đi vào hoạt động hiệu quả.

Mở rộng quy mô sản xuất, M&A, Nhựa Hà Nội đang và sẽ giải quyết bài toán nguồn vốn ra sao? Chi phí lãi vay trung bình tại NHH hiện nay như thế nào?

Nếu nhìn đầy đủ vào doanh thu và lợi nhuận tài chính, có thể thấy doanh thu thuần tài chính của Công ty vẫn tăng trưởng.

Vì vậy, chúng tôi cho rằng chi phí tài chính tăng sẽ không phải vấn đề lớn. Mặt khác, nhờ có uy tín và lịch sử tín dụng tốt, nên dù tổng giá trị vay ngắn hạn tăng, nhưng lãi suất các khoản vay của Nhựa Hà Nội chỉ hơn 5%/năm.

Tại Ðại hội đồng cổ đông 2019, Nhựa Hà Nội đã thông qua kế hoạch đưa cổ phiếu lên niêm yết trên Sở Giao dịch chứng khoán TP.HCM. Ông có thể chia sẻ về tiến độ cụ thể của kế hoạch này?

Chúng tôi đã nộp hồ sơ niêm yết vào đầu tháng 9/2019 và dự kiến sẽ niêm yết trên sàn HOSE vào đầu tháng 11/2019.

Chúng tôi đưa cổ phiếu NHH lên sàn HOSE với mong muốn tìm kiếm nhà đầu tư chiến lược, đặc biệt trong lĩnh vực nhựa kỹ thuật, giúp mở rộng hoạt động công nghiệp phụ trợ và phát triển năng lực sản phẩm dao thìa dĩa tự hủy.