YEG: Vốn hóa mất 84% sau sự cố với YouTube

Công ty cổ phần Tập đoàn Yeah1 (YEG) niêm yết từ tháng 6/2018 với mức giá chào sàn 250.000 đồng/cổ phiếu và nhanh chóng tăng lên 350.000 đồng/cổ phiếu.

Cổ phiếu YEG từng được đánh giá là khoản đầu tư “có triển vọng sinh lời hấp dẫn” nhờ lĩnh vực kinh doanh có nhiều dư địa phát triển và cơ cấu cổ đông tạo sự an tâm cho các nhà đầu tư nhỏ lẻ khi có sự tham gia của các tổ chức, quỹ đầu tư lớn nước ngoài.

Tuy vậy, chỉ sau nửa năm niêm yết, câu chuyện YEG đã rẽ sang ngã khác, phản ánh rủi ro lớn trong mô hình hoạt động của Công ty khi bị đối tác YouTube chấm dứt thỏa thuận lưu trữ nội dung đối với các công ty con/đầu tư tài chính có hoạt động kinh doanh liên quan tới mảng YouTube Adsense của YEG sau ngày 31/3/2019.

Sau sự cố này, YEG liên tiếp báo lỗ hơn trăm tỷ đồng/quý trong quý II và quý III/2019. Tính đến 30/9/2019, tổng số lỗ lũy kế lên đến 213,8 tỷ đồng, chiếm 68% vốn điều lệ.

Bên cạnh doanh thu giảm mạnh, giá vốn vượt doanh thu, nguyên nhân chính dẫn đến con số lỗ khủng của YEG là việc tiếp tục trích lập dự phòng cho khoản phải thu từ bán lại ScaleLab LLC - công ty có trụ sở tại Mỹ được YEG mua đầu năm 2019 nhưng nhanh chóng được công bố bán lại cho chủ cũ.

Ngày 21/10/2019, Hội đồng quản trị YEG công bố nghị quyết trích lập dự phòng 2,4 triệu USD cho khoản phải thu từ bán lại ScaleLab LLC, tương đương 20% giá trị phải thu tính đến 30/9.

Tiếp đó, nghị quyết Hội đồng quản trị ngày 19/12/2019 công bố trích lập dự phòng thêm 138,9 tỷ đồng (6 triệu USD), tương đương 50% giá trị của khoản phải thu.

Với gánh nặng dự phòng này, YEG được nhận định sẽ tiếp tục ghi nhận mức lỗ lớn trong quý IV/2019.

Thời gian qua, YEG nỗ lực thực hiện các hoạt động tái cơ cấu hoạt động, đầu tư mới như tham gia mảng phát hành trò chơi trên nền tảng di động, thành lập công ty con thuộc lĩnh vực công nghệ thông tin, đầu tư vào nền tảng giúp cho các nhà phát hành sở hữu ứng dụng điện thoại riêng đơn giản, mới đây nhất là chủ trương thành lập liên doanh tại Việt Nam với đối tác Hàn Quốc để phát triển nền tảng cho người nổi tiếng…

Tuy vậy, 9 tháng sau sự cố với YouTube, trên thị trường, niềm tin của nhà đầu tư dường như vẫn chưa quay trở lại cổ phiếu YEG, giá giảm 86% so với đầu năm.

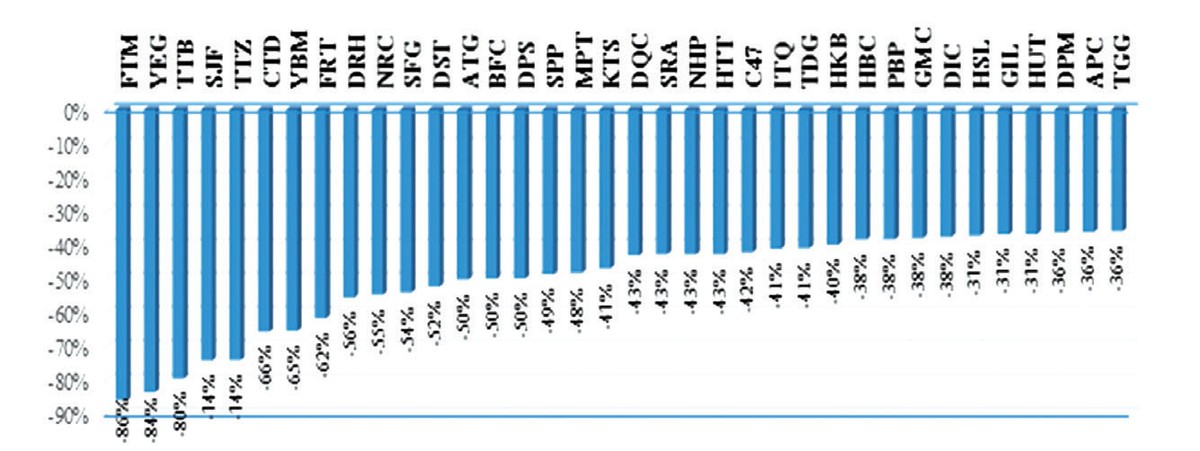

Những cổ phiếu niêm yết giảm giá mạnh nhất năm 2019.

FRT: Áp lực kinh doanh và khối ngoại bán ròng

Cổ phiếu FRT của Công ty cổ phần Bán lẻ Kỹ thuật số FPT giảm hơn 62% giá trị trong năm thứ hai niêm yết. Áp lực giảm giá mà FRT phải gánh chịu một phần đến từ động thái bán ròng của khối ngoại.

Chỉ trong 2 tháng, từ giữa tháng 10 đến giữa tháng 12/2019, khi nhà đầu tư nước ngoài đẩy mạnh bán ròng, giá cổ phiếu FRT giảm 40% (so với đầu năm, mức giá hiện tại giảm 62%).

Việc khối ngoại liên tục bán ròng thay vì sở hữu hết room như trước, ngoài nguyên nhân liên quan đến tình hình chung là các quỹ đầu tư thoái vốn, cơ cấu danh mục đầu tư trên thị trường Việt Nam, còn do hoạt động kinh doanh chính của FRT đối mặt với không ít khó khăn.

Dù vẫn giữ vị thế là nhà bán lẻ thiết bị di động lớn thứ hai Việt Nam, sau Thế giới di động, nhưng kết quả kinh doanh của FRT đang có tín hiệu tăng trưởng chậm lại.

Lũy kế 10 tháng đầu năm 2019, trong khi doanh thu của FRT tăng 12% so với cùng kỳ năm 2018 thì lợi nhuận sau thuế giảm 10,1%, ở mức 236 tỷ đồng. Riêng tháng 10, doanh thu chỉ tăng 3% so với cùng kỳ và lợi nhuận vỏn vẹn 6 tỷ đồng, mức lợi nhuận tháng thấp nhất nhiều năm qua.

Nếu như những tháng đầu năm, kết quả kinh doanh của FRT bị ảnh hưởng bởi việc tiêu thụ sản phẩm Iphone không như kỳ vọng, thì sau sự phục hồi trong quý II, Công ty chịu áp lực dự phòng từ nợ xấu phát sinh từ các chương trình bán hàng trả góp F-Friends và trợ giá bán hàng Subsidy - những giải pháp thúc đẩy doanh thu được đẩy mạnh từ nửa cuối năm 2018.

Trong bối cảnh thị trường điện thoại di động có tín hiệu bão hòa, kênh bán lẻ truyền thống chịu sự cạnh tranh khốc liệt của thương mại điện tử, FRT tìm kiếm động lực tăng trưởng mới thông qua mở rộng các mảng kinh doanh, nhưng các hoạt động này chưa đem lại hiệu quả.

Mảng dược giàu tiềm năng và FRT đang đi đúng kế hoạch mở cửa hàng, nhưng dự kiến đến năm 2021 mới hòa vốn, nên trước mắt, mảng này vẫn đang bào mòn lợi nhuận của mảng bán lẻ thiết bị di động, còn các hoạt động tham gia dịch vụ cung ứng hàng hóa từ nước ngoài về Việt Nam, hay bán mỹ phẩm thì mới ở bước thử nghiệm.

Với tình hình này, việc các nhà đầu tư thận trọng với triển vọng đầu tư vào FRT cũng là điều dễ hiểu.

CTD, HBC: Năm buồn của các ông lớn ngành xây dựng

2019 là năm thứ 2 liên tiếp, cổ phiếu CTD của Công ty cổ phần Xây dựng Coteccons và cổ phiếu HBC của Công ty cổ phần Tập đoàn Xây dựng Hòa Bình suy giảm giá trị.

Hiện tại, giá CTD giảm gần 75% so với mức hơn 220.000 đồng/cổ phiếu tháng 11/2017, còn giá HBC giảm khoảng 70% so với mức hơn 36.000 đồng/cổ phiếu giữa tháng 7/2017 (giá đã điều chỉnh các quyền cổ tức được nhận) .

Song song với thị giá đi xuống, cả CTD và HBC được dự báo sẽ trải qua năm thứ 2 liên tiếp suy giảm lợi nhuận, phản ánh bức tranh khó khăn chung của ngành xây dựng.

Trong khi mảng xây dựng dân dụng, nhà ở giảm tốc do các biện pháp ổn định thị trường bất động sản của cơ quan quản lý, nhiều dự án bất động sản bị chậm tiến độ do vấn đề pháp lý cũng như dòng vốn tín dụng bị siết chặt hơn, thì lĩnh vực xây dựng cơ sở hạ tầng bị hạn chế bởi nguồn vốn đầu tư công giảm.

Ngoài câu chuyện chung của ngành tạo áp lực với khả năng phục hồi kết quả kinh doanh cũng như thị giá của 2 cổ phiếu đầu ngành trong năm tới, tại cả CTD và HBC còn có những khó khăn riêng.

Trong báo cáo ngành xây dựng tháng 9/2019, Công ty Chứng khoán Rồng Việt (VDSC) đánh giá, CTD có thể tham gia các gói thầu lớn từ các chủ đầu tư uy tín và mở rộng sang xây dựng trung tâm thương mại, nhà xưởng, resort, khách sạn để giảm phụ thuộc vào thị trường nhà ở.

CTD có cơ cấu tài chính tốt, không có nợ vay, lượng tiền mặt dồi dào và dòng tiền từ hoạt động kinh doanh tốt cho phép trả cổ tức tiền mặt đều đặn hàng năm.

Tuy nhiên, rủi ro quản trị doanh nghiệp là điều cần lưu ý, bên cạnh việc bị ảnh hưởng do nhiều công trình lớn tạm ngừng/chậm tiến độ - rủi ro nằm ngoài tầm kiểm soát của doanh nghiệp.

Với HBC, dù có kinh nghiệm vượt trội trong việc tham gia các gói thầu lớn, phức tạp và được đánh giá cao về nỗ lực mở rộng sang các thị trường nước ngoài để đa dạng hoá danh mục, nhưng VDSC e ngại việc khoản phải thu tăng mạnh gây sức ép lên vốn lưu động - vốn là vấn đề đã tồn tại từ lâu, ảnh hưởng đến sức khoẻ tài chính của Công ty.

Việc vay nợ ngắn và dài hạn làm tăng chi phí tài chính, gây sức ép lên lợi nhuận và việc tham gia vào thị trường bất động sản dưới tư cách chủ đầu tư khiến HBC phụ thuộc nhiều hơn vào thị trường nhà ở.

Bắt đáy không dễ

Cổ phiếu của nhiều doanh nghiệp khác cũng ghi nhận giảm giá mạnh trong năm 2019.

Trong lĩnh vực dệt may có GMC của Công ty cổ phần Sản xuất Thương mại May Sài Gòn, GIL của Công ty cổ phần Sản xuất Kinh doanh Xất nhập khẩu Bình Thạnh; lĩnh vực sản xuất phân bón có SFG của Công ty cổ phần Phân bón Miền Nam, DPM của Công ty cổ phần Phân bón và Hóa chất Dầu khí, BFC của Công ty cổ phần Phân bón Bình Điền; lĩnh vực bất động sản có DRH của Công ty cổ phần DRH Holding, NRC của Công ty cổ phần Bất động sản Netland…

Diễn biến này phản ánh một năm khó khăn của nhiều doanh nghiệp trên thương trường cũng như các nhà đầu tư trên thị trường chứng khoán trong việc tìm kiếm lợi nhuận.

Trong khi một số doanh nghiệp được kỳ vọng sẽ có sự phục hồi lợi nhuận trong năm 2020, làm điểm tựa cho thị giá hồi phục thì ngược lại, có những doanh nghiệp dự báo sẽ tiếp tục đối mặt tình trạng kinh doanh khó khăn.

Theo đó, dù thị giá cổ phiếu giảm về vùng hấp dẫn, thấp nhất nhiều năm, nhưng dòng tiền bắt đáy vẫn thờ ơ với cơ hội.