Vào ngày 2/4, lần đầu tiên chỉ số S&P 500 đóng cửa gần với mức trung bình 200 ngày trong gần 2 năm qua và giữ trạng thái kề cận ngưỡng này kể từ đó tới nay.

Các nhà đầu tư và môi giới đang tập trung sự chú ý vào yếu tố kỹ thuật quan trọng này, vì đây vốn được xem là tín hiệu bán ra chứng khoán trước khi thị trường bước vào chu kỳ xuống dốc.

Huyền thoại đầu tư Paul Tudor Jones từng chia sẻ: “Mánh lới quan trọng bậc nhất khi đầu tư là: “Làm thế nào để không thua hết mọi thứ? Nếu bạn sử dụng đường trung bình 200 ngày làm thước đo, bạn sẽ biết khi nào thoát ra”.

Đường trung bình động 200 ngày (the 200 day moving average) là một trong những chỉ số kỹ thuật được sử dụng nhiều nhất trên thị trường, được xem là đường trung bình động phổ biến nhất, đặc biệt đối với các nhà đầu tư tại thị trường chứng khoán tại Mỹ. Theo đó, bạn sẽ mua vào khi thị trường đóng cửa trên đường trung bình 200 ngày và bán ra khi chỉ số dưới đường này.

Chiến thuật này được sử dụng để đảm bảo bạn vẫn đầu tư trong thời gian thị trường tăng trưởng kéo dài, đồng thời tránh được những đợt điều chỉnh sâu và những vụ khủng hoảng trên thị trường.

Tuy nhiên, hiện tại, nhà đầu tư cần thận trọng trước khi mù quáng theo bước tín hiệu này và thoát ra khỏi thị trường. Thực tế, không có tín hiệu thị trường nào luôn đúng trong mọi trường hợp. Và cũng chưa thể xóa bỏ khả năng, sau khi điều chỉnh nhẹ, thị trường sẽ bước sang một chu kỳ tăng trưởng mới.

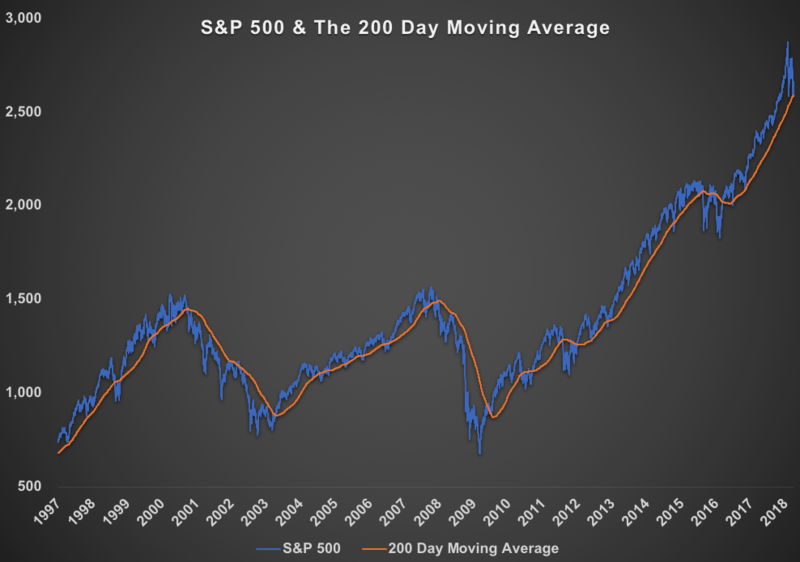

Chỉ số S&P 500 (đường màu xanh) và đường trung bình 200 ngày (màu vàng)

Mặc dù các nhà đầu tư sử dụng đường trung bình 200 ngày như đèn tín hiệu cho việc tham gia thị trường đã tránh được những thua lỗ lớn trong các sự kiện thị trường sụp đổ vào giai đoạn 2000 - 2002 và 2007 – 2009, tuy nhiên, có rất nhiều thời điểm, đường trung bình 200 ngày đã đưa ra tín hiệu sai.

Thực tế, chỉ số S&P 500 đi xuyên qua đường trung bình 200 ngày khoảng 150 lần kể từ năm 1997 cho tới nay. Nếu đây là tín hiệu chính xác, sẽ có khoảng 75 lần thị trường điều chỉnh theo hướng tiêu cực.

Tuy nhiên, chỉ có 11 lần thị trường đi xuống mà cổ phiếu giảm xuống khoảng 10% hoặc hơn. Điều này đồng nghĩa với việc đa phần thời gian chỉ số S&P 500 xuống dưới đường 200 ngày là tín hiệu giả. Nếu nhà đầu tư bán ra vào lúc này đồng nghĩa với việc phải mua lại cổ phiếu với giá cao hơn.

Jeremy Siegel, giáo sư tại Wharton School đã thử tín hiệu “200 ngày” trong giai đoạn 1886 - 2012 với chỉ số Dow Jones Industrial Average. Để giảm thiểu những tín hiệu sai, ông áp dụng quy tắc 1%, nghĩa là khi chỉ số Dow ở mức thấp hơn đường trung bình 1% thì mới bắt đầu bán và 1% ở phía trên thì bắt đầu tín hiệu mua.

Kết quả từ nghiên cứu của ông cho thấy, theo chiến lược này, nhà đầu tư đã tránh được một số đợt điều chỉnh mạnh của thị trường, bao gồm cả ngày thứ ba đen tối (Black Tuesday) vào tháng 10/1929 và ngày thứ Hai đen tối vào tháng 10/1987. Bên cạnh đó, tín hiệu từ đường trung bình 200 ngày đã cứu nhà đầu tư khỏi thua lỗ nặng nề trong đợt khủng hoảng tài chính gần đây nhất.

Tuy nhiên, kết quả từ nghiên cứu cũng cho thấy, nhà đầu tư thực hiện theo chiến lược đường 200 ngày trong giai đoạn kể trên có lợi suất thu về chỉ khoảng 8,1%, so với mức 9,4% của các nhà đầu tư theo chiến lược mua và nắm giữ thông thường.

Thực tế, các nghiên cứu này không chỉ ra rằng, tín hiệu từ đường trung bình 200 ngày là không đúng. Nó chỉ nhấn mạnh đến việc, nhà đầu tư cần hiệu chuẩn lại các tín hiệu và không nên “ngây thơ” thực hiện theo một cách cứng nhắc.