TS. Nguyễn Quốc Việt, Phó Viện trưởng Viện nghiên cứu Kinh tế và Chính sách (VEPR). Ảnh: Minh Minh

TS. Nguyễn Quốc Việt, Phó Viện trưởng Viện nghiên cứu Kinh tế và Chính sách (VEPR). Ảnh: Minh Minh

Ngân hàng Nhà nước Việt Nam đang lấy ý kiến của tổ chức, cá nhân đối với Dự thảo Thông tư sửa đổi, bổ sung một số điều và ngưng hiệu lực thi hành khoản 11 Điều 4 Thông tư số 16/2021/TT-NHNN ngày 10/11/2021 quy định về việc tổ chức tín dụng mua, bán trái phiếu doanh nghiệp (gọi tắt là Thông tư 16).

Báo Đầu tư Chứng khoán đã có cuộc trao đổi với TS. Nguyễn Quốc Việt, Phó Viện trưởng Viện nghiên cứu Kinh tế và Chính sách (VEPR), Trường Đại học Kinh tế, Đại học Quốc gia Hà Nội về ý nghĩa của việc sửa đổi nói trên.

Ông nhận định thế nào về việc Ngân hàng Nhà nước tiến hành sửa đổi Thông tư 16 trong bối cảnh hiện nay?

Ngoài việc làm rõ, bổ sung thêm một số nội dung như quy định quản lý đầu tư trái phiếu doanh nghiệp có mục đích bổ sung vốn lưu động, quản lý chặt dòng tiền liên quan đến trái phiếu doanh nghiệp, quy định hệ số nợ của doanh nghiệp phát hành, không cho đầu tư trái phiếu doanh nghiệp với mục đích hợp tác đầu tư…, điểm mới nổi bật của Dự thảo là cho phép các ngân hàng mua lại trái phiếu doanh nghiệp đã bán.

Việc Ngân hàng Nhà nước mở đường cho các tổ chức tín dụng tham gia mua trái phiếu doanh nghiệp sẽ làm giảm phần nào áp lực đáo hạn trái phiếu trong năm 2023.

Đặc biệt, trong bối cảnh hiện nay, khi tăng trưởng kinh tế có dấu hiệu giảm tốc, doanh nghiệp gặp rất nhiều khó khăn, nếu để các doanh nghiệp bất động sản phá sản hoặc không thể đáo hạn trái phiếu thì có thể làm mất ổn định vĩ mô và kéo theo nhiều hệ luỵ xã hội khác.

Do đó, tôi cho rằng việc sửa Thông tư 16 là một cách tiếp cận phù hợp với tình hình hiện nay.

Đó có lẽ là một quyết định khó khăn của Ngân hàng Nhà nước?

Như chúng ta biết, khủng hoảng trái phiếu doanh nghiệp đã xảy ra từ nửa cuối năm 2022, trong bối cảnh các nguồn vốn cho nền kinh tế nói chung, bất động sản nói riêng có nhiều căng thẳng, môi trường lãi suất tăng cao và Ngân hàng Nhà nước có những động thái siết van tín dụng vào các thị trường rủi ro như trái phiếu, bất động sản.

|

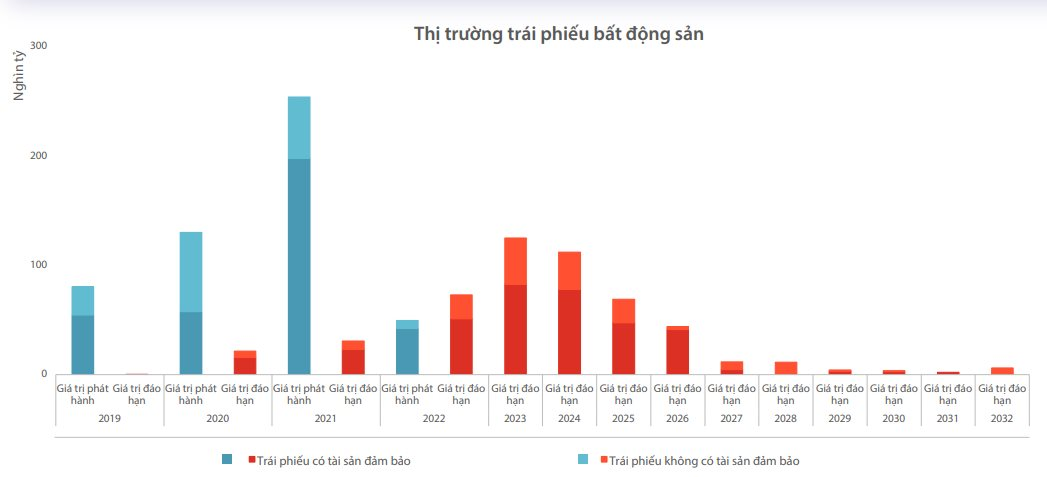

Theo WiGroup, số lượng trái phiếu bất động sản đáo hạn sẽ đạt đỉnh vào năm 2023-2024, với tổng giá trị lên đến gần 237.000 tỷ đồng. |

Trong bối cảnh như trên, cộng với áp lực rủi ro trong hệ thống tín dụng đã tăng khá cao vào cuối năm 2022, việc Ngân hàng Nhà nước cho phép các ngân hàng mua lại trái phiếu có thể làm tăng thêm nguy cơ rủi ro cho hệ thống tín dụng nói chung.

Tuy nhiên, dù biết trước các nguy cơ và rủi ro như vậy nhưng trong tình thế hiện nay, kinh nghiệm từ các quốc gia khác cho thấy, Nhà nước nói chung, Ngân hàng Nhà nước nói riêng vẫn phải tìm chính sách để can thiệp, xử lý.

Giống như cơ thể đang có cục máu đông, dùng các biện pháp nội khoa rồi mà chưa giải quyết được thì bất đắc dĩ vẫn phải can thiệp ngoại khoa để đặt sten. Có tổn thương và rủi ro nhưng còn hơn là đứng nhìn doanh nghiệp thoi thóp chờ chết.

So với việc hạ lãi suất cho vay, tác động của Thông tư 16 sửa đổi khác nhau như thế nào?

Trước đây tôi đã từng đề xuất, để gỡ vướng thanh khoản trái phiếu bất động sản hiện nay thì phải có giải pháp tạm thời “tháo van” cho những trái phiếu bất động sản đáo hạn trong thời gian tới.

Vì bản chất, không phải doanh nghiệp bất động sản kiệt quệ quá không muốn vay ngân hàng, mà cái khó nhất là doanh nghiệp muốn vay nhưng không còn khả năng vay; do chưa giải quyết được nợ cũ, không còn tài sản thế chấp, dự án mới chưa hoàn thiện để thế chấp…, trong khi ngân hàng thương mại cũng không thể vượt các giới hạn an toàn tín dụng theo các khuyến nghị của Ngân hàng Nhà nước.

Nếu không giải quyết được “nút thắt” trái phiếu doanh nghiệp thì không hạ được lãi suất, mà có hạ lãi suất cũng không có ý nghĩa gì khi các khoản vay cũ của doanh nghiệp chưa được xử lý.

TS Nguyễn Quốc Việt

Nếu không giải quyết được “nút thắt” này thì không hạ được lãi suất, mà có hạ lãi suất cũng không có ý nghĩa gì khi các khoản vay cũ của doanh nghiệp chưa được xử lý. Bởi vì tài sản đảm bảo của nhóm cần vay nhất lúc này (nhóm bất động sản) đang đóng băng, gây ách tắc các chỉ tiêu rủi ro của ngân hàng, nên giờ phải xử lý được tài sản, giải phóng được nợ cũ thì ngân hàng mới có room để giải ngân tiếp.

Như vậy có nghĩa là sửa Thông tư 16 có ý nghĩa hỗ trợ cho Nghị định 08/2023/NĐ-CP về trái phiếu doanh nghiệp mà Chính phủ vừa ban hành?

Đúng vậy, Nghị định 08 ra đời chính là hướng tới mục đích giải phóng tài sản cho doanh nghiệp bất động sản. Nội dung quan trọng nhất của Nghị định 08 là tạo cơ chế để doanh nghiệp phát hành trái phiếu và trái chủ có thể thỏa thuận về việc giãn nợ trái phiếu thêm tối đa 2 năm và hoán đổi nợ trái phiếu lấy tài sản khác của doanh nghiệp (chủ yếu là dự án bất động sản).

Bằng cách đó, nó giúp các doanh nghiệp phát hành trái phiếu “mua thời gian” để có thêm thời gian xử lý nợ, có thêm nguồn tiền để vận hành các dự án dang dở nhằm đẩy nhanh tốc độ ra hàng, tạo ra dòng tiền.

Tuy nhiên, cơ chế đàm phán thoả thuận giữa trái chủ và các doanh nghiệp phát hành trái phiếu theo Nghị định 08 cũng có hạn chế nhất định.

Trong bối cảnh suy thoái kinh tế, lãi suất tăng cao khiến mọi hoạt động kinh doanh ngưng trệ, trong đó có mảng xây dựng, bất động sản; chất lượng tài sản giảm sút, tình trạng vướng mắc thủ tục pháp lý khiến tài sản của doanh nghiệp bất động sản bị đóng băng, việc đàm phán để hoán đổi nợ lấy tài sản là không dễ dàng.

Chính vì thế, điểm mới và là điểm mấu chốt trong việc sửa Thông tư 16 là cho phép các tổ chức tín dụng mua lại trái phiếu doanh nghiệp đã tung ra bởi các nhà phát hành nay đã hoặc sắp đến kỳ đáo hạn mà các doanh nghiệp này không còn đủ điều kiện trả nợ các chủ nợ cũ.

Ông cho rằng việc sửa Thông tin 16 cần lưu ý điều gì hay không?

Cái mà doanh nghiệp bất động sản cần nhất hiện nay là các khoản tín dụng mới để hoàn thành quy trình các dự án đang dở dang và/hoặc hoàn thiện xây nốt đến khi đủ điều kiện mở bán.

Trong khi đó, việc cấp tín dụng mới thì bên cạnh việc khoanh, giãn các món nợ cũ của doanh nghiệp phát hành trái phiếu bất động sản, lại động chạm rất nhiều các trần rủi ro, bao gồm trần rủi ro nợ xấu của doanh nghiệp bất động sản và trần rủi ro tín dụng của các ngân hàng muốn cấp tín dụng.

Bởi vậy, điều tôi băn khoăn nhất là không rõ các giải pháp của Thông tư 16 sửa đổi có mang lại “tiền tươi” cho doanh nghiệp bất động sản hay không. Nếu không có gì đột phá hơn Nghị định 08, thì theo tôi việc sửa đổi Thông tư 16 lần này vẫn chưa đạt được mức độ kỳ vọng của thị trường, mới chỉ dừng lại là liều “doping tinh thần” cho các doanh nghiệp bất động sản mà thôi.