Ảnh: Dũng Minh

Ảnh: Dũng Minh

Trước đó, nhiều ngân hàng đã sớm có động thái điều chỉnh biểu lãi suất huy động các kỳ hạn, giảm 0,1 - 0,4%/năm, trong đó Vietcombank giảm 0,5%/năm lãi suất cho vay cho tất cả các doanh nghiệp.

Theo đánh giá của Công ty Chứng khoán Bảo Việt (BVSC), động thái giảm trần lãi suất huy động kỳ hạn ngắn của Ngân hàng Nhà nước (NHNN) là nhằm thực hiện định hướng giảm 0,5%/năm lãi suất cho vay mà Thủ tướng Chính phủ đã báo cáo tại Quốc hội.

Các ngân hàng thương mại cổ phần có vốn nhà nước chi phối sẽ là những ngân hàng chịu ảnh hưởng từ định hướng trên rõ nét nhất.

Sau Vietcombank, rất có thể VietinBank và BIDV sẽ sớm công bố các gói giảm lãi suất cho tất cả các lĩnh vực cho vay, chứ không chỉ giới hạn ở các lĩnh vực ưu tiên như trước.

Với các ngân hàng thương mại cổ phần quy mô vừa và nhỏ, việc giảm lãi suất cho vay có thể sẽ chỉ dừng ở các lĩnh vực ưu tiên theo định hướng.

Việc giảm trần lãi suất huy động tiền gửi ngắn hạn dựa trên tiền đề là thanh khoản hệ thống ngân hàng đang ở trạng thái dồi dào, mặt bằng lãi suất liên ngân hàng duy trì ở mặt bằng thấp, từ 1,8 - 2,2%/năm trong 4 tuần gần nhất.

Diễn biến này là do hoạt động mua ròng ngoại tệ lớn của NHNN và tăng trưởng tín dụng toàn hệ thống có xu hướng chậm lại trong 9 tháng đầu năm.

Tuy nhiên, BVSC cho rằng, thanh khoản hệ thống là nguồn vốn mang tính ngắn hạn, nên cơ chế lan truyền đến mặt bằng lãi suất cho vay sẽ hạn chế và mang tính chọn lọc, chỉ diễn ra đối với những ngân hàng dư thừa về vốn thật sự.

Nhìn chung toàn hệ thống, lộ trình thực hiện Thông tư 41/2016/TT-NHNN đang đến gần (đầu năm 2020), khiến các ngân hàng chưa đáp ứng được hệ số an toàn vốn tối thiểu (CAR) theo quy định mới khó có khả năng cắt giảm mạnh lãi suất huy động, đặc biệt tại các kỳ hạn trung và dài hạn (hiện có hơn 20 ngân hàng chưa đáp ứng được hệ số CAR mới).

Đối với thị trường chứng khoán, ông Nguyễn Thế Minh, Giám đốc Phân tích, Công ty Chứng khoán Yuanta Việt Nam nhận định, lãi suất giảm sẽ có ảnh hưởng tích cực.

Hưởng lợi lớn nhất và trực tiếp từ lãi suất giảm là ngành bất động sản, xây dựng, vận tải và điện.

Hưởng lợi lớn nhất và trực tiếp là ngành bất động sản, xây dựng, vận tải và điện. Đồng thời, việc cắt giảm lãi suất sẽ kích thích chi tiêu, nên nhóm ngành bán lẻ và tiêu dùng sẽ được hưởng lợi gián tiếp.

Ông Minh đánh giá trung tính mức tác động lên nhóm ngành ngân hàng, do tùy vào từng ngân hàng, nhưng động thái giảm lãi suất sẽ kích thích tăng trưởng tín dụng.

Ngược lại, ngành bảo hiểm sẽ chịu tác động tiêu cực từ lãi suất giảm, do nhóm này có khoản tiền gửi ngân hàng chiếm tỷ trọng gần 70% tổng tài sản đầu tư (ước tính đến 30/9/2019).

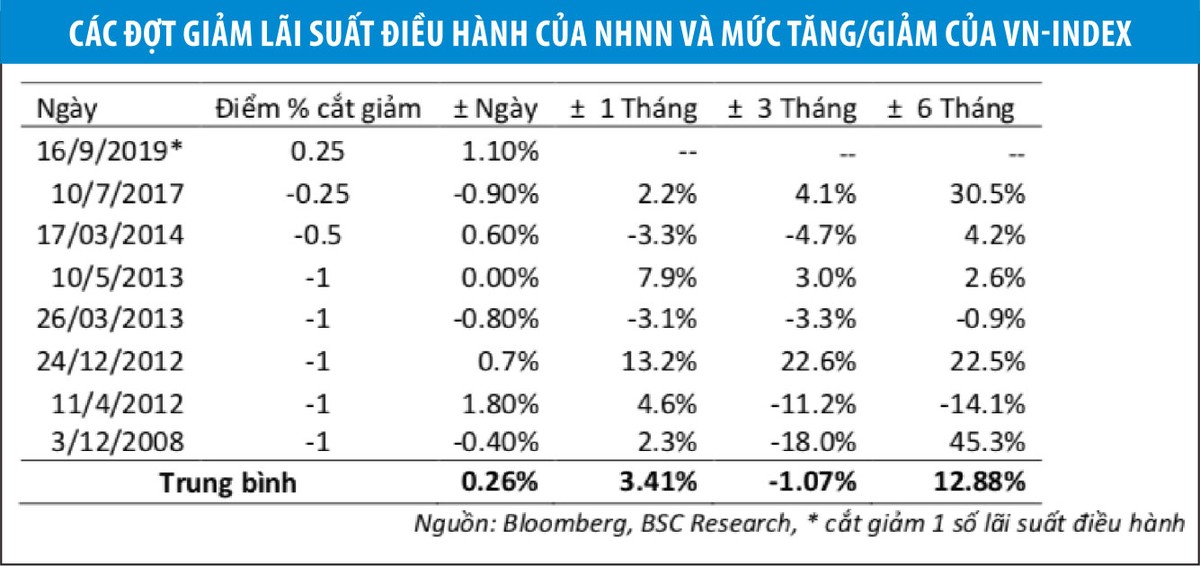

Công ty Chứng khoán BSC cho biết, trên thế giới, tác động từ thay đổi chính sách tiền tệ đến nền kinh tế thật có độ trễ từ 9 - 18 tháng.

Nhưng tác động của việc cắt giảm lãi suất thường sẽ được các nhà đầu tư thể hiện ngay lập tức trong các quyết định và dần thể hiện vào kết quả kinh doanh của các doanh nghiệp.

BSC dự báo, trên góc độ tổng quan, ngân hàng trung ương các nước nhiều khả năng sẽ duy trì chính sách tiền tệ nới lỏng để kích thích tăng trưởng kinh tế.

Tại Việt Nam, trong ngắn hạn, NHNN nhiều khả năng sẽ giữ lãi suất cơ bản ở mức hiện tại, hoặc hạ thêm 0,25%/năm vào giai đoạn cuối năm nay, đầu năm sau, nếu Cục Dự trữ Liên bang Mỹ (Fed) và Ngân hàng Trung ương châu Âu (ECB) tiếp tục cắt giảm lãi suất.

Khả năng NHNN cắt giảm lãi suất trên mức 0,5%/năm là rất khó xảy ra, vì các chỉ báo vĩ mô vẫn đang ở mức tích cực và các lần cắt giảm từ năm 2014 đến nay chỉ dừng ở mức 0,25 - 0,5%.

Dài hạn hơn, chính sách của NHNN nhiều khả năng sẽ theo xu hướng chung của quốc tế, do nền kinh tế Việt Nam đang ở mức hội nhập cao, với một trong những mũi nhọn tăng trưởng là dựa vào xuất nhập khẩu.

Nhưng nhờ các số liệu vĩ mô ở mức tốt, NHNN có nhiều dư địa chính sách để chuẩn bị cho kịch bản kinh tế thế giới và trong nước khó khăn. Theo đó, việc cắt giảm lãi suất điều hành (nếu có) sẽ ở mức độ thấp hơn so với các ngân hàng trung ương khác.

TCH và khách hàng đều hưởng lợi tích cực

Ông Nguyễn Huy Dương, Giám đốc Tài chính, Công ty cổ phần Đầu tư dịch vụ tài chính Hoàng Huy (TCH)

Chúng tôi nhận thấy, mặt bằng lãi suất huy động tiền gửi và cho vay trong thời gian qua tăng từ 1 - 1,5%/năm. TCH là doanh nghiệp có hoạt động kinh doanh bất động sản, nhưng vay không nhiều, nên không gặp áp lực lớn.

Việc hạ lãi suất sẽ có tác động tích cực đến doanh nghiệp và khách hàng mua nhà của TCH, đặc biệt là tác động ở yếu tố tâm lý.

Doanh nghiệp như TCH có thể yên tâm hơn trong kiểm soát chi phí tài chính, tự tin hơn trong các khoản vay để mở rộng đầu tư. Khách hàng cũng có động lực hơn trong các quyết định mua nhà thời điểm cuối năm.

Tuần qua, nhiều khách hàng đã tìm đến phòng kinh doanh của TCH ở Hà Nội và Hải Phòng để xin tư vấn về các ngân hàng có mức lãi suất cho vay đã điều chỉnh giảm để có lựa chọn tốt. Khi khách hàng đỡ áp lực về tài chính với lãi suất vay tốt, doanh số bán hàng của doanh nghiệp cũng sẽ tốt hơn.

Chúng tôi kỳ vọng, mặt bằng lãi suất cho vay sẽ điều chỉnh giảm 1%/năm và ổn định hơn. Động thái giảm lãi suất đang tác động tích cực đến doanh nghiệp, nhiều doanh nghiệp “thở phào” vì bớt đi áp lực về tài chính.

Ngành thép khó khăn, kỳ vọng hạ lãi suất sẽ giảm áp lực chi phí đầu vào

Ông Nguyễn Thanh Nghĩa, Chủ tịch HĐQT kiêm Tổng giám đốc Công ty cổ phần Đại Thiên Lộc (DTL)

NHNN vừa giảm lãi suất điều hành, chúng tôi đang chờ động thái giảm lãi suất của các ngân hàng để giảm áp lực về tài chính, bởi chi phí đầu vào của DTL đang khá cao.

Tuy nhiên, hiện một số ngân hàng mới hạ lãi suất huy động tiền gửi 0,5%/năm, mà chưa có thông báo hạ lãi suất cho vay.

Đối với ngành thép, tình hình kinh doanh khó khăn hơn một số ngành khác, nên các ngân hàng quản lý chặt hơn trong việc cho vay. Hiện Công ty đang vay với lãi suất 7,5%/năm cho kỳ hạn 6 tháng và 7,8%/năm cho kỳ hạn 7 tháng.

Ngành thép vốn là ngành rất nhạy cảm, chịu tác động của tình hình kinh tế thế giới và căng thẳng của chiến tranh thương mại Mỹ - Trung.Một tuần trở lại đây, thị trường thép có dấu hiệu phục hồi, giá bán thép cán nóng tăng 40 USD/tấn trong một tuần, khi thương chiến Mỹ - Trung có dấu hiệu hạ nhiệt. Tuy nhiên, tình hình kinh doanh của nhiều doanh nghiệp ngành thép vẫn chưa vượt qua được khó khăn.

Với riêng DTL, năm nay chúng tôi không hoàn thành kế hoạch đề ra, Công ty đang thua lỗ, chi phí sản xuất tăng cao, trong khi giá bán không tăng. Chúng tôi hy vọng sẽ bớt khó khăn hơn trong năm 2020.

Lãi suất giảm 1%/năm thì lợi nhuận của PGN có thể tăng 10 - 20%

Ông Trần Tuấn Nghĩa, Thành viên HĐQT Công ty cổ phần Phụ gia nhựa (PGN)

Việc giảm lãi suất cho vay của ngân hàng là yếu tố rất tốt cho doanh nghiệp, có tác động gia tăng đầu tư, tăng việc làm, thu nhập cho cả doanh nghiệp và người lao động, từ đó kích thích phát triển kinh tế.

Tuy nhiên, về vĩ mô, cần cân nhắc tỷ lệ lạm phát và tiết kiệm để tính toán mức độ giảm lãi suất một cách hợp lý theo từng giai đoạn và thực trạng cụ thể của nền kinh tế, bởi nếu lãi suất quá thấp so với lạm phát thì ngân hàng khó huy động vốn để cho vay.

Lạm phát và lãi suất ở mức hợp lý sẽ kích thích tăng trưởng cho doanh nghiệp và nền kinh tế. Tại các quốc gia phát triển, lãi suất rất thấp, thậm chí ở mức âm, trong khi tại các quốc gia đang phát triển, cả lãi suất và lạm phát đều ở mức cao. Thông thường, lãi suất cao hơn lạm phát khoảng 1 - 2%/năm là hợp lý cho doanh nghiệp và nền kinh tế.

Việc lãi suất giảm tác động tốt tới hoạt động của các doanh nghiệp nói chung và PGN nói riêng, bởi chi phí vốn hiện nay tại Việt Nam đang rất cao so với lợi nhuận ròng của doanh nghiệp.

Chi phí vốn hàng năm của PGN chiếm khoảng 50 - 60% tổng lợi nhuận gộp. Nếu lãi suất giảm thêm 1%/năm thì lợi nhuận sau thuế của Công ty có thể tăng khoảng 10 - 20%.

Lãi suất giảm giúp doanh nghiệp được hưởng lợi, có thêm điều kiện để mở rộng quy mô sản xuất, mở rộng hoạt động, trong khi rủi ro thấp hơn.

Thực tế, do chi phí vốn hiện nay đang là áp lực lớn cho doanh nghiệp, nên các công ty muốn niêm yết trên thị trường chứng khoán để dễ dàng hơn trong việc huy động vốn cho hoạt động sản xuất - kinh doanh, giảm chi phí vốn.