“Chia tay” Ezaki Glico

Cuối tháng 5/2014, Ezaki Glico Co., Ltd (Nhật Bản) thông báo giảm tỷ lệ sở hữu cổ phần tại Công ty cổ phần Kinh Đô (KDC) từ 5,06% xuống còn 4,87% và không còn là cổ đông lớn của KDC từ ngày 22/5/2014.

Trước đó (tháng 2/2012), KDC trở thành nhà phân phối độc quyền sản phẩm Pocky của Glico tại Việt Nam, khi cả hai bắt tay ký kết thỏa thuận hợp tác chiến lược. Tại thời điểm đó, Ezakio Glico sở hữu 14 triệu cổ phiếu, tương đương 10% cổ phần và trở thành cổ đông lớn của KDC.

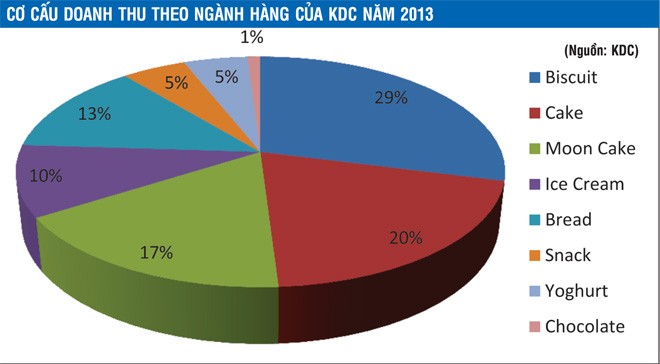

Khi tham gia hợp tác với Glico, KDC từng đặt tham vọng doanh số của Pocky và các sản phẩm khác của Glico sẽ đạt 1.000 tỷ đồng vào năm 2016. Nhưng theo quan sát của Công ty cổ phần Chứng khoán FPT, năm 2013, sản phẩm Pocky chiếm tỷ trọng rất nhỏ trong cơ cấu doanh thu của KDC (40 - 50 tỷ đồng), vì tuy được giới thiệu ra thị trường vào tháng 9/2012, nhưng mãi tới tháng 2/2013, mới có quảng cáo đầu tiên về Pocky và đến tháng 3/2013, mới được phân phối trên tất cả cửa hàng của KDC.

Điều này cho thấy, “cuộc tình” hợp tác chiến lược với Ezaki không đem lại hiệu quả kinh doanh như mong muốn cho cả hai bên sau hơn 2 năm khi đối tác Nhật Bản này muốn tận dụng mạng lưới bán lẻ rộng lớn của KDC để tiếp cận thị trường và bán sản phẩm của mình một cách nhanh nhất.

Được biết, Ezaki trước đó cam kết thoái toàn bộ cổ phần tại KDC để hạ tỷ lệ sở hữu nước ngoài xuống còn 36,7%, đảm bảo đủ room phát hành cho một đối tác chiến lược nước ngoài hoàn toàn mới. Trong khi đó, cách đây không lâu, KDC tiết lộ sẽ liên kết với một đối tác lớn đến từ Mỹ trong cùng ngành để tiếp nhận vốn, kỹ thuật, công nghệ để sản xuất sản phẩm tại Việt Nam và xuất sang thị trường Malaysia, Myanmar, Campuchia và Lào qua kênh phân phối của họ, đồng thời cam kết các sản phẩm của đối tác sau 3 năm sẽ được bán đại trà tại Việt Nam.

Đối tác mà KDC nhắm đến hiện đã đầu tư hàng trăm triệu USD tại Việt Nam và KDC sẽ phát hành cổ phiếu cho họ, vì họ muốn trở thành một đối tác thực sự, chứ không phải chỉ nhờ thương hiệu này gia công.

Tìm cổ đông ngành bất động sản

Gần đây, KDC đã bán hết 40 triệu cổ phiếu (tương đương 18,68% cổ phần) cho 5 nhà đầu tư chiến lược mới thuộc lĩnh vực bất động sản và thu về 1.760 tỷ đồng, với giá phát hành 44.000 đồng/cổ phiếu.

Các nhà đầu tư tham gia, gồm Công ty Tháp Láng Hạ (4,58%), Công ty Đồng Tâm (2,802%), Công ty Thương mại Đồng Tâm (2,055%), Công ty Đầu tư Bất động sản An Thịnh Lộc (4,58%), Công ty Đầu tư Trường Phát (4,67%).

Ngay sau đó, vốn điều lệ của Kinh Đô tăng từ 1.741 tỷ đồng lên 2.141 tỷ đồng. Đến cuối quý I/2014, Kinh Đô sở hữu lượng tiền mặt lên đến gần 2.400 tỷ đồng. Cộng thêm số tiền thu được từ đợt phát hành trên, lượng tiền mặt của Công ty có thể lên đến hơn 4.000 tỷ đồng.

Hiện tại, KDC bị chôn vốn hơn 1.250 tỷ đồng, do đầu tư vào các công ty liên doanh liên kết hoạt động trong lĩnh vực bất động sản. Trong quý II/2014, KDC sẽ thoái 30% vốn góp (1,8 tỷ đồng) tại Công ty cổ phần Bất động sản Thành Thái. Như vậy, KDC còn 49% cổ phần tại Công ty TNHH Tân An Phước, 50% vốn tại Công ty Đầu tư Lavenua (1.050 tỷ đồng).

KDC không có ý định thanh lý các khoản đầu tư trên, đặc biệt là Dự án Lavenue Crown có diện tích 4.921 m2 nằm trên 3 mặt tiền đường Lê Duẩn, Hai Bà Trưng và Nguyễn Văn Chiêm (quận 1, TP.HCM). Đây là dự án mà KDC ấp ủ từ lâu, nhưng vẫn quyết định không đầu tư thêm, mà tìm kiếm đối tác góp vốn để tiếp tục triển khai Dự án (KDC sẽ góp đất).

Trước đây, cũng đã có một số đối tác, nhưng do không đạt thỏa thuận về giá, nên Dự án vẫn tiếp tục bị trì hoãn. Do đó, sự góp mặt của nhóm cổ đông mới liên quan nhiều đến kinh doanh bất động sản có thể tạo đà giúp KDC cất cánh.

Khẳng định với phóng viên Báo Đầu tư, đại diện KDC cho biết, 5 cổ đông trên chỉ đầu tư tài chính đơn thuần, còn một số dự án địa ốc của KDC vẫn phải chờ tín hiệu thị trường. Trước mắt, KDC vẫn tập trung vào ngành thực phẩm.

Bánh kẹo hết cửa tăng trưởng

Theo tổ chức Business Monitor International (BMI), hiện quy mô thị trường bánh kẹo Việt Nam tính theo doanh thu đã đạt hơn 26.000 tỷ đồng, trong đó KDC dẫn đầu ngành, với doanh thu nội địa 4.500 tỷ đồng. Tuy nhiên, những sản phẩm do KDC sản xuất chủ yếu không phải là mặt hàng thiết yếu và có nhiều sản phẩm thay thế, nên khi sức mua suy giảm đã bị ảnh hưởng ngay lập tức với mức độ mạnh hơn so với những mặt hàng tiêu dùng hàng ngày. Sự chững lại của nền kinh tế, khiến dư địa tăng trưởng của các doanh nghiệp ngành bánh kẹo chững lại.

Một số công ty niêm yết trong ngành gặp khó khăn có thể kể tới Công ty Bánh kẹo Bibica, Công ty Bánh kẹo Hải Hà, với mức tăng doanh thu quý I/2014 lần lượt chỉ 5% và 2% so với cùng kỳ năm ngoái.

Riêng KDC cũng đạt kết quả kinh doanh ở mức khiêm tốn, với doanh thu thuần 792 tỷ đồng, giảm 1,7% so với cùng kỳ năm ngoái; lợi nhuận 32,7 tỷ đồng, tăng 0,4% so với cùng kỳ năm ngoái.

Giới phân tích cho rằng, các doanh nghiệp bánh kẹo trong nước không còn nhiều dư địa tăng trưởng như trong 20 năm phát triển trước đây và đã để mất một phần thị phần. Bằng chứng là, một đối thủ cạnh tranh như Orion Vina có mức doanh thu quý I/2014 tăng 12,4% (năm 2013 tăng 31,7%). Trong khi doanh thu năm 2013 của doanh nghiệp bánh kẹo trong nước như Kinh Đô, Bibica, Hải Hà, Hữu Nghị đạt mức tăng trưởng thấp hơn, lần lượt 8,4%, 12,4%, 13,8% và 8,2%.

KDC đã nhận ra vấn đề này và đã nhắm đến việc phát triển các sản phẩm thuộc ngành hàng tiêu dùng thiết yếu từ lâu. Đầu năm 2013, tại Đại hội đồng cổ đông, lãnh đạo Công ty đã tuyên bố sẽ tham gia lĩnh vực mỳ gói, dầu ăn và sữa, xem đây là giải pháp quan trọng để tăng trưởng trên 20%/năm, nhưng đến nay, kế hoạch này vẫn bị trì hoãn.

“KDC đã chủ động hoãn lại việc tung các sản phẩm mới này. Hơn ai hết, chúng tôi hiểu sự cạnh tranh gay gắt trong các ngành hàng mới mà chúng tôi chuẩn bị tham gia. Là người đi sau, chúng tôi càng không thể vội vàng, mà đi đến đâu chắc đến đó”, ông Trần Lệ Nguyên, Tổng giám đốc KDC lý giải trong Báo cáo thường niên 2013.

Những động thái của KDC khiến giới phân tích cho rằng, KDC chưa thể bước vào một giai đoạn tăng trưởng ổn định, hoặc chưa đủ ổn định để tăng trưởng đều đặn trong dài hạn. Một sự hợp tác với đối tác chiến lược hoàn toàn mới vẫn còn nhiều rủi ro, khi trước đó, KDC đã thất bại với Ezaki Glico. Cùng với đó, chiến lược mua bán, sáp nhập (M&A) để tăng trưởng của doanh nghiệp vẫn chưa cho thấy sự đột phá ngoài những thương vụ mang tính chất tái cơ cấu và những thất bại với Nutifood và TRI.

Dư luận đang râm ran, với số tiền thu được của 5 nhà đầu tư mới, KDC sẽ mua cổ phần lớn tại một công ty dầu ăn và sau đó, mở rộng sang sản phẩm mỳ ăn liền, nước chấm thông qua thương vụ M&A với một doanh nghiệp đang hoạt động trong lĩnh vực này.

Đối với thị trường dầu ăn, không có quá nhiều lựa chọn để thực hiện M&A. Hiện dư luận đang nghiêng về đối tác mà KDC muốn rót vốn là Tổng công ty Công nghiệp dầu thực vật (Vocarimex) sẽ được cổ phần hóa. Vocarimex có vai trò rất lớn đối với thị trường dầu ăn khi kiểm soát 2 công ty Tường An - Tân Bình, đồng thời có vốn góp trong 2 liên doanh Cái Lân - Golden Hope Nhà Bè.

Còn đối với lĩnh vực mỳ ăn liền, nhiều khả năng KDC sẽ không hợp tác với 3 doanh nghiệp đang chiếm lĩnh phần lớn thị phần là Acecook - Masan - Asia Food, mà có thể là một trong những doanh nghiệp cỡ trung “đang nổi” như Việt Hưng (Reeva), Micoem, Vifon…

_TRSF.jpg)