Vấn đề trên đã được thảo luận tại Talkshow Chọn Danh mục phần 2 do Báo Đầu tư - Đầu tư Chứng khoán tổ chức ngày 4/11 vừa qua.

Xử lý vấn đề thanh khoản, ngăn chặn "bond run"

Tiến sỹ Vũ Đình Ánh phân tích: Để khôi phục niềm tin cho nhà đầu tư, cần phải có biện pháp trong ngắn hạn, trung hạn và dài hạn.

Thị trường trái phiếu Việt Nam đã phát triển mạnh trong thời gian qua và đối mặt với một số rủi ro, trong đó rủi ro cao là trái phiếu doanh nghiệp liên quan tới các lĩnh vực như bất động sản, chứng khoán.

"Chúng ta cần các biện pháp ngắn hạn đối phó mà một trong các biện pháp đó là đảm bảo tính thanh khoản, cũng như phục hồi, củng cố niềm tin của nhà đầu tư; đó là làm sao xử lý được vấn đề thanh khoản, ngăn chặn sớm bond run, nhất là khi thị trường trái phiếu có thể ảnh hưởng tới tất cả các nhà phát hành cũng như các tổ chức trung gian, và lợi ích của các nhà đầu tư", Tiến sỹ Vũ Đình Ánh bày tỏ quan điểm.

Theo ông Ánh, cần có biện pháp tạo dòng tiền xử lý các vấn đề liên quan, ví dụ xây dựng quỹ hỗ trợ thị trường trái phiếu doanh nghiệp khi nó gặp các vấn đề liên quan tới thanh khoản, không phải vấn đề căn cốt liên quan tới sức khoẻ tài chính của nhà phát hành hay các sai phạm.

Vấn đề thứ hai, theo Tiến sỹ Vũ Đình Ánh, gần đây xuất hiện những tin đồn, thị trường có hiệu ứng đám đông xuất phát từ câu chuyện của các nhà phát hành, đặc biệt khi chưa khắc phục được vấn đề công khai minh bạch, một số hiện tượng chưa rõ ràng. Ví dụ nhà phát hành trái phiếu thật sự là ai, việc quản lý mối quan hệ giữa công ty mẹ - công ty con, hay là công ty cháu chưa rõ ràng, thì vấn đề uy tín của nhà phát hành sẽ phải xử lý ngay trong ngắn hạn.

Ông Ánh cũng kiến nghị phải làm rõ câu chuyện quy định, nếu thực hiện trung gian là các đơn vị bảo lãnh phát hành hay bảo lãnh thanh toán, thì chúng ta phải phân biệt rõ rệt và sự rõ ràng của nhà đầu tư gắn với rủi ro, lợi nhuận. Tránh tâm lý chi phối, khi thời gian vừa qua nhà đầu tư chỉ tập trung vào vấn đề lãi suất, lãi suất càng cao thì càng tốt, bỏ qua nhiều yếu tố liên quan tới rủi ro khi đầu tư vào trái phiếu doanh nghiệp.

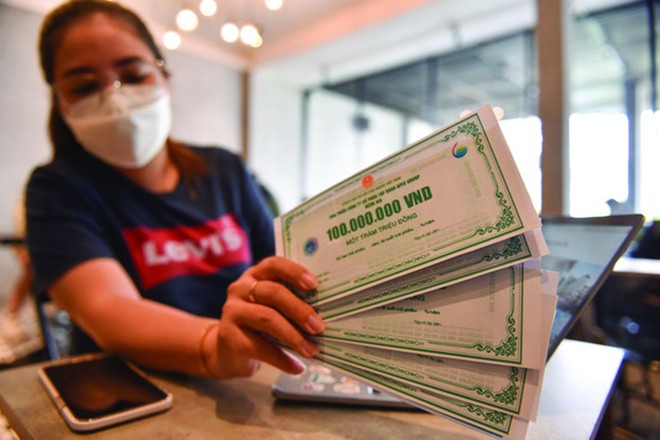

Nghị định 65 ban hành theo hướng siết chặt yêu cầu với cả phát hành, phân phối, trung gian, cũng như các yêu cầu với nhà đầu tư. Ví dụ như nâng mức từ 100.000 đồng lên 100 triệu đồng với trái phiếu doanh nghiệp, đây là mức siết chặt lại. Điều này có ý nghĩa nhiều trong trung và dài hạn nhưng lại gây khó khi đối mặt với vấn đề trước mắt tại thị trường trái phiếu doanh nghiệp khi mà quy mô đã lên đến 1 triệu tỷ vào cuối năm 2022 và sang năm 2023, hàng trăm ngàn tỷ trái phiếu doanh nghiệp sẽ đáo hạn. Đặc biệt, liên quan tới cả hiện tượng - tuy chưa phổ biến nhưng đã xảy ra - là bond run với một số loại trái phiếu doanh nghiệp.

"Chúng ta cần biện pháp xử lý trước mắt giúp các nhà phát hành có điều kiện, có dòng tiền thanh toán cho biến động trái phiếu doanh nghiệp là rất quan trọng. Các rủi ro về trái phiếu doanh nghiệp liên quan tới đầu tư có rất nhiều loại. Đơn cử như một số nhà phát hành xin giải chấp một phần tài sản đảm bảo với một số loại trái phiếu doanh nghiệp, khi mà giá trị của sản phẩm đảm bảo đó đang có xu hướng tăng lên, còn có rủi ro liên quan về giá mà chúng ta cần phải quan tâm trong điều kiện biến động như hiện nay", ông Ánh phân tích.

Khẳng định thị trường trái phiếu doanh nghiệp là thị trường cực kỳ phức tạp ngay cả với tổ chức chuyên nghiệp, nhà đầu tư chuyên nghiệp, Tiến sỹ Vũ Đình Ánh cũng khuyến nghị nhà đầu tư phải nâng cao tính chuyên nghiệp của mình, biết quản trị rủi ro.

Nếu không có điều kiện để nâng cao sự hiểu biết và quản trị rủi ro tốt thì không đầu tư trực tiếp mà đầu tư thông qua các tổ chức trung gian có tính chuyên nghiệp như các quỹ đầu tư trái phiếu.

"Tôi khẳng định rằng, ngay trong thời gian gần đây, chúng ta phải làm nhiệm vụ truyền thông để nhà đầu tư dự định, đã và đang đầu tư nhận thức rõ rằng đây là một thị trường cực kỳ phức tạp, không hề đơn giản như những gì chúng ta nghĩ vài năm gần đây", Tiến sỹ Vũ Đình Ánh nhấn mạnh.

Minh bạch thông tin

Ông Lê Hồng Khang, Trưởng phòng phân tích Xếp hạng tín nhiệm FiinRatings cho rằng, để khôi phục niềm tin trong ngắn hạn, giải pháp đầu tiên là khuyến khích nhà đầu tư đầu tư vào công cụ chuyên nghiệp như các quỹ mở.

|

Củng cố niềm tin của nhà đầu tư là làm sao xử lý được vấn đề thanh khoản, ngăn chặn sớm bond run. |

Thị trường vừa qua có hiện tượng bond run - bán tháo trái phiếu doanh nghiệp - hành động theo đám đông, thậm chí bán chứng chỉ quỹ trước hạn gây tổn thất tài chính. Ông Khang đưa ra nhận định, nguyên nhân chính bởi nhà đầu tư thiếu thông tin, thiếu công cụ độc lập để họ nhận diện các rủi ro khi phải đối mặt. Nhiều doanh nghiệp có hoạt động kinh doanh bình thường, doanh thu lợi nhuận tốt vẫn đảm bảo khả năng chi trả lãi suất nhưng vẫn bị ảnh hưởng bởi tin đồn vô căn cứ, thông tin bất lợi.

Giải pháp ngắn hạn, ông Khang cho rằng với tổ chức phát hành, nếu vẫn hoạt động kinh doanh bình thường mà bị ảnh hưởng bởi những tin đồn thì họ có thể minh bạch thông tin, bổ sung đánh giá độc lập để khẳng định vị thế kinh doanh của họ, cũng như khẳng định việc vẫn kinh doanh bình thường.

Với các tổ chức phát hành gặp vấn đề trong đáp ứng khả năng chi trả, thì họ cần tôn trọng trái chủ bằng cách đáp ứng công khai minh bạch lộ trình giải pháp, hoạt động cấu trúc lại thời gian trả nợ, như vậy nhà đầu tư cũng sẽ an tâm phần nào, tránh hiện tượng ồ ạt chuyển nhượng tài sản/trái phiếu đó.

Về phía nhà đầu tư, cần bình tĩnh, xem xét lại tài sản, trái phiếu đang nắm giữ của doanh nghiệp nào, kết quả kinh doanh ra sao, nếu thật sự tốt thì không có lý do gì phải bán rẻ, chiết khấu rất cao.

Trong trung hạn, giải pháp được được nói tới nhiều là các quỹ bình ổn. Đây là biện pháp đã được áp dụng ở các quốc gia khác và các quỹ này sẽ có những điều kiện cụ thể vào những đối tượng cụ thể để có thể giải ngân. Đó là hướng đi rất tích cực.

Giải pháp dài hạn là thị trường thứ cấp giao dịch tập trung những trái phiếu riêng lẻ (chiếm 95% khối lượng giao dịch trên thị trường). Hiện nay, khối lượng giao dịch trên thị trường tập trung đang rất hạn chế so với quy mô thị trường, vì vậy trong dài hạn cần phát triển thị trường thứ cấp mạnh mẽ hơn nữa. Nhà đầu tư sẽ yên tâm hơn khi họ biết mình đang nắm giữ tài sản có tính thanh khoản cao, khi cần có thể chuyển nhượng để thu về phần gốc.

Về xếp hạng tín nhiệm, với các tổ chức xếp hạng tín nhiệm như FiinRatings có các mô hình định tính và định lượng để phân tích, không chỉ là các con số trên báo cáo tài chính mà còn xem xét các rủi ro về ngành, các rào cản gia nhập, hiệu quả cạnh tranh, chính sách tài chính hoặc là hồ sơ của ban lãnh đạo doanh nghiệp.

Đồng thời, xem các hành vi trong quá khứ, khả năng thực thi các kế hoạch kinh doanh ra sao để đưa ra được ý kiến về khả năng chi trả trong tương lai của doanh nghiệp, không dừng lại trong quá khứ hay hiện tại mà cả ở tương lai.

Đó là những hoạt động Fiin Ratings đã và đang làm trong thời gian vừa qua với sự hỗ trợ của các chuyên gia tới từ S&P Ratings, một trong những đơn vị lớn nhất trên thế giới với 100 năm kinh nghiệm về xếp hạng tín nhiệm.

Trái phiếu đến với nhà đầu tư phải chất lượng

Bà Nguyễn Thị Hoạt, chuyên gia TCBS cho rằng, để nhà đầu tư yên tâm với đầu tư trái phiếu cần tăng niềm tin với nhà đầu tư trên thị trường. Nhưng để tăng niềm tin không thể nói sản phẩm an toàn lắm, tốt lắm, mà phải đưa đúng sản phẩm tốt cho nhà đầu tư và đưa thông tin đẩy đủ nhất, minh bạch nhất cho nhà đầu tư.

Để làm được điều đó cần có sự tham gia đồng hành của tất cả các cơ quan quản lý, tổ chức phát hành, chỉ phát hành khi có đủ điều kiện, có thể chủ động tham gia xếp hạng minh bạch. Tổ chức phát hành phải làm việc chuyên nghiệp hơn, tăng cường thông tin minh bạch cho nhà đầu tư.

Bà Hoạt dẫn chứng tại TCBS, lựa chọn trái phiếu qua nhiều bước sàng lọc minh bạch, phỏng vấn doanh nghiệp để đánh giá phân tích ở tất cả góc độ sản phẩm, thị trường, mô hình quản lý, khả năng trả nợ, tài sản đảm bảo, dòng tiền. TCBS còn tận dụng kinh nghiệm, hiểu biết của ngân hàng mẹ TCB để phân tích, đánh giá, thuê chuyên gia bên ngoài để cùng tư vấn hồ sơ phát hành. Khi trái phiếu đến tay nhà đầu tư là trái phiếu chất lượng.

Hiện nay, theo bà Hoạt, hành lang pháp lý về trái phiếu càng ngày càng chuẩn chỉnh, cơ quan quản lý đã thể hiện sự nhạy bén khi có sửa đổi kịp thời trên thị trường như quy định về nhà đầu tư chuyên nghiệp, bản chất là phân loại nhà đầu tư để đưa đúng sản phẩm cho nhà đầu tư để sản phẩm minh bạch và dài hạn.

Bản thân nhà đầu tư, khi tham gia thị trường cũng cần xác định khả năng quản trị rủi ro để lựa chọn đúng sản phẩm, cập nhật thông tin về trái phiếu doanh nghiệp để trở thành nhà đầu tư chuyên nghiệp. Công việc này tốn nhiều thời gian, nên nếu không đảm bảo được, nhà đầu tư có thể ủy quyền cho công ty quản lý quỹ, quỹ mở trái phiếu.

Chuyên gia TCBS nhận định sự đồng lòng của cơ quan quản lý và các tổ chức cùng truyền thông sẽ giúp củng cố niềm tin của nhà đầu tư trên thị trường trái phiếu.