Hoạt động phát hành trái phiếu của doanh nghiệp bất động sản hầu như đóng băng sau sự cố Tân Hoàng Minh

Hoạt động phát hành trái phiếu của doanh nghiệp bất động sản hầu như đóng băng sau sự cố Tân Hoàng Minh

Dòng tiền trái phiếu đóng băng, doanh nghiệp khát thanh khoản

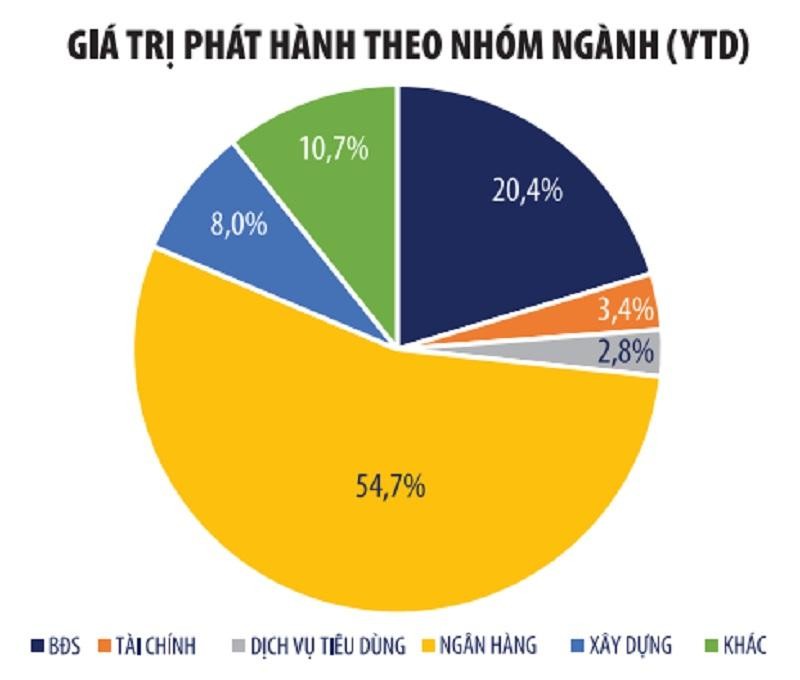

Theo số liệu của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), trong 3 tuần đầu tháng 10/2022, không có đợt phát hành TPDN nào được ghi nhận. Như vậy, tròn 1 tháng sau khi Nghị định 65/2022/NĐ-CP về phát hành trái phiếu riêng lẻ có hiệu lực, thị trường TPDN vẫn hầu như bị đóng băng. Còn tính từ đầu năm đến nay, giá trị phát hành TPDN giảm gần 50% so với cùng kỳ.

Trong khi đó, dưới sức ép của nhà đầu tư (trái chủ), nhiều doanh nghiệp phát hành phải đẩy mạnh hoạt động mua lại trước hạn. Tính từ đầu năm tới nay, tổng giá trị trái phiếu đã được các doanh nghiệp mua lại là 142.458 tỷ đồng (tăng 46% so với cùng kỳ năm 2021).

Chịu áp lực bởi làn sóng nhà đầu tư cá nhân ồ ạt rút tiền khỏi trái phiếu trong khi không thể phát hành trái phiếu mới khiến doanh nghiệp đứng trước nguy cơ đứt gãy dòng tiền.

Dữ liệu của FiinGroup cho thấy, năm 2022, lượng TPDN bất động sản đáo hạn là hơn 35.000 tỷ đồng, năm 2023 hơn 61.000 tỷ đồng, chủ yếu của doanh nghiệp chưa niêm yết. Sau sự cố Tân Hoàng Minh, An Đông, VKC Holdings, nhà đầu tư trở nên thận trọng với TPDN, nhiều người đổ xô yêu cầu bắt doanh nghiệp phát hành mua lại trước hạn.

Trao đổi với phóng viên Báo Đầu tư, TS. Lê Xuân Nghĩa, thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia cho rằng, thị trường TPDN sẽ còn gặp khó khăn do niềm tin của nhà đầu tư suy giảm, thị trường bất động sản khó khăn, doanh nghiệp rơi vào tình trạng âm dòng tiền trong khi room tín dụng ngân hàng khô cạn, buộc phải tăng chiếm dụng vốn lẫn nhau.

Về phía đơn vị tư vấn, phát hành, ông Bùi Văn Huy, Giám đốc Chi nhánh TP.HCM Công ty Chứng khoán DSC nhận định, nguyên nhân dẫn tới thị trường TPDN thiếu niềm tin, nhà đầu tư sợ hãi là do thiếu thông tin. Vì vậy, cứ liên quan đến TPDN, bất kể tốt hay xấu, nhà đầu tư đều lo sợ.

“Nhà đầu tư sợ là đúng, nếu trái phiếu có vấn đề. Tuy nhiên, thời gian qua, nhiều nhà đầu tư đang hành động theo tâm lý bầy đàn, nhìn thấy người khác đi rút TPDN thì cũng đi rút theo mà không phân tích TPDN mình đang cầm như thế nào. Việc rút tiền hàng loạt gây thiệt hại cho chính nhà đầu tư và gây áp lực lớn cho thị trường. Chúng ta cần bình tĩnh lại, đánh giá kỹ loại TPDN đang nắm giữ”, ông Huy khuyến nghị.

Đồng tình với ý kiến này, luật sư Trương Thanh Đức, Giám đốc điều hành Công ty Luật ANVI cho rằng, nếu hàng trăm, hàng ngàn người đổ đi rút TPDN cùng lúc, thì không ngân hàng, doanh nghiệp nào có thể đủ tiền để đáp ứng nhu cầu chi trả cao bất thình lình như vậy. Thậm chí, rút tiền hàng loạt theo tâm lý bầy đàn có thể dẫn một doanh nghiệp đang hoạt động bình thường tới tình trạng mất thanh khoản.

Còn nếu doanh nghiệp đó xấu, mất khả năng trả nợ, vướng vào các vụ án hình sự, thì cho dù nhà đầu tư xếp hàng 24/24h, cũng không thể đòi được tiền về. Khi đó, nhà đầu tư sẽ phải chờ cơ quan điều tra công bố kết quả, khởi kiện ra tòa, chờ tòa án xử lý…

Về một số sự việc trên thị trường trái phiếu (Tân Hoàng Minh, An Đông…), ông Đức cho rằng, cơ quan chức năng sẽ mất một thời gian để xử lý, song về cơ bản, nhà đầu tư sẽ không mất hết. “Chúng ta vẫn yên tâm với phần lớn TPDN trên thị trường”, ông Đức nói.

|

Cứu dòng tiền trái phiếu

Hoạt động phát hành trái phiếu của doanh nghiệp bất động sản hầu như đóng băng từ tháng 4/2022, sau khi sự cố Tân Hoàng Minh xảy ra. Tình trạng chậm trả nợ gốc và lãi với một số doanh nghiệp đã diễn ra, gây lo lắng cho nhà đầu tư.

Theo Công ty Chứng khoán Rồng Việt (VDSC), Nghị định 65/2022/NĐ-CP và biến cố ở 2 tập đoàn bất động sản lớn vừa qua là những “cú phanh gấp” về nguồn cung ứng vốn cho các doanh nghiệp, đặc biệt là doanh nghiệp bất động sản, khiến doanh nghiệp ngành này đang chịu áp lực thanh khoản lớn và ngày càng gia tăng những tháng cuối năm. Trong khi đó, ngành bất động sản bước vào giai đoạn giảm giá, khan vốn do tín dụng thắt chặt, lãi suất tăng và chính sách ngăn chặn đầu cơ.

“Áp lực dòng tiền cao phát sinh trong ngắn hạn, trong khi tỷ lệ tiêu thụ hàng hóa giảm có thể dẫn đến tình trạng một số doanh nghiệp có số dư trái phiếu riêng lẻ cao rơi vào rủi ro về khả năng thanh toán. Đối với các nhà đầu tư cá nhân, những người nắm giữ trái phiếu không được thanh toán gốc và lãi đúng hạn, có thể gián tiếp gặp khó khăn về dòng tiền”, các chuyên gia VDSC nhận định.

Báo cáo của Ngân hàng Nhà nước (NHNN) cho thấy, tính đến tháng 6/2022, đã có khoảng 3.000 tỷ đồng nợ xấu TPDN. Một số ngân hàng cũng rốt ráo xử lý trái phiếu. Trong khi đó, báo cáo quản trị 6 tháng của Ngân hàng OCB cho thấy, ngân hàng này đã thu hồi nhiều tài sản bất động sản của FLC để thay thế nghĩa vụ trả nợ, bao gồm cả nợ trái phiếu.

Một số tập đoàn bất động sản lớn cũng đang tìm mọi cách xoay xở huy động vốn để cứu dòng tiền. Nhiều tập đoàn bất động sản như A Group hay S. Group đang huy động vốn của cá nhân dưới hình thức “hợp đồng vay vốn” với lãi suất lên tới 12-13%/năm để có nguồn đáo hạn trái phiếu cho trái chủ. Một số tập đoàn khác tính tới giải pháp “hàng đổi hàng”, theo đó thay vì mua lại trái phiếu cho trái chủ, thì khuyến khích trái chủ đổi từ trái phiếu sang sản phẩm bất động sản.

“Cách làm này có từ Trung Quốc từ lâu, nhưng mới xuất hiện ở Việt Nam. Thay vì mua lại trái phiếu đã phát hành, doanh nghiệp cho phép trái chủ chuyển đổi trái phiếu sang sản phẩm bất động sản, gồm căn hộ, đất phân lô, thậm chí biệt thự. Nếu giá trị lô đất cao hơn số dư đầu tư trái phiếu, nhà đầu tư có thể tìm một nhóm trái chủ để gom lại và chuyển sang việc cùng chung sở hữu lô đất đó”, ông Nguyễn Quang Thuân, Chủ tịch FiinGroup cho biết.

Theo các luật sư, hình thức này hoàn toàn hợp lệ, hợp pháp, miễn là giá quy đổi phù hợp với giá thị trường và được nhà đầu tư chấp thuận. Mặc dù vậy, các chuyên gia khuyến nghị, khi lựa chọn hình thức đáo hạn trái phiếu kiểu “hàng đổi hàng”, nhà đầu tư phải tìm hiểu kỹ tình trạng pháp lý của dự án bất động sản, nếu không, sẽ có nguy cơ chuyển sang tài sản khác rủi ro hơn.

Bất kể là cách làm nào, miễn là không vi phạm pháp luật, theo TS. Lê Xuân Nghĩa, đều nên khuyến khích nhằm cứu dòng tiền của doanh nghiệp. Bởi nếu dòng tiền bị đứt, doanh nghiệp sẽ đứng trước nguy cơ vỡ nợ dây chuyền.

Theo ông Nghĩa, ngoài cách làm sáng tạo của doanh nghiệp, để cứu dòng tiền trái phiếu, Bộ Tài chính nên ban hành Thông tư hướng dẫn Nghị định 65/2022/NĐ-CP theo hướng vạch ra lộ trình thực hiện Nghị định này (có thể lùi thời gian thực hiện 6 tháng tới 1 năm). Nguyên nhân là Nghị định rất tốt cho thị trường trong trung, dài hạn, song không thể tháo gỡ khó khăn ngắn hạn cho doanh nghiệp.

Hiện tổng dư nợ TPDN bất động sản đang lưu hành trên thị trường ước khoảng 455.000 tỷ đồng. Ông Bùi Văn Huy cho hay, lượng TPDN “cần chú ý” trong tổng số TPDN bất động sản đáo hạn 3 năm tới chỉ chiếm tỷ lệ 2-3%, nhà đầu tư không nên quá lo lắng, tránh việc bán tháo và cắt lỗ TPDN.

Theo nhiều chuyên gia, cơ quan quản lý cần khu trú các trái phiếu và doanh nghiệp phát hành có rủi ro cao để yêu cầu các doanh nghiệp này đưa ra phương án tái cơ cấu, lộ trình trả nợ cho nhà đầu tư. Với thị trường TPDN nói chung, để vận hành thông suốt trở lại, cơ quan quản lý cần có thông điệp ủng hộ mạnh mẽ hơn để lấy lại niềm tin của nhà đầu tư. Bởi một khi nhà đầu tư đã quay lưng, dòng tiền tháo chạy, thị trường sẽ rất khó ấm nóng trở lại.

Các cơ quan nhà nước và các tổ chức có liên quan cần đưa ra những thông điệp và cam kết mạnh mẽ hơn để ổn định tâm lý nhà đầu tư, tăng cường giám sát để doanh nghiệp thực hiện đúng cam kết khi huy động vốn và đảm bảo tính khả thi khi thực hiện dự án; có cơ chế để bảo vệ các doanh nghiệp hoạt động lành mạnh và làm ăn chân chính, ngăn chặn kịp thời các hành vi lũng đoạn thị trường và các biểu hiện chiếm đoạt tiền của nhà đầu tư, đồng thời bảo vệ tốt hơn quyền lợi của nhà đầu tư, để thị trường TPDN và thị trường chứng khoán tiếp tục đóng vai trò là nơi cung ứng ổn định vốn trung và dài hạn cho doanh nghiệp.

- Đại biểu Nguyễn Mạnh Hùng (Cần Thơ), Ủy viên Thường trực Ủy ban Kinh tế của Quốc hội