Từ năm 2010 đến nay, dòng tiền hoạt động kinh doanh của Hanoi Milk chưa bao giờ ghi nhận con số dương, thậm chí mức âm ngày càng tăng

Từ năm 2010 đến nay, dòng tiền hoạt động kinh doanh của Hanoi Milk chưa bao giờ ghi nhận con số dương, thậm chí mức âm ngày càng tăng

Thị trường đang chờ đợi, tại Đại hội đồng cổ đông (ĐHCĐ) 2017 được tổ chức sắp tới, Ban lãnh đạo Công ty sẽ có những phương hướng, chiến lược mới để vực dậy một thương hiệu Việt từng “vang bóng một thời”.

Lãi thấp, nợ cao

Được thành lập năm 2001 và đi vào hoạt động năm 2003, Công ty cổ phần Sữa Hà Nội (Hanoimilk - mã chứng khoán HNM) từng là một trong những doanh nghiệp hàng đầu của ngành sữa Việt Nam, chiếm lĩnh thị trườngtrong nước, nhất là trong phân khúc sữa giành cho trẻ em, tạo được niềm tin của người tiêu dùng với những sản phẩm sữa mang nhãn hiệu IZZI, Yotuti, Sữa tươi Hanoimilk 100%... Tuy nhiên, những năm gần đây, kết quả kinh doanh của HNM ngày càng đi xuống.

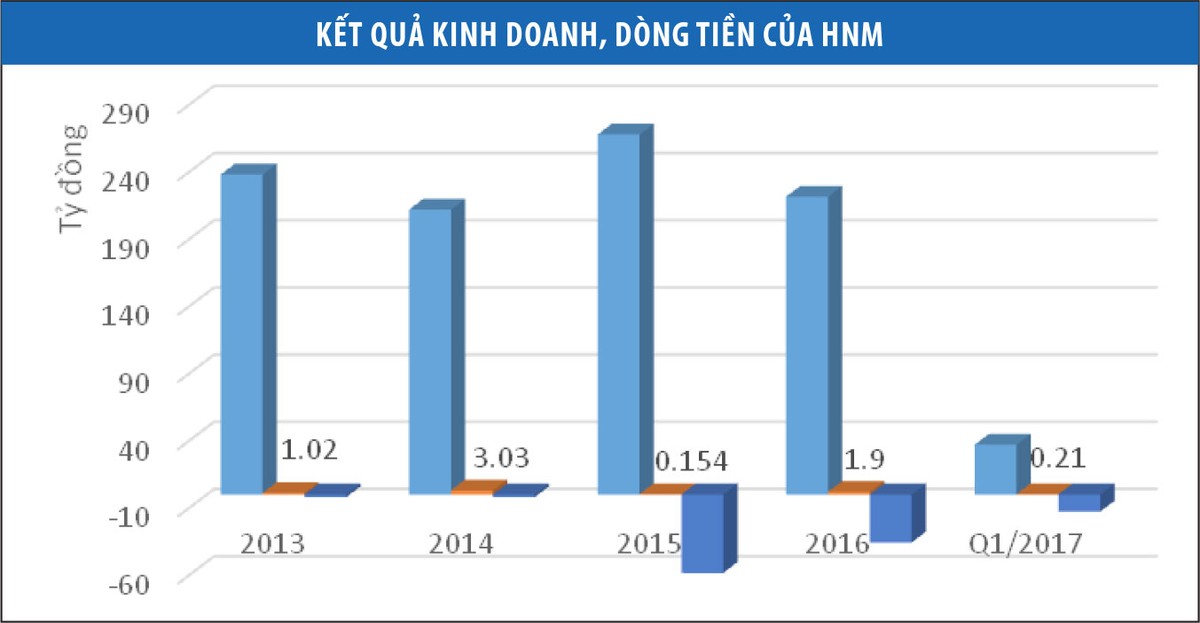

Theo báo cáo kết quả kinh doanh quý IV/2016 mà HNM công bố, trong năm qua, doanh thu của Công ty đạt 221,64 tỷ đồng, lợi nhuận trước thuế 2,2 tỷ đồng, chỉ hoàn thành 61,5% kế hoạch doanh thu và 51,5% kế hoạch lợi nhuận năm.

Như vậy, doanh thu sụt giảm 17,2% so với 2015 và so với năm 2010, doanh thu đã giảm tới 28,4%. Năm 2016 ghi nhận năm thứ 6 liên tiếp lợi nhuận sau thuế quanh quẩn trong mức từ 1 - 3 tỷ đồng.

Chưa hết, nếu nhìn chi tiết hơn báo cáo tài chính của HNM, sẽ có thêm nhiều vấn đề khiến nhà đầu tư không khỏi lo lắng về chất lượng tài sản cũng như độ an toàn tài chính mà Công ty đang phải đối mặt.

Cụ thể, kết thúc năm 2016, tổng tài sản của HNM là hơn 444,1 tỷ đồng, tăng 30,3% so với đầu năm. Tài sản tăng mạnh nhờ sự đóng góp đáng kể từ khoản phải thu ngắn hạn tăng 15,4%, từ 156,4 tỷ đồng lên 180,5 tỷ đồng và hàng tồn kho tăng 97,2% từ 57,9 tỷ đồng lên 114,3 tỷ đồng. Đây cũng là 2 khoản mục chiếm tỷ trọng lớn nhất trong cơ cấu tài sản của HNM với tỷ lệ lần lượt là 40,6% và 25,73%.

Tồn kho và phải thu tăng mạnh trong khi doanh thu sụt giảm dẫn đến những lo ngại về việc hàng hóa sản xuất ra nhưng không tiêu thụ được, hoặc tiêu thụ chậm và về lâu dài, dễ dẫn đến rủi ro thất thoát bởi sữa vốn không phải là loại hàng hóa bảo quản được lâu dài, hầu hết các thành phẩm chỉ sử dụng được trong vòng từ 3 đến 6 tháng.

Mặt khác, sự gia tăng trong cơ cấu tài sản gần như hoàn toàn phải tài trợ bằng nợ vay khiến tỷ lệ nợ trong cơ cấu nguồn vốn tăng mạnh. Tính đến cuối năm 2016, nợ phải trả là 234 tỷ đồng, tăng 79,31% so với đầu kỳ. Trong đó, vay và nợ thuê tài chính ngắn hạn chiếm tỷ trọng lớn nhất, đạt 119,6 tỷ đồng, tăng 82,6% so với đầu năm.

Điều này cũng dẫn đến những lo ngại về việc Công ty gặp phải rủi ro thanh toán, bởi dù chỉ số thanh toán hiện hành cuối 2016 khá an toàn, đạt 1,4 lần, nhưng tiền và tương đương tiền chỉ chưa đến 2 tỷ đồng, chiếm tỷ trọng không đáng kể trong các tài sản có tính thanh khoản, còn phải thu và tồn kho không phải là tài sản có thể chuyển thành tiền trong một sớm một chiều.

Mới nhất, theo báo cáo tài chính quý I/2017 mà HNM mới công bố, tình hình cũng chưa cho thấy tín hiệu nào khả quan hơn. Cụ thể, kết thúc quý I/2017, doanh thu tiếp tục giảm mạnh 55,95% so với cùng kỳ năm trước, chỉ còn 37 tỷ đồng, lợi nhuận sau thuế vỏn vẹn hơn 200 triệu đồng.

Phải thu tăng thêm 12,96%, chiếm 42,58% tổng tài sản, hàng tồn kho cũng tăng thêm 5,49%, đạt 120 tỷ đồng. Đối với cơ cấu vốn, trong khi vốn chủ sở hữu thay đổi không đáng kể thì nợ phải trả tăng thêm 14,77%, chiếm 56,11% tổng nguồn vốn mà chủ yếu là tăng vay nợ ngắn hạn.

Nếu hiệu quả kinh doanh của HNM ngày càng ảm đạm trong giai đoạn 2010 - 2016 thì cũng cùng thời gian đó, một doanh nghiệp khác trong ngành sữa là Công ty cổ phần Sữa Việt Nam (Vinamilk - mã VNM) đã kịp tăng quy mô doanh thu gấp 3 lần, từ 15.753 tỷ đồng năm 2010 lên 46.794 tỷ đồng khi kết thúc năm 2016, lợi nhuận sau thuế từ 3.615 tỷ đồng lên 9.364 tỷ đồng.

Từ đó có thể thấy, khó khăn của HNM không hẳn đến từ triển vọng tiêu cực của ngành, thậm chí còn gặp nhiều thuận lợi, bởi những năm qua điều kiện kinh tế - thu nhập của người tiêu dùng ngày càng cải thiện, tăng trưởng ngành sữa duy trì ở mức 2 con số/năm, lãi suất ổn định, các doanh nghiệp đối thủ ngày càng mở rộng sản xuất, gia tăng doanh thu, thị phần…, vấn đề của HNM nằm ở chính việc quản lý, điều hành, định hướng hoạt động của doanh nghiệp.

Lý giải về nguyên nhân doanh thu sụt giảm trong quý I/2017, ông Hà Quang Tuấn, Chủ tịch HĐQT của HNM cho biết, “doanh thu giảm mạnh so với cùng kỳ năm 2016 là do hệ thống bán hàng yếu kém, đối thủ cạnh tranh tung ra các chương trình khuyến mãi khiến doanh nghiệp ảnh hưởng rất nặng nề”.

Có lẽ không dễ dàng để lãnh đạo công ty thừa nhận hệ thống của mình “yếu kém” và lời giải thích của vị chủ tịch HĐQT khiến nhà đầu tư không khỏi đặt câu hỏi: phải chăng HNM đã “kiệt sức và bất lực” trong cuộc chạy đua với các đối thủ cạnh tranh?

Dấu hỏi ở dòng tiền

Bên cạnh các yếu tố về hiệu quả hoạt động, sụt giảm doanh thu, lợi nhuận, mất cân đối nguồn vốn thì một vấn đề khác cũng khiến nhà đầu tư lo ngại hiện nay đó là sự mất cân đối trong dòng tiền hoạt động kinh doanh của HNM.

Đối với doanh nghiệp, bất cứ hoạt động nào như mua sắm tài sản, hàng hóa, máy móc, trả lương... đều liên quan đến “tiền”, dòng tiền là dòng máu, là yếu tố sống còn. Trong đó, dòng tiền từ hoạt động kinh doanh đóng vai trò quan trọng nhất, đánh giá hoạt động kinh doanh có thực sự mang về “tiền” hay không.

Thông thường, dòng tiền hoạt động kinh doanh âm có thể chấp nhận trong một số giai đoạn như doanh nghiệp mới thành lập, đang đầu tư mở rộng... Tuy nhiên, nếu âm trong thời gian dài sẽ là một vấn đề đáng báo động, bởi nếu phải bù đắp bằng dòng vay nợ, một mặt khiến công ty phải chịu thêm chi phí lãi vay, mặt khác chịu thêm rủi ro về tài chính nếu không cơ cấu được nguồn vốn để trả các khoản nợ vay đến hạn. Đây là vấn đề mà HNM gặp phải những năm qua.

Quan sát các báo cáo tài chính của HNM có thể thấy, từ năm 2010 đến nay, dòng tiền hoạt động kinh doanh chưa bao giờ ghi nhận con số dương, thậm chí mức âm ngày càng tăng. Nếu như những năm 2012 - 2013, dòng tiền hoạt động kinh doanh âm 1-2 tỷ đồng/năm thì năm 2015 và 2016, dòng tiền âm lần lượt 58,4 tỷ đồng và 35,7 tỷ đồng, mà nguyên nhân chủ yếu là việc dòng vốn bị chiếm dụng tại các khoản phải thu và tồn kho.

Hệ quả là nếu như trong năm 2015, vay nợ của HNM tăng không đáng kể nhờ nguồn tiền tăng vốn thành công trong đợt chào bán cuối năm 2014 giúp trang trải hoạt động, thì trong năm 2016, khi dòng tiền huy động đã hết, hầu như toàn bộ dòng tiền chi trả cho hoạt động kinh doanh và đầu tư phải trang trải bằng nợ vay, khiến vay nợ tăng mạnh 68,5 tỷ đồng. Kịch bản này cũng tiếp tục lặp lại trong quý I vừa qua.

Kinh doanh không mang về dòng tiền, phải vay nợ để tồn tại, kết quả là lãi mẹ đẻ lãi con. Báo cáo tài chính của HNM cũng cho thấy, trong năm 2016, chi phí lãi vay tăng 76,87% so với năm 2015. Tuy nhiên, vấn đề xa hơn là việc vay nợ sẽ có giới hạn doanh nghiệp không thể tăng nợ vay được mãi, nhất là khi kết quả kinh doanh đang bị đặt nhiều dấu hỏi như hiện nay.

Vậy trong bối cảnh đó, HNM sẽ lấy tiền đâu để duy trì hoạt động, đầu tư mở rộng nhằm vực dậy doanh nghiệp như kế hoạch phát triển 2016 - 2020 đã xây dựng?

Tiếp tục vay nợ, tận dụng các đồng vốn hiện có, quay vòng cho sản xuất kinh doanh, hay tiếp tục phương án chào bán, huy động vốn từ cổ đông? Đứng từ góc độ bên ngoài doanh nghiệp, phát hành tăng vốn có lẽ là phương án tốt nhất cho HNM hiện nay, một mặt cải thiện chỉ số nguồn vốn, mặt khác đem lại dòng tiền.

Tuy nhiên, phương án này bị đánh giá là khó thực thi trong bối cảnh cổ phiếu đang nằm trong diện kiểm soát đặc biệt, hạn chế giao dịch và thị giá ngụp lặn tại vùng 5.000 - 6.000 đồng/cổ phiếu, thật khó để có thể thuyết phục cổ đông góp thêm tiền vào doanh nghiệp.

Thách thức gọi vốn mới

Còn nhớ tại Đại hội đồng cổ đông 2016, HĐQT của HNM đã trình và được cổ đông thông qua phương án phát hành trái phiếu chuyển đổi với khối lượng chào bán là 200 tỷ đồng. Dự kiến thực hiện 2 đợt trong quý III/2016 và quý II/2017 nhằm bổ sung vốn cho hoạt động của Công ty.

Dù được thông qua, nhưng cũng chính cổ đông của HNM đã đặt lại câu hỏi cho Ban lãnh đạo: Trong bối cảnh hoạt động kinh doanh còn kém hiệu quả, giá cổ phiếu giảm sâu, nhiều năm khất lần cổ tức…, kế hoạch huy động vốn này liệu có thể thành công. Thực tế sau 1 năm, thị trường vẫn chưa thấy kết quả nào về việc phát hành này được HNM công bố.

ĐHCĐ 2016 cách đây 1 năm của HNM đã đem lại nhiều kỳ vọng cho cổ đông với những chia sẻ của Ban lãnh đạo Công ty về kế hoạch 2016 - 2020 từ việc đầu tư mới, huy động vốn, xây dựng lại thương hiệu khi các khảo sát cho thấy, người tiêu dùng đã quên đi vụ việc khủng hoảng truyền thông quá khứ và sẵn sàng đón nhận thương hiệu Hanoimilk trở lại. Tuy nhiên, sau 1 năm đầu tiên của kế hoạch 5 năm kết thúc, tình hình vẫn chưa cho thấy tín hiệu nào cải thiện.

Còn nhớ tại một kỳ ĐHCĐ cách đây vài năm của HNM, có cổ đông đã lên tiếng phát biểu “nếu mỗi năm chỉ lãi 1 - 2 tỷ đồng như hiện nay thì phải đến hơn 50 năm nữa, HNM mới có thể chia cổ tức”. Mong rằng, trong ĐHCĐ 2017 sắp tổ chức, Ban lãnh đạo HNM sẽ có những lời giải đáp thỏa đáng cho cổ đông về định hướng hoạt động của Công ty thời gian tới, vực dậy khó khăn và để mục tiêu 50 năm như lo ngại của cổ đông nói trên có thể rút ngắn được phần nào.