Ảnh Internet

Ảnh Internet

Bức tranh tài chính nhiều nợ vay

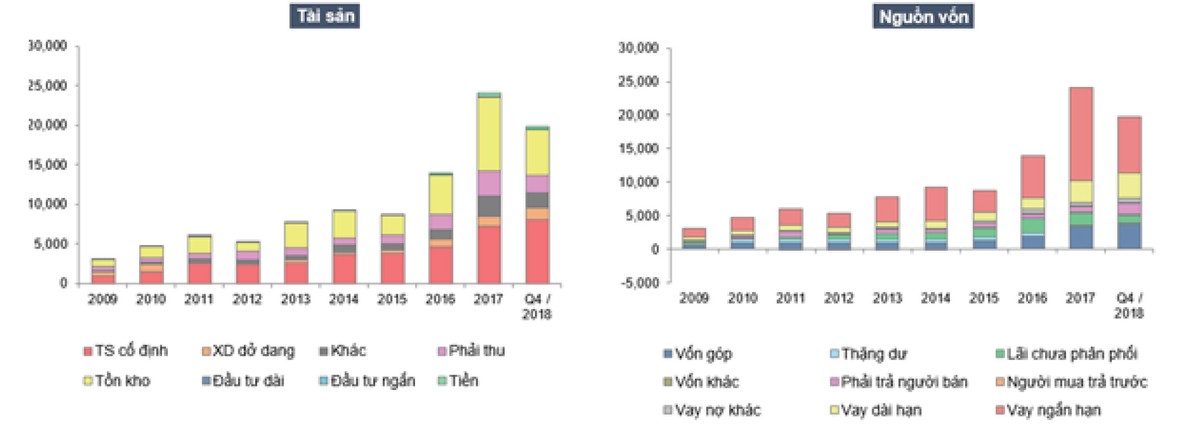

Tại ngày 30/9/2018 (cuối niên độ tài chính 2017 - 2018), HSG có tổng tài sản 21.205,6 tỷ đồng, trong đó 75,7% là nợ phải trả. Trong cơ cấu nợ có 14.341,8 tỷ đồng là nợ vay tài chính, chiếm 89,3% tổng nợ và bằng 279% vốn chủ sở hữu.

Cơ cấu tài sản và nguồn vốn của HSG.

Trong năm 2019, HSG có kế hoạch phát hành 38,5 triệu cổ phiếu để trả cổ tức, theo đó vốn điều lệ sẽ tăng từ 3.848,6 tỷ đồng lên 4.233,6 tỷ đồng.

Giả định niên độ 2018 - 2019, HSG không tăng thêm nợ vay, huy động được tối đa 2.000 tỷ đồng, hoàn thành 100% kế hoạch 500 tỷ đồng lợi nhuận, đồng thời sử dụng phần vốn huy động và toàn bộ lợi nhuận sau thuế để trả nợ, thì bức tranh tài chính của doanh nghiệp (nhất là tỷ lệ nợ vay/vốn chủ sở hữu) cũng không được cải thiện nhiều.

Bởi lẽ, phát hành cổ phần và đạt kế hoạch lợi nhuận giúp vốn chủ sở hữu tăng khoảng 1.500 tỷ đồng, nhưng 1.000 tỷ đồng trái phiếu/trái phiếu chuyển đổi khiến tổng nợ vay tăng thêm 1.000 tỷ đồng.

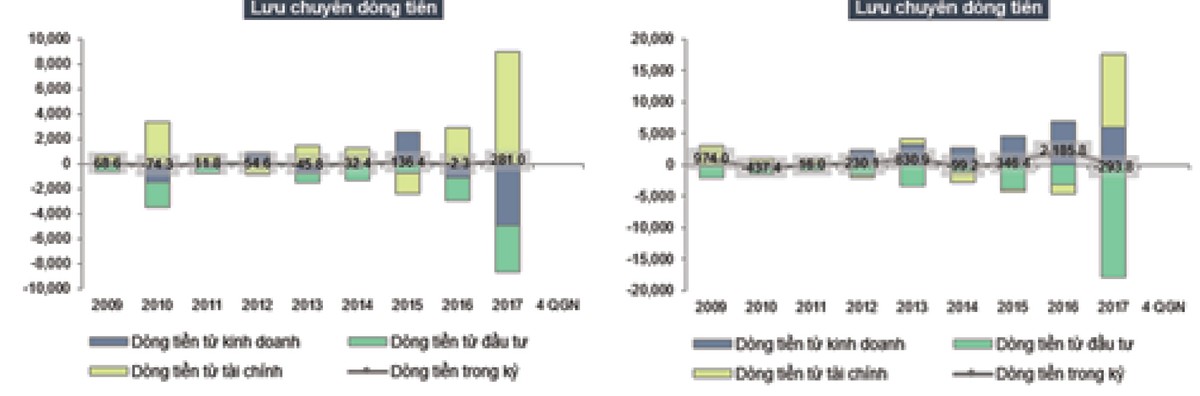

Lưu chuyển dòng tiền của HSG và HPG.

Những lần HSG gia tăng tài sản cố định năm 2011, 2014, 2016, 2017, Công ty đều sử dụng nguồn vốn vay ngắn hạn ngân hàng để tài trợ cho khoản đầu tư trung và dài hạn.

Sau mỗi lần gia tăng tài sản cố định, doanh thu và lợi nhuận đều tăng trưởng. Tuy nhiên, dòng tiền từ hoạt động kinh doanh rất yếu, nên việc “vội vàng” gia tăng tài sản cố định khiến doanh nghiệp thường xuyên bị căng thẳng dòng tiền, phải đảo nợ liên tục, thậm chí đứng trước nguy cơ mất khả năng thanh toán các khoản vay khi đến hạn.

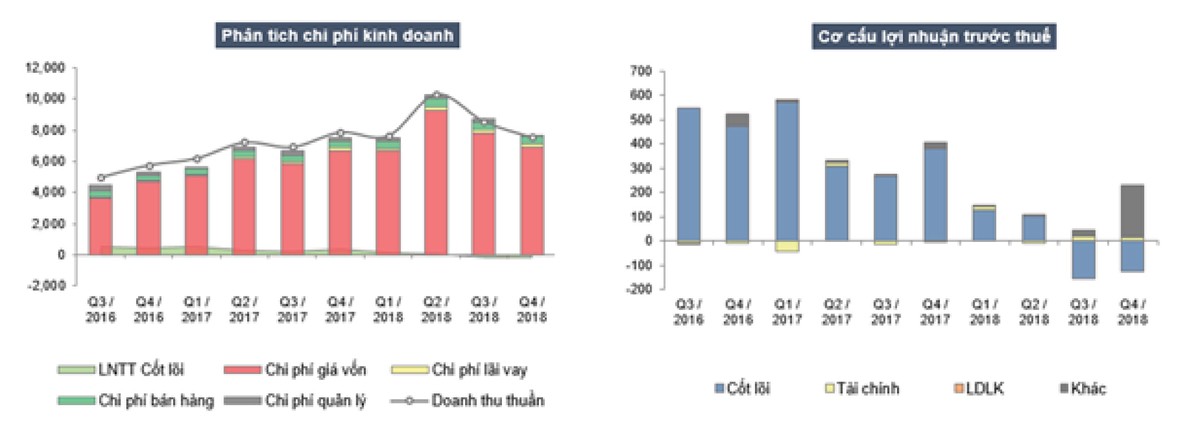

Áp lực tiết giảm chi phí

Năm 2015, HSG bắt đầu hoạt động hết công suất nên nhu cầu mở rộng công suất để gia tăng thị phần là tất yếu. Năm 2015 - 2016, ngành tôn thép có diễn biến thuận lợi nên Ban lãnh đạo HSG triển khai xây dựng hàng loạt nhà máy mới, nâng tổng giá trị tài sản cố định của Công ty từ ngưỡng 4.000 tỷ đồng lên ngưỡng 8.000 tỷ đồng. Mở rộng công suất đã giúp doanh thu năm 2018 của HSG tăng gấp đôi so với năm 2015, từ ngưỡng 17.000 tỷ đồng lên ngưỡng 34.000 tỷ đồng.

Chi phí kinh doanh và cơ cấu lợi nhuận trước thuế của HSG.

Hiện nay, ngành tôn thép gặp nhiều khó khăn, nên việc tích trữ hàng tồn kho và chi phí cố định quá lớn của nhà máy mới đã biến cơ hội của HSG trở thành thách thức, nhất là trong bối cảnh nhiều nước trên thế giới liên tục áp thuế tự vệ lên tôn thép nhập khẩu.

Với tình hình tài chính hiện tại, HSG khó có thể đầu tư để tăng thêm công suất, mà chỉ có thể tận dụng công suất của những nhà máy hiện tại. Theo đó, doanh thu nhiều khả năng sẽ sớm tăng trưởng chậm lại trong những năm tới. Nếu thị trường tôn thép không diễn biến thuận lợi hơn thì để tăng tỷ suất lợi nhuận, doanh nghiệp chỉ còn cách tiết giảm chi phí.

Hai chi phí “bào mòn” lợi nhuận của HSG là chi phí bán hàng và chi phí lãi vay. Diễn biến cơ cấu chi phí 4 quý vừa qua cho thấy, HSG làm tốt khâu tiết giảm chi phí lãi vay. Nhưng hiện tại, việc tiếp tục tiết giảm nợ vay là khó khả thi, trong khi chi phí bán hàng chưa được giải quyết nhiều.

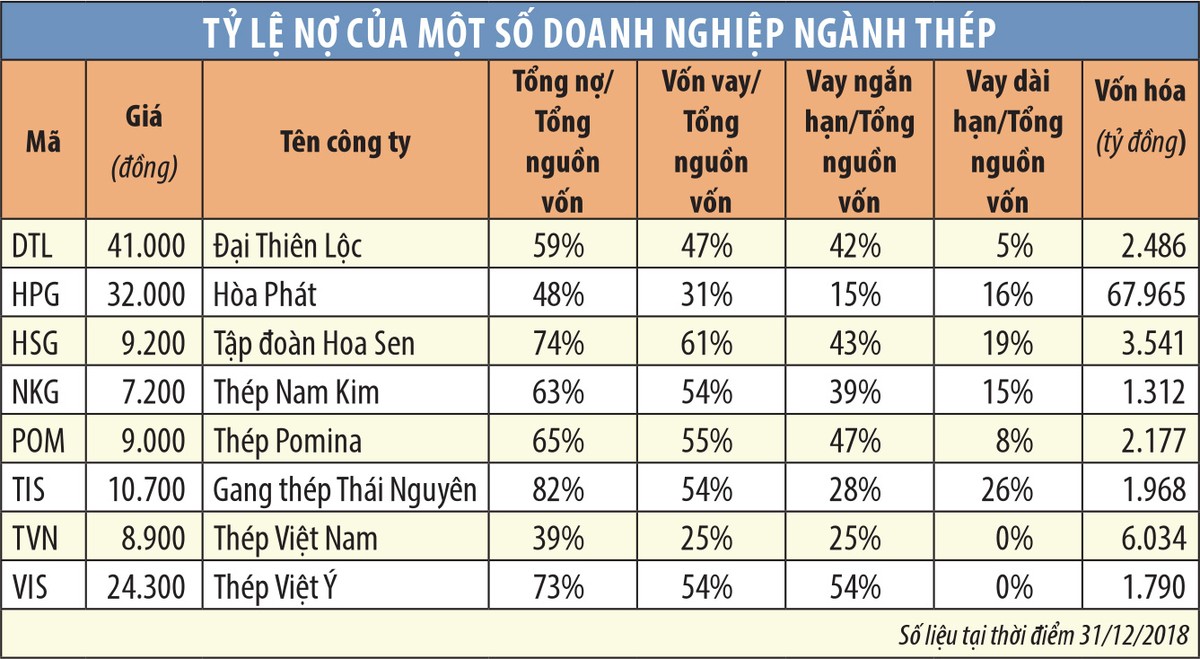

Giảm nợ vay, trông chờ ngành tôn khởi sắc

Trong danh sách 8 doanh nghiệp ngành thép trên sàn chứng khoán có vốn hóa lớn hơn 1.000 tỷ đồng tính đến thời điểm cuối năm 2018, HSG là doanh nghiệp có tỷ lệ nợ nằm ở nhóm đầu với tổng vay nợ chiếm 74% tổng nguồn vốn, tức nợ gấp 3 lần vốn chủ sở hữu, chỉ đứng sau công ty có vốn nhà nước đang gặp khó khăn nghiêm trọng là Gang thép Thái Nguyên (TIS).

Điều đáng quan ngại là HSG vay ngân hàng tới 61% tổng nguồn vốn, cao hơn trung bình ngành (khoảng 48%) và đa phần là vay ngắn hạn dưới 1 năm, trong khi lượng tài sản có khả năng chuyển đổi thành tiền nhanh chóng chỉ chiếm hơn 1/3 tổng tài sản.

Nhìn chung, ngành thép là một ngành chiếm dụng vốn lớn nên việc các doanh nghiệp vay nợ nhiều là điều tất yếu. Tuy nhiên, doanh nghiệp sẽ được ưa thích hơn nếu tỷ lệ vay nợ nằm dưới trung bình ngành và cơ cấu vay cân đối, chiếm dụng được vốn tốt.

Hiện tại, với 12.160 tỷ đồng vay ngân hàng, trong đó có gần 8.500 tỷ đồng vay ngắn hạn và 3.700 tỷ đồng vay dài hạn, thì khoản tối đa 2.000 tỷ đồng nếu huy động được trong thời gian tới khó có thể giúp HSG tái cơ cấu được nợ vay. Lượng tiền này chỉ đủ để doanh nghiệp thực hiện 2 nhiệm vụ trong năm nay: tái cơ cấu chuỗi hệ thống phân phối và tài trợ cho vốn lưu động ngắn hạn khi mà lượng tiền mặt đang eo hẹp. Điều này cũng trùng với kế hoạch mà Ban lãnh đạo HSG đã trình tại Đại hội đồng cổ đông.

Vậy HSG sẽ phải làm gì để xử lý lượng vay ngân hàng lớn hiện nay? Trong ngắn hạn, doanh nghiệp sẽ tiếp tục phải đảo nợ, vay mới để trả cũ, song song với đó là thanh lý những tài sản kém hiệu quả. Về dài hạn, doanh nghiệp sẽ phải trông chờ vào điều kiện thị trường của ngành, ngành tôn khởi sắc trở lại, những dự án đầu tư phát huy tác dụng và đem lại dòng tiền kinh doanh dương.