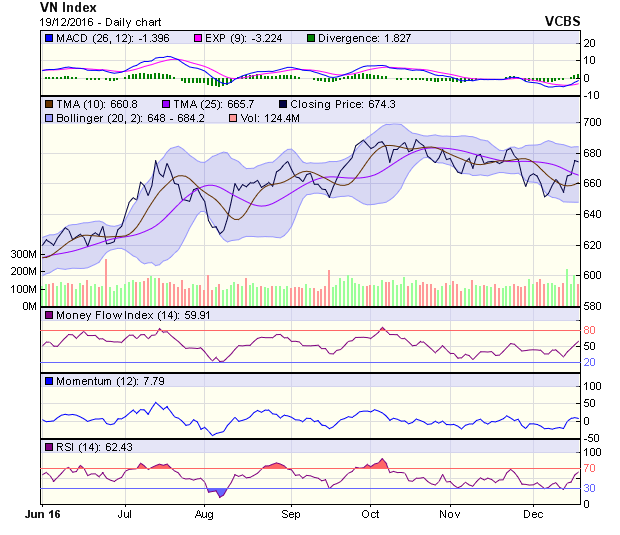

Biểu đồ kỹ thuật VN-Index. Nguồn: VCBS

Biểu đồ kỹ thuật VN-Index. Nguồn: VCBS

Báo Đầu tư Chứng khoán lược trích báo cáo phân tích kỹ thuật của một số công ty chứng khoán cho phiên giao dịch ngày 20/12.

CTCK Bảo Việt – BVSC

VN-Index quay đầu giảm điểm khi tiếp cận vùng kháng cự mạnh quanh 680 điểm. Dù vậy, đường giá vẫn duy trì ở trên các đường MA ngắn và trung hạn. Thanh khoản sụt giảm mạnh và duy trì ở mức thấp hơn đối chút so với mức trung bình 10 phiên. Giao dịch này thể hiện tâm lý thận trọng của nhà đầu tư, khi các cổ phiếu đều đã có được mức hồi phục khá tốt

Chỉ báo MFI đã áp sát ngưỡng 70 cho thấy, dòng đang tìm kiếm cơ hội để tham gia vào thị trường. Độ rộng thị trường tích cực, với sự tăng giá đồng loạt ở nhiều cổ phiếu blue-chips. Điều này đã giúp tạo ra sự cân bằng cho thị trường trước áp lực giảm giá của một vài cổ phiếu vốn hóa lớn. Nếu diễn biến này còn tiếp tục thì sẽ ảnh hưởng đang kể đến khả năng tăng điểm của thị trường.

Về cái nhìn ngắn hạn, đường giá đã vượt lên trên các đường MA ngắn và trung hạn trong bối cảnh đường MACD đã cắt lên trên ngưỡng 0, còn chỉ báo RSI cũng vượt qua ngưỡng 50. Điều này có thể giúp chỉ số tiến đến thử thách cận trên của dải BB (tương ứng với vùng quanh 685 điểm) trong ngắn hạn. Tuy nhiên, cây nến đỏ “shooting star” xuất hiện khi đường giá vừa phải nỗ lực để vượt qua các ngưỡng cản mạnh.

Thêm vào đó, các chỉ báo dao động (STO, W%R) cũng đã ở vào trạng thái quá mua. Vì vậy, để ngỏ khả năng chỉ số có thể sẽ điều chỉnh về vùng 665-670 điểm và dao động tích lũy tại đó trong một vài phiên, trước khi hướng đến mốc 685 điểm.

Trên khung thời gian intraday, đường giá vẫn đang được nâng đỡ bởi nhóm MA ngắn hạn khi tín hiệu điều chỉnh xuất hiện về cuối phiên. Tuy nhiên, các chỉ báo dao động RSI, STO và W%R đều đã đồng loạt giảm xuống dưới vùng quá mua.

Điều này có thể khiến đường giá tiếp tục giảm về đường SMA200 trong phiên kế tiếp. Vùng kháng cự vẫn là 680- 685 điểm. Nếu vượt qua được vùng cản này, xu hướng tăng mới của chỉ số sẽ được hình thành trong ngắn hạn. Vùng hỗ trợ gần nằm tại 665- 670 điểm và 650-655 điểm.

CTCK Sài Gòn Hà Nội – SHS

VN-Index kết phiên bằng 1 cây nến xanh inverted hammer nằm ngay trên MA50, cùng khối lượng giao dịch không quá lớn cho thấy, áp lực bán hiện tập trung chủ yếu vào một số mã nhất định. Đây sẽ là ngưỡng hỗ trợ gần của chỉ số. Một số chỉ báo như RSI đang tiếp cận đường 70, MACD tiếp tục cho tín hiệu tích cực trên đường 0.

HNX-Index kết phiên bằng một cây nến xanh thân rỗng inverted hammer, cùng khối lượng giao dịch khá tích cực. Đây là phản ứng của HNX-Index khi đang tăng để test lại ngưỡng kháng cự 80 điểm. Vùng hỗ trợ gần của chỉ số nằm quanh 79 điểm. Một số chỉ báo như RSI hay MACD cũng đang cho tín hiệu tích cực trở lại.

Biểu đồ kỹ thuật HNX-Index. Nguồn: VCBS

CTCK FPT – FPTS

Chốt phiên 19/12, VN-Index đảo chiều giảm nhẹ 0,83 điểm xuống 674,33 điểm. Như vậy, đà tăng của sàn HOSE đã tạm thời chững lại và khu vực 680 với sự hiện diện của đường biên trên kênh hồi quy 3 tháng và bollinger upper band đã chứng minh vai trò kháng cự đối với xu hướng ngắn hạn.

Trên đồ thị, thân nến VN-Index có dạng Gravestone Doji với bóng trên rất dài thể hiện lực cầu trên vùng giá cao không bền vững, nên đã đánh mất vị thế dẫn dắt xu hướng tại thời điểm đóng cửa, chỉ số chốt phiên ở gần mức thấp nhất trong ngày. Đây là tín hiệu cảnh báo khả năng đảo chiều sau chuỗi hồi phục kéo dài 2 tuần liên tiếp của VN-Index. Điểm tích cực là thanh khoản khớp lệnh trong phiên cũng không quá cao, chỉ xấp xỉ mức bình quân 20 phiên gần nhất, góp phần làm giảm bớt mức độ tiêu cực của tín hiệu đảo chiều nêu trên.

Về chỉ báo, các chỉ báo xu hướng gồm MACD, +/-DI tiếp tục dao động theo hướng cải thiện, tuy nhiên, do ADX đang đảo chiều hướng xuống, nên khả năng kéo dài của trạng thái hồi phục hiện tại sẽ cần phải được đánh giá thận trọng hơn. Các momentum nhanh gồm Stochastic Oscillator, W%R sau nhịp hồi phục nhanh vào vùng “quá mua” đã chững lại đà tăng. Đây là tín hiệu dự báo khả năng xuất hiện nhịp hiệu chỉnh kỹ thuật trong diễn biến theo tuần của chỉ số.

Nhìn chung, khu vực 680-690 điểm cũng chính là vùng đỉnh ngắn hạn, nên nhịp điều chỉnh nếu xuất hiện có thể sẽ giúp giảm tải các áp lực bán chốt lời và tạo nền tảng tốt cho các cú nảy lên tiếp theo. Tuy nhiên, để bảo lưu kỳ vọng tăng giá thì phạm vi dao động của VN-Index không nên thấp hơn khu vực 660-665 điểm (SMA 12 & 20) cho các phiên kế tiếp. Nếu chỉ số tiếp tục lùi về sâu hơn mốc 660 điểm thì sẽ cần lưu ý đến khả năng VN-Index quay lại xu hướng tiêu cực dọc theo kênh hồi quy 3 tháng.

CTCK Phú Hưng - PHS

Theo quan điểm kỹ thuật, VN-Index có phiên giảm điểm trở lại. Khối lượng giao dịch suy giảm xuống dưới bình quân 10 và 20 phiên cho thấy, áp lực giảm điểm trở lại là khá yếu. Không những vậy, chỉ số duy trì được trên MA50 phiên thứ 2 liên tiếp, đồng thời, đường MA5 có xu hướng cắt lên MA 20 hàm ý xác nhận xu hướng phục hồi ngắn hạn đang quay trở lại, phiên suy giảm 19/12 có thể chỉ mang tính kỹ thuật.

Thêm vào đó, khi quan sát kỹ các chỉ báo kỹ thuật khác như MACD và RSI tiếp tục đi lên xác nhận tín hiệu mua trước đó, chỉ số có thể sớm quay lại thử thách ngưỡng 681 điểm (Fib 161.8) trong những phiên tới.

Trong khi đó, HNX Index có diễn biến trái chiều. Chỉ số này có phiên tăng điểm thứ 4 liên tiếp cho thấy, xu hướng điều chỉnh đang suy yếu. Nếu chỉ số có thể đóng cửa trên được trên đường MA20 trong một vài phiên tới, xu hướng phục hồi ngắn hạn có khả năng sẽ quay trở lại, ngưỡng hỗ trợ gần nhất có thể là vùng 79 điểm (Fib 61.8).

Nhìn chung, thị trường đang cho thấy những dấu hiệu cải thiện về mặt xu hướng trong ngắn hạn, phiên điều chỉnh 19/12 có thể chỉ mang tính kỹ thuật. Do đó, nhà đầu tư nên tận dụng những phiên điều chỉnh để tích lũy thêm các cổ phiếu có cơ bản tốt và được kỳ vọng kết quả kinh doanh quý IV/2016 khả quan.