Thị trường đã vừa trải qua một tuần giao dịch nhiều cảm xúc, từ sự hoảng loạn của nhà đầu tư khi thị trường đảo chiều mạnh ở những phiên đầu tuần đến lấy lại sự cân bằng ở phiên cuối tuần. Với giao dịch tuần tới, ông/bà nhận định thị trường sẽ chuyển động theo xu hướng nào?

Ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư CTCK Agriseco

Thị trường giai đoạn hiện tại đang trong trạng thái tương đối nhạy cảm và khó đoán định khi bị ảnh hưởng bởi nhiều nhân tố.

Thứ nhất là mùa Euro khởi tranh có thể khiến một phần dòng tiền rút ra khỏi kênh chứng khoán, điều có thể dự đoán khi thanh khoản sụt giảm các phiên vừa rồi.

Bên cạnh đó, kết quả các phiên tăng giảm vừa rồi có thể không phản ánh đúng thực chất do có sự mất cân bằng cung cầu khi hệ thống quá tải hoặc nhà đầu tư không huỷ/sửa lệnh được.

Theo quan điểm cá nhân, thị trường sẽ tiếp tục giao dịch trong biên độ 1.300-1.370 điểm, điều này có nghĩa là áp lực chốt lời có thể sớm xảy ra trong các phiên tới. Tuy nhiên mốc 1.300 vẫn là mốc hỗ trợ tâm lý khá tốt thời điểm hiện tại.

Ông Nguyễn Thế Minh - Giám đốc phân tích Công ty cổ phần Chứng khoán Yuanta Việt Nam

Tôi cho rằng xu hướng ngắn hạn đã xác lập đà giảm và thị trường có thể sẽ bước vào giai đoạn biến động hẹp ở tuần giao dịch tới, cụ thể chỉ số VN-Index có thể sẽ biến động quanh mức 1.345 điểm.

Ông Bùi Văn Huy, Giám đốc môi giới, CTCK TP. HCM (HSC)

Trong các phiên hồi về cuối tuần trước, thanh khoản cũng không thực sự cao như trước. Một mặt thị trường phân hóa mạnh sau cú giảm đầu tuần và đã có sự chọn lọc hơn. Mặt khác cũng thể hiện tâm lý thị trường cũng chưa hẳn là đã tích cực một cách hoàn toàn. Kịch bản giằng co và phân hóa sẽ khả năng tiếp tục trong tuần sau.

|

| Ông Bùi Văn Huy |

Tuần sau vẫn sẽ là tuần nhiều sự kiện như đã đề cập và kịch bản giằng co vẫn có thể tiếp diễn:

- 14/06/2021: Phiên test cung hàng bắt đáy quan trọng

- 15&16/06/2021: FED họp định kỳ

- 17/06/2021: Đáo hạn phái sinh

- 18/06/2021: Review Vaneck và FTSE Việt Nam ETFs

- 22/06/2021: công bố đánh giá nâng hạng MSCI

Trong các bài toán ở trên, phần nào bài toán FED đã được giải và mốc 22/06 không còn nhiều kỳ vọng. Tuy nhiên thị trường cũng cần phải vượt qua tuần sau. Và nếu trụ vững, mùa báo cáo kết quả kinh doanh sẽ về với nhiều hy vọng mới, và từ đầu tuần sau nữa 21/06, thị trường sẽ có nhiều cơ hội kết thúc quá trình điều chỉnh tâm lý ngắn hạn.

Ông Lâm Gia Khang – Phụ trách chiến lược thị trường Chứng khoán VietinBank (CTS)

Thị trường có nhịp hồi phục trong phiên cuối tuần nhưng không đi kèm thanh khoản đủ lớn xác nhận dòng tiền quay trở lại sau khi chốt lời.

Ngoài ra, các tín hiệu kỹ thuật như MACD, Parabolic Sar, MACD đều đang phát đi tín hiệu cảnh báo rủi ro điều chỉnh đang gia tăng. Do đó, tôi thiên về kịch bản thị trường đi ngang trong xu hướng giảm trong tuần tới.

Quyết định không cho nhà đầu tư huỷ/sửa lệnh đối với các cổ phiếu trên sàn HOSE đã sớm bộc lộ những hạn chế khi thị trường điều chỉnh giảm trong tuần qua khi phải dùng quá nhiều lệnh MP. Thị trường cũng đã có những phản ứng với bất cập này. Theo ông/bà, có giải pháp nào phù hợp để thay thế?

Ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư CTCK Agriseco

Bên cạnh các giải pháp của Sở, mà theo tôi mỗi giải pháp đều có ưu nhược điểm riêng, rất khó để vẹn toàn. Theo tôi nhà đầu tư nên có những chiến thuật phù hợp “sống chung với dịch” để hạn chế tổn thất trong thời gian chờ hệ thống được nâng cấp.

Việc đặt lệnh MP cần cân nhắc kỹ lưỡng vì có thể gây tình trạng mất cân bằng cung cầu và thiệt hại tới tỷ suất danh mục. Thay vào đó có thể đặt ra những ngưỡng chốt lời hoặc ngưỡng chấp thuận rủi ro phù hợp để đặt lệnh, mặc dù có thể không khớp được nhanh chóng nhưng theo tôi là cân bằng được lợi ích, rủi ro giai đoạn hiện tại.

Ông Nguyễn Thế Minh - Giám đốc phân tích Công ty cổ phần Chứng khoán Yuanta Việt Nam

Tâm lý phản ứng hoảng loạn trước vấn đề nghẽn lệnh của sàn HOSE cũng là hiện tượng được lập lại vào đầu năm 2021. Tôi cho rằng sẽ khó có thể đưa ra giải pháp vẹn toàn cho nhà đầu tư trước vấn đề nghẽn lệnh của hệ thống, điều quan trọng lúc này là các nhà đầu tư cần quản trị sát rủi ro danh mục của mình, đặc biệt để tránh các cú giảm bất ngờ của thị trường thì nhà đầu tư cần hạn chế sử dụng đòn bẩy cao ở giai đoạn hiện tại.

|

Ông Nguyễn Thế Minh |

Ông Bùi Văn Huy, Giám đốc môi giới, CTCK TP. HCM (HSC)

Thực sự những giải pháp của HOSE trong thời gian gần đây mang tính manh mún và không hiệu quả. Việc không cho hủy, sửa lệnh về mặt lý thuyết làm tăng chi phí giao dịch (trading cost) của nhà đầu tư.

Chi phí giao dịch hiểu rộng ngoài khoản phí giao dịch phải trả còn là là việc mua/bán cổ phiếu không được ở mức giá tốt nhất, không được đảm bảo về mặt thanh khoản và tính cả về mặt chi phí cơ hội khi không thực hiện được giao dịch. Do đó việc thị trường giảm khi hệ thống xảy ra sự cố khiến tăng trading cost là thực sự hợp lý.

Còn về mặt dân dã, lệnh MP là mua bán bằng mọi giá, giống như một người đang đói, bạn phải chọn giữa không ăn gì và ăn cái gì cũng được vậy. Tất cả các nhà đầu tư đều là khách hàng của HOSE, đều đóng phí. Đương nhiên giải pháp đối xử như vậy với nhà đầu tư là không công bằng.

Nếu không giải quyết được gốc rễ vấn đề là ở hệ thống, các giải pháp manh mún và rối trí như nâng lô, hạn chế hủy/sửa lệnh không hiệu quả và đi ngược với sự phát triển của thị trường.

Tất nhiên sự xuất hiện của các giao dịch bằng máy tính và các phần mềm chẻ lệnh cũng là nguyên nhân dẫn đến sự quá tải của hệ thống. Nhưng đó là điều không cấm.

Một số nhà đầu tư đặc biệt nếu chung tay với HOSE để giảm nghẽn lệnh hơn một chút thì cũng tốt. Nhưng cũng không ai ép được họ hy sinh lợi ích, nói cho cùng HOSE cũng chẳng mang lại gì cho họ.

Ông Lâm Gia Khang – Phụ trách chiến lược thị trường Chứng khoán VietinBank (CTS)

Khi nhu cầu tham gia thị trường luôn ở mức cao như hiện nay thì việc không cho nhà đầu tư hủy/sửa lệnh là không khả thi. Giải pháp căn cơ hơn là cố gắng đẩy nhanh quá trình test hệ thống giao dịch mới khi nhu cầu sử dụng đang rất cấp thiết, nhất là khi những phiên giao dịch tỷ USD đã xuất hiện khá thường xuyên.

MSCI vừa công bố Báo cáo đánh giá xếp loại nâng hạng thị trường. Không nằm ngoài dự đoán, chưa có sự thay đổi xếp hạng nào trong các trường hợp thị trường cận biên, trong đó có Việt Nam. Trong báo cáo của mình, MSCI cũng có đề cập đến sự cố giao dịch và đề cập đến những hạn chế về năng lực của HOSE trong hệ thống giao dịch tại thị trường Việt Nam. Thông tin này có tác động đến tâm lý thị trường cũng như ảnh hưởng nhiều đến tiến độ nâng hạng của TTCK Việt Nam không, theo các ông bà?

Ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư CTCK Agriseco

Việc không được lọt vào danh sách nâng hạng của MSCI đã được đoán định từ trước và quan điểm của tôi thì trong 2,3 năm tới điều này vẫn chưa thể xảy ra. Tiến độ nâng hạng khả năng cũng sẽ bị ảnh hưởng do các sự cố giao dịch này, đặc biệt theo quan điểm của các nhà đầu tư nước ngoài.

Mặc dù vậy, tâm lý thị trường theo tôi không bị ảnh hưởng, bởi việc kỳ vọng được nâng hạng trước đó vào đợt công bố này là không có, và dòng vốn nội ngắn hạn vẫn đang áp đảo thị trường. Tác động (nếu có) của sự kiện này có lẽ là thị trường sẽ mất đi một catalyst mạnh để nâng đỡ thị trường khi bước vào các nhịp điều chỉnh giảm mạnh.

Ông Nguyễn Thế Minh - Giám đốc phân tích Công ty cổ phần Chứng khoán Yuanta Việt Nam

Điều này có thể ảnh hưởng lên tiến độ nâng hạng của TTCK Việt Nam, vì rủi ro trong giao dịch là vấn đề quan ngại rất lớn đối với các quỹ, đặc biệt là các quỹ ETF khi các quỹ này gần như thực hiện các giao dịch cân bằng hoặc điều chỉnh tỷ trọng diễn ra hàng ngày. Do đó, có thể thấy tiến trình nâng hạng TTCK Việt Nam sẽ còn kéo dài và rất khó có thể hy vọng về sự thay đổi đột biến trong năm 2021.

Ngoài ra, các yếu tố nâng room sở hữu của các nhà đầu tư nước ngoài cũng chưa có thay đổi đáng kể, nhất là việc phát hành NVDR vẫn chưa có thông tư hướng dẫn cụ thể, mà MSCI rất chú ý đến vấn đề tỷ lệ sở hữu của các nhà đầu tư nước ngoài.

Ông Bùi Văn Huy, Giám đốc môi giới, CTCK TP. HCM (HSC)

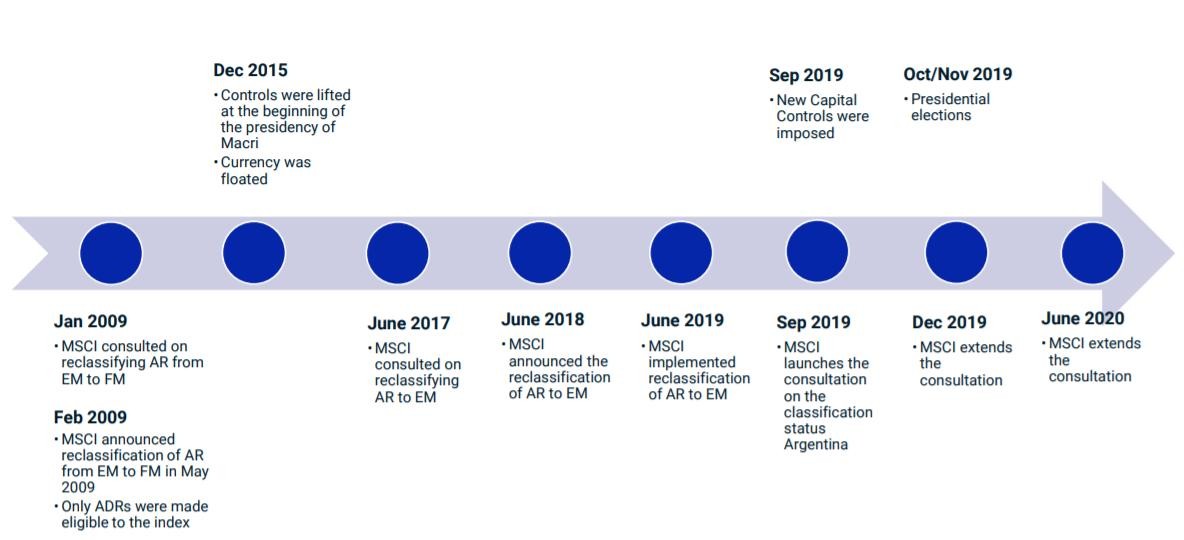

Khẳng định là có và thậm chí là nặng. MSCI rất nghiêm ngặt trong đánh giá các thị trường. Hiện tại Việt Nam còn chưa được MSCI đưa vào Review list. Còn khi vào review list rồi con đường vẫn còn rất chông gai và một khi một tiêu chí nào có vẫn đề, MSCI sẽ rất cẩn trọng trong việc đánh giá lại tiêu chí đó trong các lần sau.

Có những trường hợp thời gian đánh giá lên đến 5 năm hoặc hơn nữa. Như trường hợp của Argentina gần nhất, chỉ vì vi phạm tiêu chí về kiểm soát vốn, MSCI lập tức đưa vào dạng cảnh báo và khả năng loại MSCI ra khỏi thị trường Mới nổi.

Nếu nói chúng ta chưa làm được gì đáng kể để nâng hạng thì đó là sự xét đoán bỏ qua những nỗ lực của cả thị trường. Tuy nhiên ít nhất 4 kỳ gần nhất, bảng đánh giá của MSCI không có gì thay đổi. Còn sự cố HOSE vừa qua là bước lùi.

| Quốc gia |

Tổ chức xếp hạng |

Đưa vào Review List |

Nâng hạng chính thức |

Thời gian hiệu lực |

Số năm Review |

| Qatar |

MSCI |

T6/2008 |

T6/2013 |

T6/2014 |

5 |

| FTSE |

T9/2013 |

T9/2016 |

T9/2017 |

3 |

|

| UAE |

MSCI |

T6/2008 |

T6/2013 |

T6/2014 |

5 |

| FTSE |

T9/2008 |

T9/2009 |

T9/2010 |

1 |

|

| Pakistan |

MSCI |

T6/2015 |

T6/2016 |

T6/2017 |

1 |

| FTSE |

Secondary Emerging Market từ lần phân loại đầu tiên |

||||

| China A-Share |

MSCI |

T6/2013 |

T6/2017 |

T6/2018 |

4 |

| FTSE |

T9/2006 |

T9/2018 |

T9/2019 |

12 |

|

| Argentina |

MSCI |

T6/2016 |

T6/2018 |

T6/2019 |

2 |

Ví dụ chặng đường vào rồi lại ra Emerging của MSCI

|

Ông Lâm Gia Khang – Phụ trách chiến lược thị trường Chứng khoán VietinBank (CTS)

Theo tôi thông tin này có tác động không quá lớn vì lỗi liên quan đến hệ thống giao dịch đã từng được đề cập trong các báo cáo trước đây của MSCI.

Ngoài ra, tiến độ nâng hạng thị trường cũng sẽ không bị ảnh hưởng quá nhiều khi lỗi này dự kiến sẽ được khắc phục trong khoảng cuối tháng 6 hoặc đầu tháng 7 – thời điểm Hose và FPT hoàn tất quá trình test và đưa hệ thống mới vào sử dụng.

Điều quan trọng hơn cả với nhà đầu tư vẫn là chiến lược giao dịch để hiệu quả nhất. Trong bối cảnh các nhóm cổ phiếu ngân hàng, chứng khoán, thép… đã tăng khá mạnh và giá nhiều cổ phiếu đang ở mức không còn hấp dẫn nữa. Liệu có những cổ phiếu nào có thể thay thế những cổ phiếu này, hay ngân hàng vẫn là dòng lead thị trường?

Ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư CTCK Agriseco

|

Ông Nguyễn Anh Khoa |

Dòng ngân hàng bất ngờ quay lại dẫn sóng giai đoạn vừa rồi, điều mà theo tôi mang yếu tố đầu cơ là chính.

Giai đoạn này những cổ phiếu có thương hiệu, tên tuổi, kỳ vọng kết quả kinh doanh quý II tăng trưởng mạnh sẽ tiếp tục hút dòng tiền, bất chấp định giá đã đắt đỏ.

Bên cạnh những nhóm ngân hàng, chứng khoán, thép… kể trên; có thể có thêm những doanh nghiệp nhóm bất động sản, thuỷ sản khả năng sẽ có cơ hội trong tuần tới.

Ông Nguyễn Thế Minh - Giám đốc phân tích Công ty cổ phần Chứng khoán Yuanta Việt Nam

Bản chất nhóm Ngân hàng vẫn sẽ là nhóm cổ phiếu dẫn dắt chính cho xu hướng của thị trường, nhưng tôi cho rằng nhóm Ngân hàng sẽ sự phân hóa giữa các cổ phiếu, dòng tiền vẫn chủ yếu tập trung ở các cổ phiếu có câu chuyện riêng lẻ như giảm tỷ lệ nợ xấu và tăng vốn để mở rộng room tín dụng. Do đó, việc lựa chọn nhóm cổ phiếu ngân hàng ở giai đoạn sẽ tương đối khó.

Đồng thời, tôi đánh giá nhóm cổ phiếu bất động sản, hóa chất và bán lẻ có thể là nhóm cổ phiếu có sức bật tăng trưởng cao trong giai đoạn tới.

Ông Bùi Văn Huy, Giám đốc môi giới, CTCK TP. HCM (HSC)

Như đã phân tích về thị trường ở phần trên, thị trường chứng khoán vẫn tiếp tục thuận lợi nhờ bối cảnh vĩ mô trong nước và quốc tế.

Động lực tăng trưởng ngắn hạn của thị trường vẫn là mùa báo cáo kết quả kinh doanh quý II. Theo tôi cần chắt lọc cổ phiếu cẩn trọng hơn và xem xét thêm về định giá trong quản trị danh mục. Tuy nhiên các nhóm ngành dẫn dắt vẫn sẽ là nhóm ngành quen thuộc.

Để dự báo kết quả kinh doanh quý II và dẫn dắt thị trường bao gồm: Ngân hàng, Chứng khoán, Bất động sản, Công nghiệp (Vận tải, Kim loại và Tư liệu sản xuất (trong đó có Thép), vật liệu – hóa chất…), Dầu khí – Diễn biến giá dầu vượt 70 rất đáng chú ý nhưng cần chú ý mức độ biến động cao nhóm này; Nhóm cổ phiếu liên quan đến xuất-nhập khẩu: số liệu xuất nhập khẩu 5 tháng đầu năm (mặc dù có dịch tháng 5) rất ấn tượng. (Thủy sản, dệt may, gỗ, cảnh biển, nông nghiệp, phân bón…).

Còn khi tình hình dịch bệnh được kiểm soát tốt hơn, các nhóm bị ảnh hưởng mạnh trong thời gian qua như Hàng không, Bán lẻ, Nhà hàng khách sạn… mới nên xem xét trở lại.

Ông Lâm Gia Khang – Phụ trách chiến lược thị trường Chứng khoán VietinBank (CTS)

Trong tuần vừa qua dòng tiền có tín hiệu tham gia vào nhóm cổ phiếu ngành phân bón và thủy sản, với kỳ vọng cải thiện kết quả kinh doanh nhờ diễn biến tăng khá mạnh của giá phân bón trong nước và nhu cầu tiêu thụ thủy sản hồi phục ở thị trường quốc tế nhờ chương trình tiêm chủng vắc xin. Tuy vậy, kỳ vọng này vẫn cần được kiếm chứng rõ nét hơn trong kết quả kinh doanh quý II trước khi có sự tham gia mạnh hơn của dòng tiền.