Tiền mặt là vua…

Một số doanh nghiệp cho rằng, nếu không có ngoại cảnh tác động, họ vẫn sống khỏe. Ngược lại, có những doanh nghiệp đi sâu vào yếu tố nội tại, giá trị cốt lõi, thay vì đổ lỗi do những sự kiện bên ngoài - những doanh nghiệp này thường vượt qua khủng hoảng và lớn mạnh không ngừng, hơn là những doanh nghiệp có “cái tôi” quá cao.

Thực tế, doanh nghiệp phụ thuộc nhiều vào các yếu tố bên ngoài thì kết quả kinh doanh thường chịu sự biến động, ví dụ việc phụ thuộc vào giá nguyên liệu đầu vào khiến giá sản phẩm khó ổn định…

Thời buổi khủng hoảng, nhà đầu tư thường quan tâm tới những doanh nghiệp có lượng tiền mặt lớn trên tỷ trọng tài sản, hoặc tỷ trọng tiền mặt ròng so với vốn hóa thị trường. Tuy nhiên, trong đầu tư, đó là chưa đủ vì 3 lý do sau:

Thứ nhất, bức tranh tài chính thường thay đổi khá nhanh trong thời gian khủng hoảng. Như đã đề cập ở trên, các doanh nghiệp quá tập trung vào con số, tăng trưởng có thể xa rời những giá trị cốt lõi. Chỉ khi bức tranh tài chính đã xấu đi hoặc có khả năng cao sẽ xấu đi thì mới tập trung vào bài toán tái cấu trúc.

Lúc này, không chỉ doanh nghiệp, mà chủ doanh nghiệp cũng sẽ lao đao, còn nhà đầu tư khó mà nắm rõ được tình hình. Khi đó, chỉ một sự thay đổi dù nhỏ theo hướng tiêu cực cũng sẽ khiến nhà đầu tư hoảng loạn.

Thứ hai, dù “tiền mặt là vua” trong thời kỳ khủng hoảng, nhưng cần nắm rõ nguồn tiền đó đến từ đâu.

Ðó có thể là tiền ứng trước của người mua, nhưng doanh nghiệp chưa thực hiện nghĩa vụ, tiền phải trả cho nhà cung cấp, tiền nợ vay được gia hạn hoặc hỗ trợ mới từ các ngân hàng…, tức là căn bản những đồng tiền này đều thuộc nghĩa vụ và luân chuyển rất nhanh sau đó.

Tiền và tương đương tiền nên được xét dựa trên cơ cấu nguồn và mô hình kinh doanh cụ thể của doanh nghiệp, chứ không phải con số mang tính thời điểm.

Thứ ba, những doanh nghiệp dư thừa quá nhiều tiền chưa hẳn là dấu hiệu tốt cho các cổ đông, bởi đầu tư là việc tạo ra mức sinh lời đi trước lạm phát, nên đồng tiền của cổ đông đưa vào trong công ty cần được sử dụng hiệu quả.

Việc dùng 1 đồng tiền của nhà đầu tư để sở hữu 1 đồng tiền của doanh nghiệp trong dài hạn sẽ không phải một chiến lược tốt khi tỷ suất sinh lời của doanh nghiệp tạo ra mức trung bình quanh lãi suất ngân hàng.

Nhà đầu tư giá trị tìm kiếm những giá trị tương lai sinh ra từ khả năng sinh lời của doanh nghiệp dựa trên giá cả hiện tại đủ hợp lý.

… Nhìn từ một số doanh nghiệp niêm yết

Những doanh nghiệp gặp khó khăn thời kỳ khủng hoảng đang cố gắng cầm cự, hoặc ít nhất tồn tại được qua giai đoạn này và nhà đầu tư đang có tư duy tìm doanh nghiệp “đỡ xấu nhất trong các doanh nghiệp xấu” để làm nơi trú ẩn.

Tuy nhiên, đây không phải là một chiến lược thông minh, bởi thị giá cổ phiếu của những doanh nghiệp này vẫn có thể sụt giảm mạnh. Hơn nữa, nếu hiểu biết của nhà đầu tư đối với doanh nghiệp chưa đầy đủ thì chiến lược này có thể gây rủi ro vừa mất tiền, vừa mất chi phí cơ hội.

Ðiều cần làm là kết hợp cả 2 yếu tố: Tìm doanh nghiệp đang có bức tranh tài chính với bảng cân đối mạnh + những chiến lược kinh doanh cụ thể trong giai đoạn này.

Tuy nhiên, nghịch lý lại thường xảy ra bởi quá trình gắn bó chưa đủ dài thì sự hiểu biết lại có giới hạn, giống như “tay ngang” khi làm một việc nào đó thì khó có kết quả tốt bằng những người đã dày dạn kinh nghiệm và có sự chuẩn bị trước, rốt cuộc phải bỏ qua hoặc không tìm thấy cơ hội trong một giai đoạn giá cổ phiếu giảm mạnh.

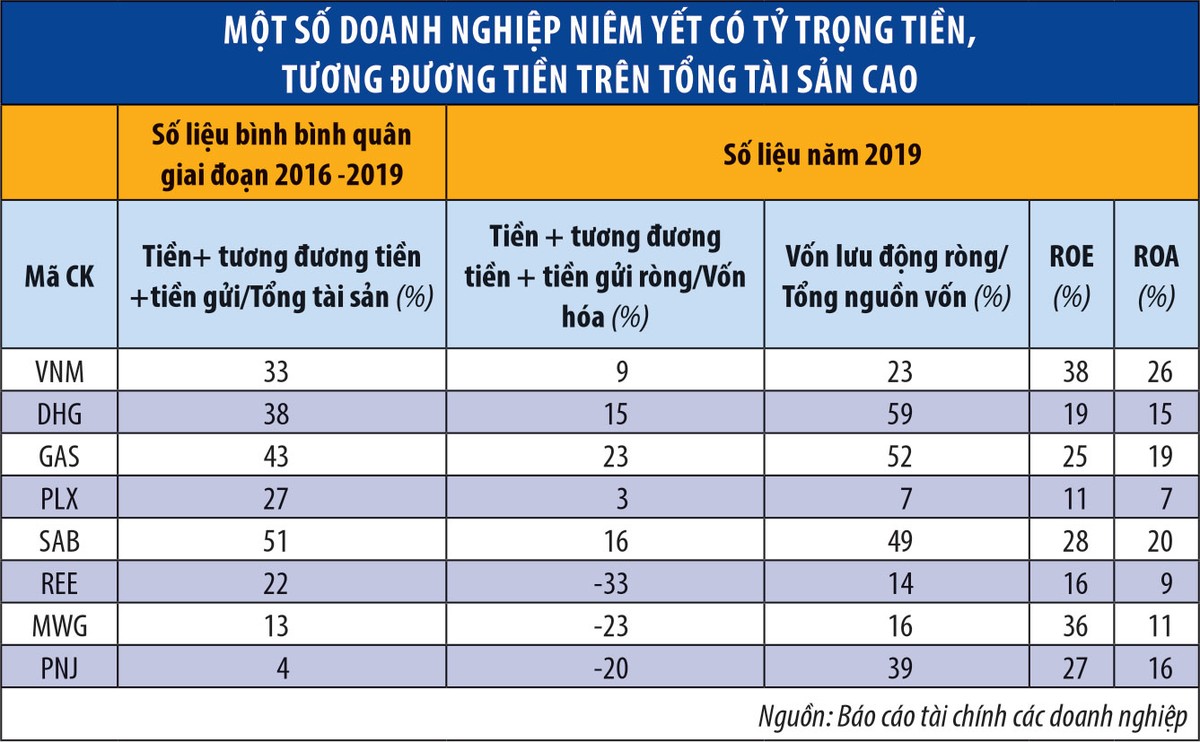

Bảng trên cho thấy, những doanh nghiệp có tỷ trọng tiền, tương đương tiền và tiền gửi trên tổng tài sản cao đa phần là doanh nghiệp có tỷ suất sinh lời trên vốn chủ từ mức khá (13%) trở lên.

Tuy nhiên, tại PNJ, tỷ trọng này chỉ đạt 4% do Công ty đang trong giai đoạn mở rộng, tiền được xoay vòng khá nhanh và nằm chủ yếu ở khoản mục hàng tồn kho. Tương tự là trường hợp của MWG.

Cả PNJ Và MWG đều có số dư tiền + tương đương tiền + tiền gửi sau khi trừ cho nợ vay ngân hàng ngắn và dài hạn là con số âm vì hàng hóa quay vòng khá nhanh.

Ðây là một trong những lý do khiến sự kỳ vọng vào các doanh nghiệp bán lẻ thường giảm mỗi khi thị trường suy thoái, sức mua không tăng, thậm chí giảm dần.

Trường hợp tình hình kinh doanh trở nên khó khăn, việc lượng tiền dự trữ sẵn hạn chế có thể khiến doanh nghiệp rơi vào trạng thái kẹt thanh khoản tạm thời nếu thanh lý hàng tồn kho chậm.

Với REE, tài sản vốn nằm chủ yếu trong các khoản đầu tư tài chính dài hạn, nguồn tài trợ chủ yếu từ nợ vay dài hạn, vốn chủ sở hữu.

Tuy nhiên, nhờ đáp ứng đủ các nghĩa vụ nợ bằng dòng thu ổn định từ cổ tức khi đầu tư vào các doanh nghiệp điện nước (mỗi năm hơn 700 tỷ đồng), cùng tiền thặng dư các mảng kinh doanh như M&E, bất động sản… sẽ đảm bảo khả năng thanh toán cho REE.

Như vậy, từ ba trường hợp trên đều không thể dựa trên tỷ trọng tiền trên tổng tài sản cao hay tỷ trọng tiền ròng để kết luận công ty sẽ sống tốt hay không qua thời kỳ suy thoái.

Vốn lưu động ròng của REE và MWG trên tổng nguồn vốn ở mức khá thấp do REE tập trung đầu tư dài hạn, còn MWG có thể chiếm dụng được vốn từ nhà cung cấp, phần còn lại được cân bằng qua nợ ngắn hạn và thanh toán bằng tiền thu từ việc bán hàng.

Tuy nhiên, cũng chưa thể kết luận đây là những doanh nghiệp có bảng cân đối không mạnh, cho dù tỷ trọng tiền + tương đương tiền + tiền gửi/tổng tài sản không cao. Các doanh nghiệp này xét tới thời điểm cuối năm 2019 đều đang kinh doanh, sinh lời tốt.

Các doanh nghiệp còn lại có tỷ trọng tiền và tương đương tiền/tổng tài sản cao, tỷ suất sinh lời trên vốn chủ và tài sản khá tốt (ngoại trừ PLX do cơ cấu nợ vay tương đối nhiều).

Doanh nghiệp “nhiều tiền” trong trường hợp này không theo cách hiểu của các nhà đầu tư là dùng lượng tiền đó so với vốn hóa.

Thực chất, tiền lưu chuyển trong doanh nghiệp có thể tới từ nhiều nguồn. Doanh nghiệp có dòng tiền mạnh thường sẽ bán hàng thu tiền ngay, ít nợ dẫn tới tỷ trọng tiền bình quân qua các năm cũng sẽ ở mặt bằng cao hơn.

Nguồn gốc của tiền phải tới từ hoạt động kinh doanh chính và lượng tiền này có thể được trả về cho cổ đông dưới dạng cổ tức...

Một bảng cân đối mạnh sẽ tới từ độ bền vững của mô hình kinh doanh, tức là nguồn gốc của bảng cân đối mạnh tới từ nguồn gốc của thu nhập.

Như vậy, một bảng cân đối mạnh sẽ tới từ độ bền vững của mô hình kinh doanh, tức là nguồn gốc của bảng cân đối mạnh tới từ nguồn gốc của thu nhập.

Ðiều này giống như một cá nhân có nhiều tiền từ các nguồn thu nhập kinh doanh khác nhau chưa hẳn được gọi là người có tài chính mạnh khi các nguồn thu nhập sụp đổ. Ðó là chưa kể thu nhập từ việc “đánh bạc” sẽ khác với thu nhập từ đầu tư vào các doanh nghiệp tốt, có bảng cân đối mạnh.

Ngoại trừ REE, các doanh nghiệp còn lại đều được giao dịch trên thị trường với thị giá cổ phiếu vượt xa giá trị sổ sách do giá trị của các “tài sản vô hình” khác rất lớn.

Xét trên khía cạnh thanh khoản, chỉ tiêu thể hiện doanh nghiệp đó đang trong tình trạng “kẹt thanh khoản” là vốn lưu động ròng, chỉ lượng vốn dài hạn doanh nghiệp đang dùng để tài trợ cho các tài sản lưu động.

Vốn lưu động ròng âm (trong trường hợp doanh nghiệp không chia cổ tức tiền mặt nhiều) là một dấu hiệu khá tiêu cực.

Tuy nhiên, cũng có trường hợp vốn lưu động dương, nhưng tỷ trọng hàng tồn kho, khoản phải thu quá lớn, dẫn tới bị kẹt thanh khoản, phải thanh lý hàng hóa thu tiền và co hẹp vốn lưu động lại.

Cuối cùng, việc tránh né rủi ro biến động của thị trường với tư duy trú ẩn trong các doanh nghiệp có bảng cân đối mạnh không phải là một chiến lược tốt nếu xét trong dài hạn 10-20 năm.

Chẳng hạn, với SAB, một sự sụt giảm đáng kể vị thế, thị phần do các quy định pháp lý, dịch bệnh sẽ ảnh hưởng không nhỏ tới kết quả kinh doanh, nhất là trong bối cảnh sự cạnh tranh với các thương hiệu bia ngoại đang diễn ra gay gắt có thể khiến nhà đầu tư “suy nghĩ lại”.

Việc duy trì tỷ trọng tiền cao 10 năm trong quá khứ không phải là dấu hiệu đảm bảo cho doanh nghiệp sẽ duy trì được điều này trong 10 năm tiếp theo, đặc biệt khi những rủi ro về chính sách tiếp tục siết chặt và kéo dài, nhu cầu thay đổi theo nhận thức của người tiêu dùng trong việc bảo vệ sức khỏe… và khi đó, “con hào kinh tế” của doanh nghiệp sẽ dần biến mất.

Tiền mặt có thể giúp doanh nghiệp vượt qua khó khăn trong ngắn hạn, nhưng để phát triển bền vững trong dài hạn, thì tiền chưa bao giờ là đủ. Những người trú mưa thì sẽ tiện đường mà ghé vào những chỗ trú và sẽ liên tục phải ghé dọc đường mỗi khi cơn mưa chưa dứt.

Tuy nhiên, những người hiểu được “cơn mưa tiền” của doanh nghiệp đến từ đâu thì sẽ luôn mang theo áo mưa bên mình.