5 tháng đầu năm 2017, Sacombank đạt hơn 400 tỷ đồng lợi nhuận trước thuế, tăng 78,3% so cùng kỳ 2016

5 tháng đầu năm 2017, Sacombank đạt hơn 400 tỷ đồng lợi nhuận trước thuế, tăng 78,3% so cùng kỳ 2016

Sacombank là một ngân hàng khỏe mạnh, nhưng sau sự kiện M&A năm 2012 thì dần xuống sức. Ngân hàng này trở nên yếu hơn sau khi sáp nhập Ngân hàng Phương Nam vào năm 2015 theo yêu cầu của Ngân hàng Nhà nước (NHNN).

Những thành viên trong Ban lãnh đạo hậu M&A cũng đã thay đổi và Ngân hàng bị NHNN đưa vào diện phải tái cơ cấu.

Trong những năm qua, đã có khá nhiều phương án xử lý được đưa ra, nhưng cuối cùng vào ngày 22/5/2017, Đề án tái cơ cấu sau sáp nhập của Sacombank đã được NHNN phê duyệt theo Quyết định số 34/QĐ-NHNN và Công văn số 426/NHNN-TTGSNH.

Bài viết này không nhấn mạnh vào nội dung tái cơ cấu Sacombank do đề án chưa công bố một cách chi tiết. Dựa vào báo cáo tài chính năm 2015 và 2016 đã kiểm toán, người viết đề cập một số điểm mà nhà đầu tư cần lưu ý.

13,2% tài sản không sinh lời

Theo Báo cáo tài chính kiểm toán năm 2016 vừa được công bố, lãi và phí phải thu của Sacombank đến 31/12/2016 là 25.336 tỷ đồng (chiếm 7,63% tổng tài sản) và đó là khoản lãi dự thu mà ngân hàng này “tích trữ” trong nhiều năm qua.

Tuy nhiên, trong Báo cáo đưa ra khoản lãi dự thu cho vay khách hàng là 20.387 tỷ đồng và NHNN cho phép Sacombank trích lập toàn bộ số tiền này vào chi phí trong vòng 10 năm.

Như vậy, mỗi năm, ngân hàng này sẽ phải trích ra ít nhất 2.039 tỷ đồng đưa vào chi phí (không tính các chi phí phát sinh khác) và điều này tất yếu sẽ ảnh hưởng đến kết quả kinh doanh của Ngân hàng.

Lãi dự thu là các khoản lãi và phí phải thu mà ngân hàng dự kiến sẽ thu được nên chưa có dòng tiền thực sự. Vì nhiều lý do, các ngân hàng vẫn tạm tính đây là khoản lợi nhuận sẽ thu được trong tương lai. Ví dụ, một ngân hàng cho một khách hàng vay 100 triệu đồng, lãi suất 10%/năm, thời gian vay 12 tháng. Khi đáo hạn, theo lý thuyết, khách hàng phải trả cả gốc và lãi là 110 triệu đồng.

Tuy nhiên, vì một lý do nào đó, khoản nợ trên đã không được trả đúng hạn và nó trở thành nợ quá hạn. Trong khi chưa thu hồi được nợ gốc (100 triệu đồng), ngân hàng hạch toán phần lãi vào lãi dự thu (10 triệu đồng).

Thủ thuật mà ngân hàng áp dụng thì có nhiều như nâng thời gian thu lên hoặc đảo nợ vay. Ở đây, chúng ta đang nhắc đến là khả năng thu hồi khoản lãi dự thu này của Sacombank như thế nào?

Ngoài ra, Sacombank có thêm 11.786 tỷ đồng là khoản phải thu khác liên quan đến Ngân hàng Phương Nam. Đây là những tài sản không dễ xử lý bởi nó liên quan đến nhiều vấn đề.

Như vậy, trên bảng cân đối kế toán, Sacombank có “tài sản có khác” không sinh lời (bao gồm khoản lãi dự thu) trị giá 43.923 tỷ đồng, bằng 13,2% tổng tài sản.

Tỷ lệ trích lập nợ xấu thấp

Theo Báo cáo, Sacombank đã bán cho Công ty Quản lý tài sản của các tổ chức tín dụng (VAMC) 37.300 tỷ đồng nợ xấu (chiếm 11,2% tổng tài sản). Riêng năm 2016, Sacombank bán nợ xấu cho VAMC với tổng giá trị là 23.680 tỷ đồng và thực hiện xử lý dự phòng rủi ro là 209 tỷ đồng, đồng thời nhận các trái phiếu đặc biệt do VAMC phát hành theo mệnh giá là 23.471 tỷ đồng.

Theo quy định, các ngân hàng sau khi bán nợ cho VAMC sẽ phải trích lập trong 5 năm, với mức 20% giá trị/năm. Như vậy, sau 5 năm, tài sản nợ trên coi như thành “của để dành” của Ngân hàng. Tuy nhiên, tính đến 30/12/2016, Sacombank mới trích lập 1.649 tỷ đồng, bằng 4,42% nợ xấu đã bán. Đây là một tỷ lệ rất thấp so với nhiều ngân hàng khác.

Theo Đề án tái cơ cấu, NHNN không bắt buộc Sacombank phải trích lập trong 5 năm, mà tùy thuộc vào tình hình tài chính theo lộ trình tái cơ cấu đến năm 2025, nhưng sức ép từ việc trích lập là không nhỏ, sẽ tác động mạnh đến đến quả kinh doanh của Ngân hàng trong những năm tới.

Sự bất thường trên bảng kết quả kinh doanh

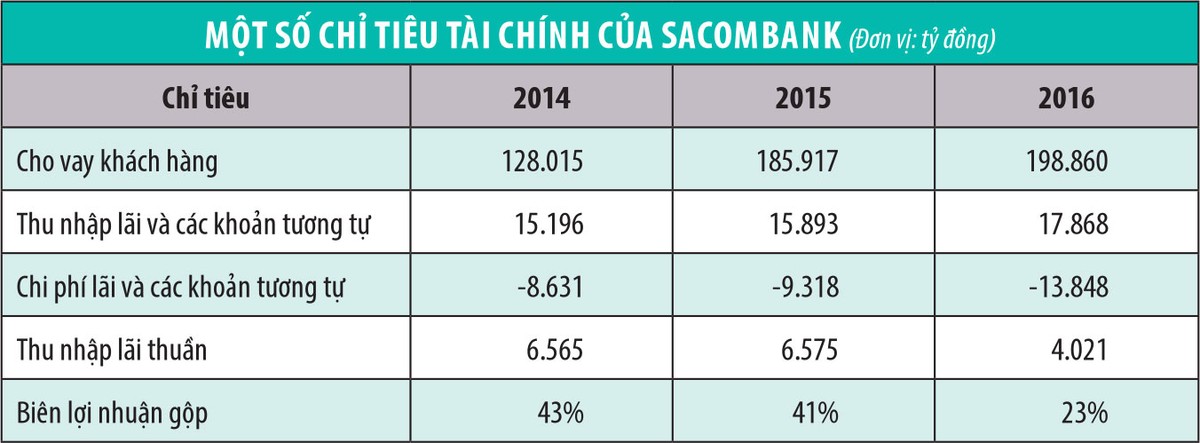

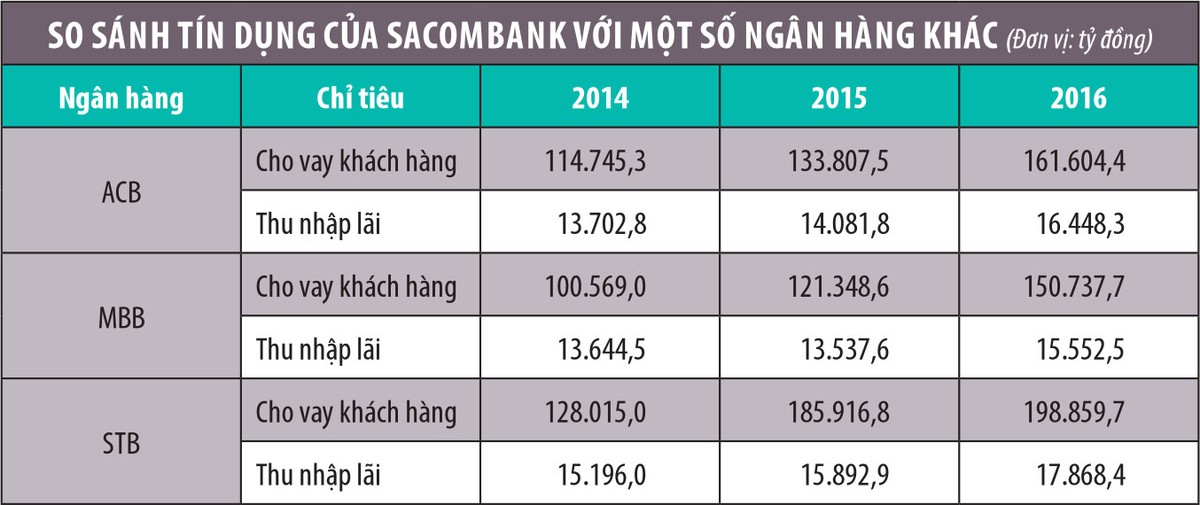

Nhìn vào bảng cân đối kế toán, Sacombank gia tăng tốc độ cho vay khách hàng rất mạnh, từ 128.000 tỷ đồng cuối năm 2014 lên 185.900 tỷ đồng vào cuối năm 2015 (tăng 45,3%) và duy trì mức 198.800 tỷ đồng vào cuối năm 2016. Nhưng nhìn vào báo cáo kết quả kinh doanh thì thu nhập lãi năm 2015 chỉ tăng 4,58%: năm 2014 đạt 15.196 tỷ đồng, năm 2015 đạt 15.893 tỷ đồng, năm 2016 đạt 17.868 tỷ đồng.

Dấu hỏi triển vọng lợi nhuận

Với nguồn lực lớn nằm trong nợ xấu và tài sản có không sinh lãi là 81.223 tỷ đồng (chiếm 24,5% tổng tài sản), làm thế nào để Sacombank có thể tạo ra mức lợi nhuận cao trong những năm tới?

Trong khi đó, tỷ lệ dư nợ/vốn huy động (LDR) của Sacombank cuối năm 2016 là 68% cho thấy, vốn cho vay ra thấp hơn lượng huy động vào, khiến chi phí tăng lên.

Tỷ lệ LDR của Sacombank có lẽ thấp nhất trong hệ thống ngân hàng. Nguyên nhân chính của vấn đề này chính là nợ xấu và tài sản không sinh lời ở mức cao.

Nhà đầu tư cũng cần lưu ý, Sacombank có khoản dự thu rất lớn và phải trích lập hàng năm vào chi phí. Điều này có thể nhìn thấy rõ trong Báo cáo năm 2016, khi mà tỷ lệ thu nhập lãi thuần/thu nhập lãi giảm còn 23%, so với các năm trước từ 41% trở lên.

Nếu Sacombank muốn xử lý tài sản đảm bảo từ nợ khó đòi, về nguyên lý, càng làm nhanh thì giá bán càng khó như mong muốn. Sự mâu thuẫn này sẽ khiến cho việc xử lý tài sản không hề dễ dàng trong thời gian tới.

Có thể, Sacombank sẽ tăng tốc tín dụng bằng 2 công cụ là nguồn tiền từ trái phiếu hoán đổi và tiền gửi từ khách hàng. Sự tăng tốc này sẽ giúp gia tăng lợi nhuận nhằm bù đắp cho khoản trích lập vào chi phí của Ngân hàng. Nếu không, trong 10 năm tới, nhiều khả năng Ngân hàng chỉ làm sạch được số lãi dự thu và tài sản là nợ xấu trên bảng cân đối.

Cơ hội nào đối với Sacombank?

Với đề án tái cơ cấu được duyệt, Sacombank rõ ràng đã nhận được sự ủng hộ từ NHNN, với mong muốn lớn nhất có lẽ là biến ngân hàng có nhiều nợ xấu này trở lại bình thường.

Vì thế, Sacombank có thể sẽ nhận được sự trợ giúp trong quá trình tái cơ cấu. Điểm dễ nhận thấy là Sacombank có cơ hội tiếp cận nguồn vốn từ NHNN với khoản trái phiếu của VAMC. Khi có dòng tiền thật hơn sẽ giúp Ngân hàng thúc đẩy hoạt động tín dụng, mang về khoản lợi nhuận thực sự.

Theo cập nhật mới nhất từ Sacombank, trong bối cảnh nhiều khó khăn như trên, các chỉ tiêu hoạt động chính của Ngân hàng vẫn tăng trưởng. Thị phần của Sacombank được củng cố bằng quy mô tổng tài sản tăng lên, huy động vốn và cho vay đều tăng vượt trội so với bình quân toàn ngành.

Cụ thể, 5 tháng đầu năm 2017, tổng tài sản của Sacombank tăng 6%, đạt gần 350.000 tỷ đồng. Huy động vốn từ tổ chức kinh tế và dân cư - một thước đo về niềm tin của người gửi tiền - tăng 8% (cao hơn mức tăng khoảng 4,3% của ngành), đạt trên 312.000 tỷ đồng, với mặt bằng lãi suất diễn biến ổn định.

Tín dụng tăng 9%, gấp đôi so với mức tăng cùng kỳ năm ngoái, đạt gần 213.000 tỷ đồng; trong đó, cho vay 5 lĩnh vực ưu tiên tăng 20%. Nguồn thu dịch vụ đạt trên 670 tỷ đồng, tăng 24%, chiếm gần 25% tỷ trọng trong tổng thu nhập. Lợi nhuận trước thuế đạt trên 400 tỷ đồng, tăng 78,3% so cùng kỳ năm ngoái.

Về xử lý nợ xấu, 5 tháng đầu năm, Sacombank tự xử lý được gần 740 tỷ đồng nợ xấu, thu hồi gần 195 tỷ đồng nợ bán cho VAMC. Đối với tài sản nhận cấn trừ nợ, gán nợ, Ngân hàng đã xử lý/thu hồi được hơn 900 tỷ đồng, giảm dần các khoản phải thu (giảm 0,8% tỷ trọng so với đầu năm). Trong tháng 5/2017, ngân hàng này đã hoàn tất nâng cấp 11 quỹ tiết kiệm lên thành phòng giao dịch.

Có thể, Sacombank sẽ vực dậy sớm hơn so với đề án đưa ra. Tuy nhiên, trong vòng 5 năm tới, Ngân hàng khó có thể chi trả cổ tức - một yêu cầu thường thấy đối với nhà đầu tư cá nhân.

Liệu có nhà đầu tư cá nhân nào đủ kiên nhẫn nắm giữ cổ phiếu STB dài như vậy, nhất là khi giá cổ phiếu này tăng 47% kể từ đầu năm đến nay, từ 9.450 đồng/CP lên 13.900 đồng/CP (giá chốt phiên giao dịch ngày 16/6/2017). Thực sự, cổ phiếu STB chỉ phù hợp với những nhà đầu tư lớn, với tầm nhìn ít nhất cũng ngang bằng với đề án tái cơ cấu trình NHNN đến năm 2025.