Biên lãi ròng của các ngân hàng được kỳ vọng sẽ cải thiện mạnh mẽ trong năm 2024

Biên lãi ròng của các ngân hàng được kỳ vọng sẽ cải thiện mạnh mẽ trong năm 2024

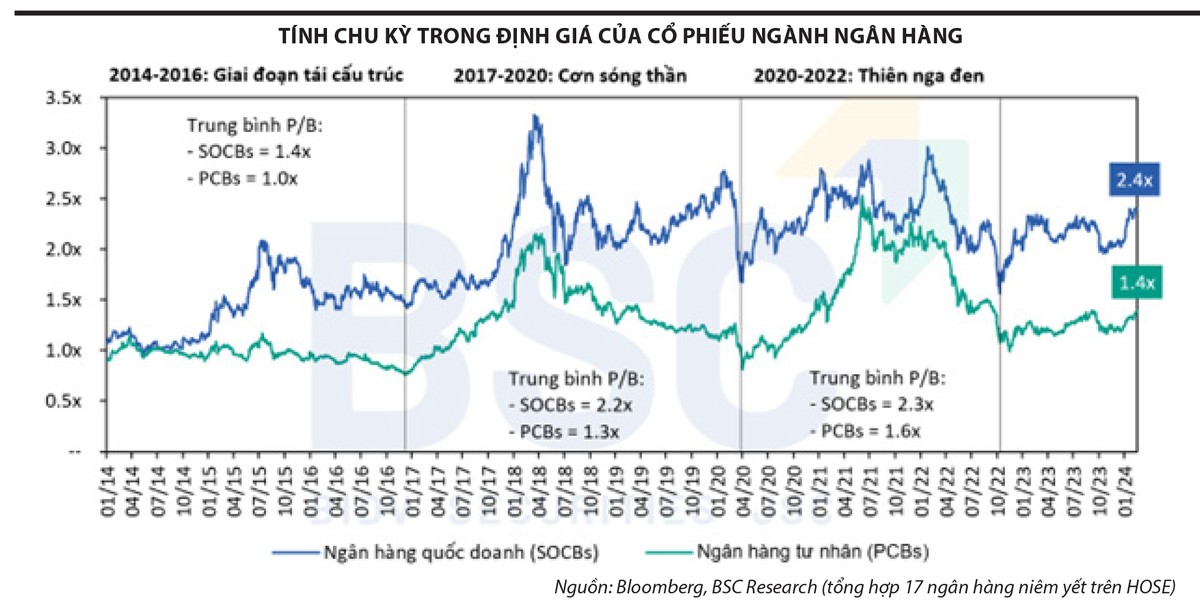

Nhìn lại các giai đoạn của ngành ngân hàng

Giai đoạn 2014 - 2016: Lợi nhuận toàn ngành ngân hàng ghi nhận mức tăng trưởng thấp nhất lịch sử khi đạt dưới 10%/năm trong năm 2014 - 2015. Chất lượng tài sản của nhiều ngân hàng suy giảm do bị ảnh hưởng bởi cuộc khủng hoảng của thị trường bất động sản, trong khi các quy định về quản trị rủi ro chưa chặt chẽ như hiện tại. Tuy nhiên, đây là thời kỳ tái cơ cấu hậu khủng hoảng bất động sản với hàng loạt quy định mới được bổ sung như Thông tư 36/2014/TT-NHNN và Thông tư 41/2016/TT-NHNN của Ngân hàng Nhà nước.

Giai đoạn 2017 - 2020: Tăng trưởng lợi nhuận toàn ngành đạt mức cao kỷ lục, 30 - 40%/năm trong năm 2017 - 2018. Chất lượng tài sản được cải thiện mạnh mẽ (gồm cả số dư nợ xấu nội bảng và nợ bán cho VAMC), dù tín dụng tăng trưởng cao. BIDV (mã chứng khoán BID) và Vietcombank (mã chứng khoán VCB) đều phát hành riêng lẻ trong năm 2019. Giai đoạn này cũng có nhiều ngân hàng thực hiện IPO như VPBank (mã chứng khoán VPB) năm 2017; HDBank (mã chứng khoán HDB), Techcombank (mã chứng khoán TCB), TPBank (mã chứng khoán TPB) năm 2018.

|

Giai đoạn 2020 - 2022: Biên lãi ròng (NIM) của ngành ngân hàng tăng mạnh trong giai đoạn dịch Covid-19, với tín dụng tăng trưởng ổn định, hỗ trợ tăng trưởng lợi nhuận (đạt hơn 30%/năm trong năm 2021 - 2022). Các sự kiện Tân Hoàng Minh, Vạn Thịnh Phát, SCB, căng thẳng tỷ giá, thanh khoản cuối năm 2022.

Giai đoạn hiện tại: Vấn đề chất lượng tài sản quay trở lại cùng với nhu cầu tín dụng thấp là thách thức với lợi nhuận ngành ngân hàng. Mặc dù vậy, sự thuận lợi đến từ cả chính sách tiền tệ và tài khóa, cùng các cơ chế như tái cơ cấu cho khách hàng gặp khó khăn sau dịch Covid-19. Các quy định quản trị rủi ro chặt chẽ hơn cùng sức khỏe bảng cân đối được cải thiện là những điểm khác biệt lớn nhất ở chu kỳ hiện tại. Luật Các tổ chức tín dụng đã được sửa đổi theo hướng giảm rủi ro hệ thống, sẽ có hiệu lực từ ngày 1/7/2024.

Luận điểm đầu tư năm 2024

Dự báo, lợi nhuận sau thuế của các ngân hàng tăng trưởng khoảng 18,6% trong năm 2024 ở kịch bản cơ sở, so với mức 5% trong năm 2023.

Chủ đề đầu tư ngành ngân hàng trong năm 2024 trên 4 luận điểm chính: (1) Môi trường lãi suất thấp cùng triển vọng kinh tế phục hồi giúp tăng trưởng tín dụng và NIM cải thiện nhờ mức nền mới của chi phí vốn; (2) Việc tăng cường xử lý nợ xấu trong năm 2023 tạo dư địa để ghi nhận lợi nhuận từ thu hồi nợ trong năm 2024; (3) Triển vọng tăng trưởng lợi nhuận năm 2024 khả quan hơn; (4) Mức định giá duy trì trong vùng phù hợp để tích lũy.

Yếu tố rủi ro với dự báo có thể đến từ: (1) Tốc độ phục hồi của nhu cầu tín dụng chậm hơn dự kiến; (2) Chất lượng tài sản có thể tiếp tục suy giảm; (3) Thời điểm lợi nhuận của ngành ghi nhận sự tăng trưởng đáng kể có thể phải đợi đến nửa cuối năm 2024.

Chi tiết quan điểm dự báo của chúng tôi như sau:

Thứ nhất, kỳ vọng tăng trưởng tín dụng năm 2024 đạt 14% nhờ những chính sách hỗ trợ quyết liệt từ cơ quan điều hành. Dựa trên hành động cấp toàn bộ hạn mức cho các ngân hàng ngay từ đầu năm của Ngân hàng Nhà nước (khác với các năm trước cấp theo từng đợt trong năm) và định hướng tăng trưởng tín dụng toàn hệ thống là 14 - 15%, kỳ vọng tăng trưởng tín dụng năm nay có thể đạt 14% trong kịch bản cơ sở (so với mức 13,7% năm ngoái). Động lực sẽ đến từ các lĩnh vực liên quan đến xuất khẩu, đầu tư công, kinh doanh bất động sản… Dù vậy, chúng tôi nhận thấy rủi ro từ việc nền kinh tế phục hồi chậm hơn dự kiến, khiến nhu cầu tín dụng (nhất là từ phía người tiêu dùng) có thể sẽ bị dồn nén về nửa cuối năm.

Thứ hai, chất lượng tài sản được kỳ vọng duy trì ổn định, trong khi chi phí tín dụng dự kiến gia tăng có thể giúp bộ đệm bao phủ nợ xấu được làm dày trở lại. Với áp lực hình thành nợ xấu (tỷ lệ nợ xấu cộng lại phần nợ được xóa trong kỳ) ở các ngân hàng còn tương đối cao so với quá khứ, BSC duy trì quan điểm thận trọng với chất lượng tài sản của ngành trong năm 2024. Trong kịch bản cơ sở, chúng tôi dự kiến, các ngân hàng duy trì tỷ lệ nợ xấu (NPL) ổn định trong năm nay so với năm ngoái, sau khi đã xử lý nợ khá mạnh mẽ trong năm vừa qua. Việc quy định về tái cơ cấu và giữ nguyên nhóm nợ (theo Thông tư 02/2023/TT-NHNN) chuẩn bị được gia hạn trong quý I/2024 cũng sẽ là yếu tố hỗ trợ tính ổn định của nợ xấu toàn ngành.

Dự báo, các ngân hàng sẽ ghi nhận chi phí tín dụng gia tăng ở mức độ nhẹ trong năm 2024, tạo điều kiện để củng cố bộ đệm bao phủ nợ xấu khi phần tích lũy trong thời kỳ đại dịch đã gần như bị đảo ngược trong năm 2023. Trong kịch bản cơ sở, BSC dự kiến, chi phí tín dụng trung bình của danh sách ngân hàng mà Công ty theo dõi (gồm các mã chứng khoán ACB, BID, CTG, HDB, MBB, MSB, STB, TCB, TPB, VCB, VIB, VPB) tăng khoảng 4 điểm phần trăm trong năm 2024, tương ứng với chi phí dự phòng dự kiến tăng khoảng 16,4%.

Thứ ba, NIM dự kiến cải thiện trong năm 2024 nhờ mức nền mới của chi phí huy động, là động lực chính cho sự cải thiện về tăng trưởng lợi nhuận toàn ngành. Trong kịch bản cơ sở với nền lãi suất huy động được duy trì thấp và tăng trưởng tín dụng dần cải thiện, dự báo NIM trung bình của danh sách theo dõi tăng khoảng 5 điểm phần trăm trong năm nay, từ đó giúp thu nhập lãi thuần dự kiến tăng trưởng 18,7% và là động lực chính cho lợi nhuận sau thuế dự kiến tăng trưởng 18,6%.

Yếu tố bất ngờ đối với dự báo của chúng tôi có thể đến từ tốc độ phục hồi của nhu cầu tín dụng, đặc biệt là những chuyển biến tích cực trên thị trường bất động sản, từ đó giúp các ngân hàng cải thiện lãi suất đầu ra nhờ cải thiện được kỳ hạn cho vay cũng như tỷ trọng cho vay bán lẻ. Chỉ báo sớm cho việc nhu cầu tín dụng dụng quay trở lại có thể đến từ thời điểm các nhà băng đồng loạt tăng lãi suất tiền gửi trở lại, cho thấy có áp lực tăng cường huy động để hỗ trợ giải ngân.