Giá cao su thiên nhiên chạm đáy là lúc giá cổ phiếu cao su thiên nhiên chạm đáy

Giá cao su là yếu tố quan trọng nhất ảnh hưởng đến triển vọng của ngành. Hiện nay giá cao su đang sụt giảm do chênh lệch giữa nhu cầu tiêu thụ cao su và nguồn cung cao su trên thế giới.

Về nguồn cung, nhận thấy giá cao su giảm do nguồn cung dư thừa, nhiều nước đã tiến hành các biện pháp cắt giảm diện tích và sản lượng cao su.

Tại Thái Lan, nước sản xuất và xuất khẩu cao su lớn nhất thế giới, Bộ trưởng Nông nghiệp Thái Lan cho biết, Chính phủ nước này khuyến khích chặt bớt cây cao su để giảm sản lượng và tận dụng nguồn gỗ cao su để xây dựng đường xá và đê ngăn lũ lụt. Tại các nước xuất khẩu cao su lớn khác như Malaysia, Indonexia, Việt Nam, tình trạng nông dân chặt hạ cây cao su để trồng cây khác cũng đang diễn ra.

Tổ chức Nghiên cứu Cao su Quốc tế ở Singapore dự báo nguồn cung cao su toàn cầu năm 2015 sẽ giảm khoảng 46% so với 2014, còn 202.000 tấn. Theo ông Perk Lertwangpong, Chủ tịch Liên đoàn Hợp tác xã Cao su Thái Lan, sản lượng cao su có thể giảm đến 30% do giá rớt, số ngày khai thác (cạo mủ) giảm, nhân công thiếu hụt và mưa nhiều tại các nông trường cao su.

Trong tuần tới, các nước sản xuất cao su hàng đầu thế giới sẽ nhóm họp tại Malaysia để thảo luận biện pháp hỗ trợ giá, Bộ trưởng Nông nghiệp Thái Lan cho biết vào ngày 6/10/2014.

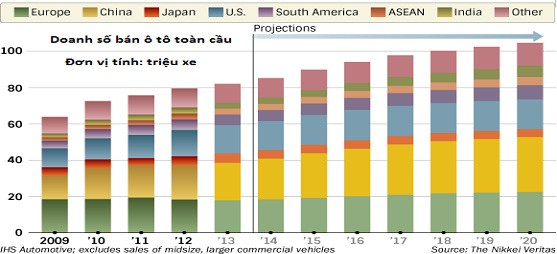

Về nhu cầu, nhu cầu tiêu thụ cao su lớn nhất đến từ các công ty sản xuất săm lốp ô tô. Theo IHS Automotive, lượng bán ô tô trên toàn cầu dự báo vẫn tiếp tục tăng trưởng ổn định từ nay đến 2020 theo đà tăng trưởng của kinh tế thế giới.

Doanh số bán ô tô tăng (bảng dưới) sẽ kéo nhu cầu săm lốp mới và săm lốp thay thế tăng trưởng theo. Trong báo cáo của RnR Research, tiêu thụ săm lốp sẽ tăng trưởng 4,3%/năm trong giai đoạn 2014-2017 và đạt 2,9 tỷ đơn vị vào 2017.

Trung Quốc, nước nhập khẩu cao su lớn nhất thế giới, tuy nền kinh tế đang tăng trưởng chậm lại nhưng nhu cầu tiêu thụ ô tô được dự báo sẽ tăng cùng với mức thu nhập của người dân đang tăng lên, do đó nhu cầu nhập khẩu cao su của nước này sẽ duy trì trong dài hạn.

Theo Báo cáo Xu hướng và thống kê cao su thiên nhiên của Hiệp hội Các nước sản xuất cao su thiên nhiên (ANRPC) ra tháng 8/2014 ước tính tiêu thụ cao su tự nhiên của Trung Quốc sẽ đạt 4,54 triệu tấn vào cuối 2014 và tăng lên 5,73 triệu tấn vào 2018 với tốc độ tăng trưởng trung bình hàng năm đạt 6%/năm.

Một động lực mới đến từ Ấn Độ, tiêu thụ cao su tại Ấn Độ tăng trưởng khá mạnh nhờ doanh số bán ô tô. Theo số liệu của Ủy ban Cao su Ấn Độ, giai đoạn tháng 4-7/2014, Ấn Độ nhập khẩu 133.789 tấn cao su thiên nhiên. Đây là lần đầu tiên nhập khẩu cao su vượt 100.000 tấn chỉ trong 4 tháng, tăng 48% so với cùng kỳ và có thể đạt 400,000 tấn trong cả năm 2014, tăng 23% so với năm 2013.

Trái với nền kinh tế Trung Quốc hiện đang giảm tốc, tăng trưởng kinh tế Ấn Độ được ví như giai đoạn 2001 của Trung Quốc, là giai đoạn mà kinh tế Trung Quốc bắt đầu tăng trưởng vũ bão, kinh tế Ấn Độ dự báo sẽ gia tăng mạnh trong khoảng 5 năm tới, cùng với dân số 1,27 tỷ người, nhu cầu tiêu thụ ô tô là rất lớn và mức tăng trưởng dự kiến sẽ vượt Trung Quốc vào năm 2018. Do đó, thị trường Ấn Độ hứa hẹn là một động lực mới cho ngành cao su tự nhiên trong dài hạn.

Theo dự báo của Tổ chức Nghiên cứu cao su quốc tế (IRSG) và WB giá cao su tiếp tục giảm nhẹ và sẽ thiết lập mặt bằng giá mới dao động ở mức 1600-2000 USD/tấn trong giai đoạn 2014-2015 và có thể tăng trưởng từ 2016.

Theo tính toán, nếu cắt giảm chi phí phân bón và tiết kiệm các chi phí khác, giá bán hòa vốn của DN nằm ở mức 30 triệu đồng/tấn (tương đương giá thế giới xấp xỉ 1.500 USD/tấn). Với mặt bằng giá như dự báo của IRSG và WB, có thể khẳng định hiệu suất kinh doanh hiện tại của DN ngành cao su vẫn sẽ được duy trì.

Các doanh nghiệp ngành cao su thiên nhiên làm ăn vẫn hiệu quả

Trải qua giai đoạn khó khăn từ năm 2011 đến nay do giá mủ cao su giảm liên tục, doanh thu và lợi nhuận từ hoạt động kinh doanh chính của các DN cao su thiên nhiên đã sụt giảm lần lượt 35% và 60% so với năm 2011.

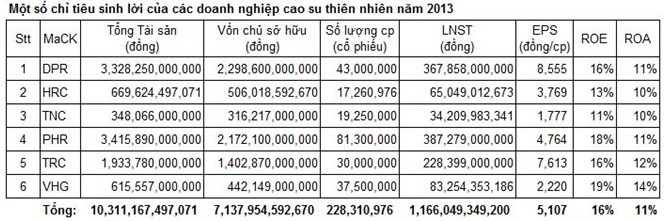

Tuy nhiên, nếu so sánh kết quả kinh doanh với các ngành khác ta thấy các doanh nghiệp cao su thiên nhiên vẫn có kết quả rất khả quan. Đơn cử như sáu doanh nghiệp cao su thiên nhiêm đã niêm yết là DPR, HRC, TRC, TNC, PHR và VHG, với tổng vốn điều lệ của sáu doanh nghiệp là 2,283 tỷ đồng, thì con số tổng LNST năm 2013 tương ứng là 1166 tỷ đồng, tương đương với thu nhập trên mỗi cổ phiếu (EPS) bình quân là 5,100 đồng/cp, trong khi lợi nhuận/vốn chủ sở hữu (ROE), lợi nhuận/tài sản (ROA) bình quân đạt lần lượt 16% và 11%. Đây là mức thu nhập khá cao so với mặt bằng chung của toàn bộ các cổ phiếu niêm yết trên 2 sàn HNX và HOSE.

Mạnh mẽ từ nội lực, tiền mặt nhiều, cổ tức cao và đòn bảy tài chính thấp

Dòng tiền từ hoạt động sản xuất kinh doanh chính của các doanh nghiệp cao su thiên nhiên vẫn rất mạnh mẽ. Thể hiện ngay ở mức cổ tức mà các doanh nghiệp này trả bằng tiền mặt cho cổ đông vượt xa lãi suất gửi tiết kiệm ngân hàng. Năm 2013, tỷ lệ cổ tức bằng tiền trên mệnh giá, Cao su Tây Ninh (TRC) 30%, Cao su Đồng Phú (DPR) 40%, Cao su Hòa Bình (HRC) 25%, Cao su Quảng Nam(VHG) 7,5%, Cao su Thống nhất (TNC) 14%, Cao su Phước Hòa (PHR) 30%.

Không dừng lại ở đó, kế hoạch cổ tức tiền mặt năm 2014 tiếp tục được các công ty đưa ra ở mức khá cao, TRC (30%), DPR(30%), HRC(25%), TNC(14%), VHG(10%), PHR(30%). Đây là mức chi trả tiền mặt cho cổ đông rất ấn tượng nếu so sánh với mặt bằng chung các doanh nghiệp niêm yết.

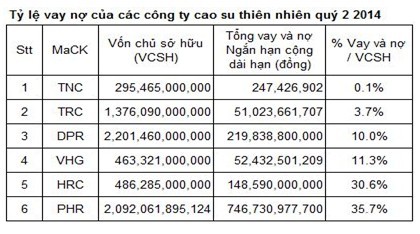

Nội lực mạnh mẽ của ngành còn thể hiện ở tỷ lệ sử dụng đòn bẩy tài chính, tỉ lệ vay nợ ngắn hạn và dài hạn trên vốn chủ sở hữu của các DN trong ngành rất thấp, giao động từ 0.1% đến 35%. (xem bảng)

Giá cổ phiếu ngành cao su thiên nhiên đắt hay rẻ?

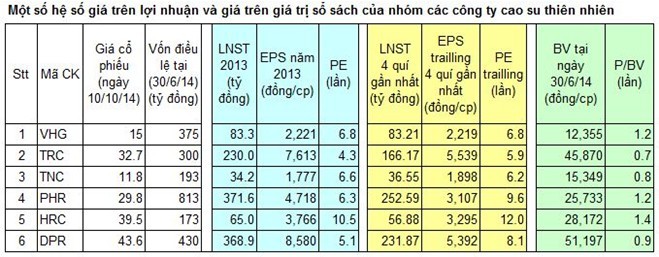

Nhìn bảng thống kê trên ta thấy, PE của nhóm các công ty sản xuất cao su thiên nhiên khá thấp, ngoài HRC có PE 10.5, các công ty còn lại đều có PE ở mức từ 4 đến 6 lần, đây là mức khá thấp so với mặt bằng chung toàn thị trường hiện có PE khoảng 15 lần.

Tương tự, chỉ số giá trên giá trị sổ sách (P/BV) của nhóm ngành cũng ở mức thấp khi có đến 50% số công ty có P/BV dưới 1 lần, so với mặt bằng chung toàn thị trường đang ở mức 1,5 lần. Rõ ràng đây là mức định giá khá hấp dẫn, nếu giá cao su hồi phục, hệ số PE của các cổ phiếu trong ngành sẽ tăng tiệm cận mức PE của thị trường chung 10-15, giá các cổ phiếu lúc đó chắc chắn sẽ có các mức tăng trưởng rất ấn tượng.

Như vậy, có thể thấy, cùng với triển vọng giá cao su có thể tạo đáy và hồi phục trở lại khi nguồn cung dự báo sẽ giảm xuống do diện tích cây cao su bị chặt hạ cùng các biện pháp hạn chế xuất khẩu của hiệp hội các nước thành viên sản xuất cao su thế giới, trong khi nhu cầu tiêu thụ ô tô và săm lốp toàn cầu nhất là ở Trung Quốc vẫn duy trì tăng trưởng và thêm nhân tố mới với tiềm năng tăng trưởng mạnh là thị trường Ấn Độ.

Chúng ta hoàn toàn có thể tin tưởng các công ty cao su vẫn có rất nhiều triển vọng dài hạn. Giá cao su được nhiều tổ chức nghiên cứu dự báo sẽ tạo đáy trong 2015 và với mức giá khá thấp của các cổ phiếu trong ngành, hứa hẹn một cơ hội đầu tư theo chu kỳ rất đáng xem xét trong thời gian tới.