Lợi nhuận tăng, cổ tức cao

Trong 2 tháng đầu năm 2024, tín dụng tăng trưởng âm, song dần hồi phục trong tháng 3 và đến cuối tháng 3 đã trở lại mức dương.

Cụ thể, tính đến ngày 29/2/2024, tín dụng nền kinh tế giảm 0,72% so với cuối năm 2023, trong đó tốc độ giảm của tháng 2 đã chậm lại (-0,05%) so với tháng 1 (-0,6%). Tính đến cuối tháng 3/2024, tín dụng đã tăng trưởng dương gần 1,4%.

TS. Cấn Văn Lực, chuyên gia kinh tế cho rằng, nguyên nhân tín dụng 2 tháng đầu năm giảm là do yếu tố thời vụ. Rất nhiều doanh nghiệp, người dân vay vốn và được giải ngân vào giai đoạn cuối năm khiến tín dụng tháng cuối năm ngoái tăng nhanh. Tuy nhiên, theo ông Lực, nhu cầu tín dụng chắc chắn sẽ phục hồi, theo sự phục hồi của nền kinh tế. Thực tế, nhu cầu tín dụng đã quay trở lại từ tháng 3.

Dù tín dụng trong quý đầu năm tăng thấp, nhưng với mức tăng mạnh của những ngày cuối năm ngoái, các ngân hàng vẫn có kết quả kinh doanh quý I/2024 rất khả quan. Trong đó, lợi nhuận quý đầu năm của HDBank (mã chứng khoán HDB) đạt 4.028 tỷ đồng, tăng 47% so với cùng kỳ; của Techcombank (mã chứng khoán TCB) đạt 7.802 tỷ đồng, tăng 39% so với cùng kỳ, dù hai nhà băng này đã tăng mạnh dự phòng.

Một số ngân hàng như Vietcombank (mã chứng khoán VCB), ACB, VietinBank (mã chứng khoán CTG), OCB… tuy lợi nhuận có sụt giảm nhẹ, song vẫn ghi nhận mức lãi cao. Cụ thể, lợi nhuận của Vietcombank đạt 10.718 tỷ đồng, ACB đạt gần 5.000 tỷ đồng, VietinBank đạt hơn 6.210 tỷ đồng… Đóng góp lớn nhất vào lợi nhuận của các ngân hàng trong quý đầu năm nay vẫn từ nguồn thu chính lãi thuần.

Với mức tăng giá khá mạnh trong những tháng đầu năm nay, triển vọng hồi phục của cổ phiếu ngành ngân hàng đã được phản ánh một phần vào định giá. Tuy nhiên, với nhiều tiềm năng, trong khi định giá vẫn ở mức hấp dẫn, cổ phiếu “vua” được kỳ vọng sẽ hút dòng tiền mạnh mẽ trong năm 2024.

Bà Phạm Liên Hà, Giám đốc Nghiên cứu dịch vụ tài chính Công ty Chứng khoán HSC

Trước đó trong năm 2023, dù trải qua một năm nhiều khó khăn, nhưng các ngân hàng cũng báo lãi nghìn tỷ đến cả hàng chục nghìn tỷ đồng. Với kết quả kinh doanh khả quan, các ngân hàng tiến hành chia cổ tức cao cho cổ đông, đặc biệt là có nhiều ngân hàng chia cổ tức bằng tiền mặt, sau nhiều năm chỉ chia bằng cổ phiếu.

Cụ thể, cổ tức của ACB, Nam A Bank (mã chứng khoán NAB), OCB đều ở tỷ lệ 25% bằng tiền mặt và cổ phiếu. HDBank, VietABank (mã chứng khoán VAB)… chia cổ tức tỷ lệ đến 30% và HDBank dự kiến tiếp tục chia cổ tức ở mức này trong 2024. Trong khi đó, Techcombank đã thông qua phương án chia cổ tức 2023 bằng tiền mặt với tỷ lệ 15%. Đáng chú ý hơn, đại hội đồng cổ đông thường niên năm 2024 của ngân hàng này vừa thông qua kế hoạch phát hành cổ phiếu thưởng theo tỷ lệ 1:1 để tăng vốn điều lệ từ mức 35.225 tỷ đồng lên 70.450 tỷ đồng. Thời gian dự kiến hoàn thành tăng vốn bằng phát hành cổ phiếu trong năm 2024.

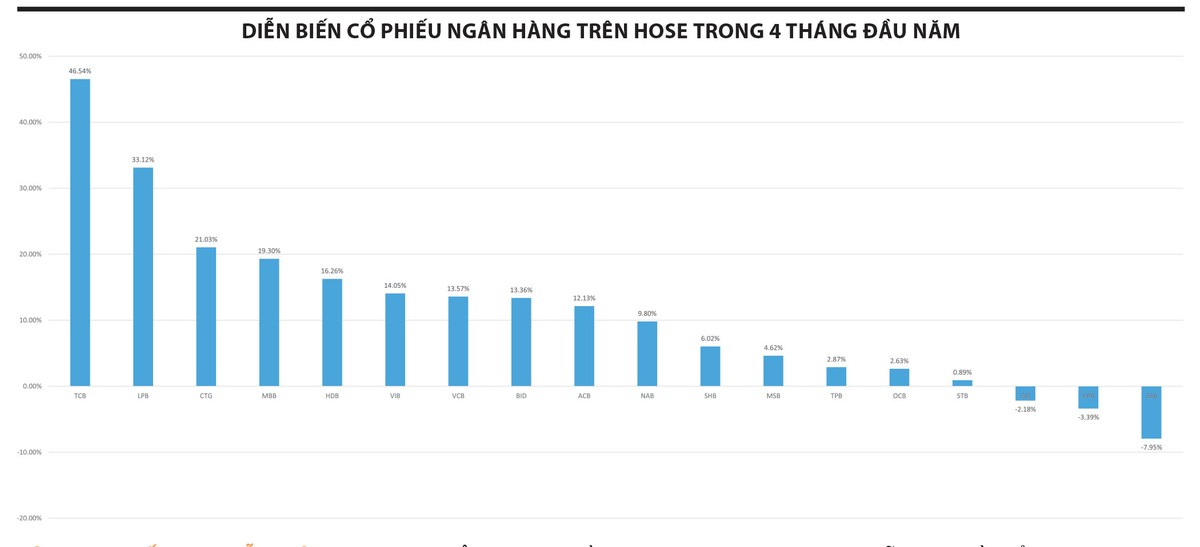

Các yếu tố trên đã hỗ trợ tích cực cho nhóm cổ phiếu ngân hàng niêm yết trên sàn chứng khoán khi đa số các mã đều có mức tăng mạnh trong quý I cũng như 4 tháng đầu năm nay. Thậm chí, có nhiều mã tăng mạnh như TCB tăng hơn 46% trong 4 tháng đầu năm, LPB tăng hơn 33%, CTG tăng hơn 21%... (xem đồ thị).

Ngoài câu chuyện lợi nhuận tăng và cổ tức cao, các nhà đầu tư còn kỳ vọng vào câu chuyện bán vốn cho nhà đầu tư chiến lược nước ngoài cũng giúp nâng đỡ giá cổ phiếu ngân hàng.

Chẳng hạn, Vietcombank được cho là đã lựa chọn Citigroup để tư vấn triển khai thương vụ chào bán riêng lẻ 6,5% vốn điều lệ cho nhà đầu tư nước ngoài, dự kiến hoàn tất thương vụ trong năm nay. Trong khi đó, BIDV (mã chứng khoán BID) nhiều khả năng cũng hoàn tất thương vụ bán vốn cho nhà đầu tư ngoại trong năm 2025.

Trong báo cáo phân tích về BIDV vừa được ra, các nhà phân tích của Công ty Chứng khoán Bảo Việt (BVSC) cho rằng, BIDV đã tiếp xúc với 38 nhà đầu tư trong thời gian qua để thực hiện kế hoạch phát hành riêng lẻ 9% cổ phần theo Nghị quyết đại hội cổ đông năm 2022. Theo đánh giá của BVSC, giá phát hành trong thương vụ mới này có thể rơi vào mức P/B 2 lần, cao hơn so với mức định giá trong thương vụ bán cho KEB Hana Bank. Với mức P/B là 2 lần, giá phát hành sẽ tương đương 48.036 đồng/cổ phiếu (với giả định giá trị sổ sách giữa năm 2024 là 24.018 đồng/cổ phiếu). Nếu phát hành thành công, BIDV có thể thu về hơn 27.000 tỷ đồng, củng cố bộ đệm vốn cũng như hệ số CAR, qua đó giúp Ngân hàng đạt mức tăng trưởng tín dụng cao hơn.

|

Kỳ vọng tiếp tục dẫn sóng

Theo Fiingroup, cổ phiếu ngân hàng đang được thị trường định giá lại sau giai đoạn dài duy trì ở mức nền thấp là yếu tố hấp dẫn dòng tiền. Tại buổi hội thảo với chủ đề “Kinh tế hồi phục – Ngân hàng dẫn sóng và triển vọng của thị trường” mới đây, bà Đỗ Hồng Vân, Trưởng nhóm Phân tích FiinGroup cho rằng, có ba yếu tố hỗ trợ chính cổ phiếu ngân hàng trong năm 2024. Thứ nhất, lợi nhuận năm 2024 được kỳ vọng sẽ tăng 12 - 15% từ mức nền thấp 2023 nhờ môi trường vĩ mô dần cải thiện. Động lực chính bao gồm tín dụng tăng trưởng trở lại khi các hoạt động sản xuất - kinh doanh dần hồi phục, NIM tiếp tục cải thiện nhờ chi phí vốn giảm và thu nhập ngoài lãi ổn định. Thứ hai, nhiều cổ phiếu ngân hàng đang ở mức nền định giá thấp từ giai đoạn 2015 đến nay nên cơ hội tái định giá trong thời gian tới vẫn còn, đơn cử như TCB, VIB, ACB, HDB, MSB, TPB, SHB, VPB... Thứ ba, với các câu chuyện riêng của từng ngân hàng, bao gồm kế hoạch chi trả cổ tức, phát hành tăng vốn, chuyển sàn…, là các yếu tố sẽ tác động tích cực lên giá cổ phiếu “vua” trong thời gian tới, song sẽ có sự phân hóa rõ nét giữa các cổ phiếu.

Tương tự, theo nhận định của Công ty Chứng khoán VPBank (VPBankS), P/E và P/B ngành ngân hàng đều chưa chạm tới mức trung bình từ năm 2013 đến nay, nên vẫn đang giao dịch ở mức khá hấp dẫn, song tùy từng mã cổ phiếu.

Ông Đào Hồng Dương, Giám đốc Phân tích ngành và cổ phiếu của VPBankS cho biết, lợi nhuận ngành ngân hàng được đánh giá tiếp tục phục hồi ở mức 15%. NIM toàn ngành kỳ vọng phục hồi lên mức 3,75% trong năm 2024 từ mức 3,5% trong năm 2023. Tuy nhiên, về chất lượng tài sản, chuyên gia VPBankS kỳ vọng đi ngang.

Trong khi đó, ông Lê Anh Tuấn, Phó tổng giám đốc đầu tư Dragon Capital cho rằng, trong một môi trường lãi suất thấp, thị trường sẽ không điều chỉnh trên 15 - 20% và những ngành hàng mang tính biến động lớn sẽ được hưởng lợi. Trong đó, tiêu dùng không thiết yếu, bất động sản, tài chính ngân hàng… sẽ trở thành những ngành mục tiêu để tăng trưởng. Chia sẻ về tiêu chí chọn cổ phiếu của Quỹ, ông Tuấn cho biết, đó là chọn lựa những cổ phiếu đang giai đoạn hồi phục, thay vì cổ phiếu đã tới giai đoạn hưng phấn.

Tương tự, ông Petri Deryng, Giám đốc Quỹ đầu tư PYN Elite cũng cho hay, hiện quỹ này đầu tư vào nhiều cổ phiếu ngân hàng. Theo nhà đầu tư “cá mập” này, các cổ phiếu ngân hàng chưa được định giá đúng với giá trị của nó, hiện vẫn ở mức thấp và còn nhiều tiềm năng tăng hơn nữa.

Có cùng quan điểm, bà Phạm Liên Hà, Giám đốc Nghiên cứu dịch vụ tài chính Công ty Chứng khoán TP.HCM (HSC) cho rằng, bức tranh ngành ngân hàng năm 2024 có nhiều yếu tố thuận lợi, nhưng rủi ro ngắn hạn vẫn còn tiềm ẩn. Theo bà Hà, môi trường hoạt động của ngành ngân hàng trong năm 2024 sẽ có nhiều thuận lợi hơn so với năm 2023. Cụ thể, thanh khoản hệ thống dồi dào nên mặt bằng lãi suất duy trì thấp, kinh tế dần hồi phục và chính sách tiền tệ duy trì nới lỏng... Ngoài ra, còn có một số chính sách hỗ trợ như Thông tư 02 về cơ cấu nợ, giữ nguyên nhóm nợ hay Thông tư 16 quy định mua bán trái phiếu doanh nghiệp của các tổ chức tín dụng được kéo dài thời gian và sửa đổi.

Dựa trên các yếu tố thuận lợi này, bà Hà kỳ vọng, cầu tín dụng sẽ hồi phục giúp tăng trưởng tín dụng tốt hơn trong năm 2024. Tăng trưởng lợi nhuận của 14 ngân hàng đầu ngành sẽ đạt mức 20 - 21% trong năm nay.

Tuy nhiên, theo bà Hà, dù chất lượng tài sản đã có sự cải thiện trong quý IV/2023 khi nợ xấu giảm, song vẫn là điểm đáng quan ngại. Nguyên nhân bởi nợ xấu toàn hệ thống cuối năm 2023 vẫn ở mức cao, khoảng 4,8 - 4,9%, mặc dù trong đó quá nửa là nợ xấu đến từ SCB, nhưng vẫn có thể là điểm nghẽn của nền kinh tế nếu không được xử lý. Với mức tăng giá khá mạnh trong những tháng đầu năm nay, bà Hà cũng cho rằng, triển vọng hồi phục của cổ phiếu ngành ngân hàng đã được phản ánh một phần vào định giá. Tuy nhiên, với nhiều tiềm năng, trong khi định giá vẫn ở mức hấp dẫn, cổ phiếu “vua” được kỳ vọng sẽ hút dòng tiền mạnh mẽ trong năm 2024.